Los inversionistas que esperan más subidas del mercado de valores durante el año –porque creen que la inflación ya va retrocediendo de forma definitiva– están ignorando los fundamentos económicos, y si persisten en su postura tendrán un duro despertar.

La confianza de estos inversionistas incautos ha provocado que desde mediados de octubre (de 2022) el mercado de valores haya subido un 19 por ciento; esto, al prestar atención a datos alentadores, según los cuales la inflación se presenta en declive y será cuestión de tiempo para que converja hacia el objetivo anual de 2 por ciento de la Reserva Federal (Fed) de Estados Unidos. Están equivocados.

Y es que las propias cifras muestran, de hecho, que en la última semana se vieron fuertes entradas tanto en acciones como en bonos, financiadas sobre todo por salidas de efectivo y de capitales desde el mercado del oro: entradas en acciones (16,000 millones de dólares) y en bonos (7,800 millones), y salidas de efectivo (300 millones) y del metal áureo (1,300 millones).

Como usted sabe, en este espacio pensamos que el entorno desinflacionario actual puede resultar transitorio o incluso que quizá no llegue a consolidarse, lo que provocaría que la Fed continúe con su postura agresiva y aumente aún más las tasas de interés.

Pero no estamos solos. Con nuestra opinión coinciden muchos más especialistas, entre ellos Michael Hartnett, estratega jefe de inversiones de Bank of America (NYSE:BAC) (BofA), quien prevé que el mercado de valores alcance su punto máximo en las próximas dos semanas y que se desvanezca cuando el S&P 500 (que cotiza actualmente alrededor de 4,170 unidades) se ubique por encima de los 4,200 puntos.

El informe de empleo de enero respalda el pensamiento de Hartnett, ya que la economía agregó 517,000 puestos de trabajo, mucho más de lo esperado, lo que refleja una economía bastante fuerte.

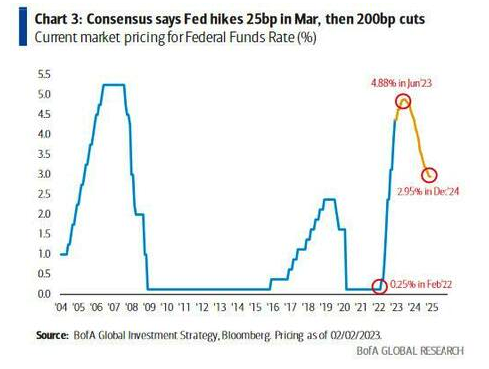

Otro punto importante que señala el experto es que la política monetaria opera con retraso, y dado el fuerte movimiento en las tasas de interés durante 2022, en los próximos meses la economía podría experimentar un significativo descalabro. La tasa de los fondos federales era del 0.25 por ciento en febrero de ese año, cuando en igual periodo de 2023 ya es del 4.75 por ciento.

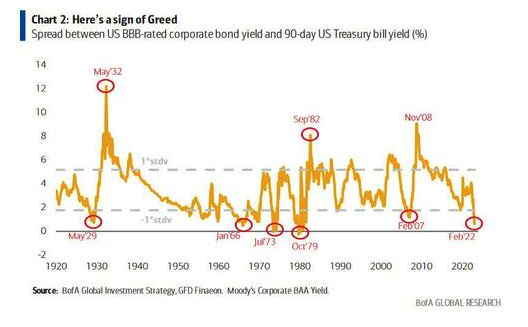

La codicia impera hoy en los mercados, pues hay un bajo diferencial entre los rendimientos de los bonos corporativos con relación a las letras del Tesoro, pues se encuentra en 60 puntos básicos, lo que es raro, opina Hartnett.

“Tal codicia conduce a más accidentes”, afirma, y señala que ese diferencial es el más bajo desde enero de 1981, algo que preocupa porque precedió a fuertes colapsos del mercado en 2007, 1973 y 1929.

A los inversionistas que siguen alcistas, BofA les da pistas para evitar pérdidas: “Somos alcistas en bonos en la primera mitad de 2023, pero una vez iniciada la recesión, la curva de rendimientos se empina, y sólo si el crédito (constructores de viviendas y bancos) sigue repuntando podremos estar seguros de que ha comenzado la subida, aterrizando suavemente”.

En Top Money Report opinamos que aun cuando el consenso del mercado en este momento es de esperanzas y que el mercado alcista ya fue retomado en criptos y bolsas de valores, la realidad es que ninguno de los fundamentos que predisponen la continuación del mercado bajista –que inició en 2022– ha cambiado.

Nuestro mejor consejo es seguir temporalmente alcistas hasta el agotamiento de la euforia temporal; esto es, al menos hasta la primera mitad de febrero (de 2023), y luego ser racionales, mesurados y tomar posiciones defensivas, en previsión de que las caídas persistan en los mercados de riesgo.

Si no está posicionado para sacar ventaja de este movimiento “oso” (bajista), le aconsejo unirse como miembro Premium de este boletín financiero y comenzar a ganar mientras la mayoría desinformada y desprevenida estará perdiendo sin remedio. ¡No sea uno de ellos!