- El techo de la deuda, el informe de empleo de Estados Unidos y las probabilidades de subida de tipos en junio acapararán la atención esta semana.

- Las acciones de Salesforce son una buena opción de compra a la espera de unos resultados que todo apunta a que superarán las expectativas.

- El rendimiento de las acciones de Dollar General será inferior debido a las pobres perspectivas.

- ¿Busca ayuda en el mercado? Los miembros de InvestingPro tienen acceso exclusivo a nuestras herramientas de análisis y datos. Más información

Las bolsas de Wall Street cerraron el viernes con fuertes subidas: El Nasdaq Composite y el S&P 500 alcanzaron sus niveles más altos desde agosto de 2022, ante el optimismo en torno a las negociaciones para elevar el techo de deuda estadounidense.

Aun así, los principales índices cerraron la semana mixtos: el Nasdaq subió un 2,5% y el S&P subió un 0,3%, mientras que el selectivo Dow Jones de Industriales fue el menos lucido, con una caída del 1%.

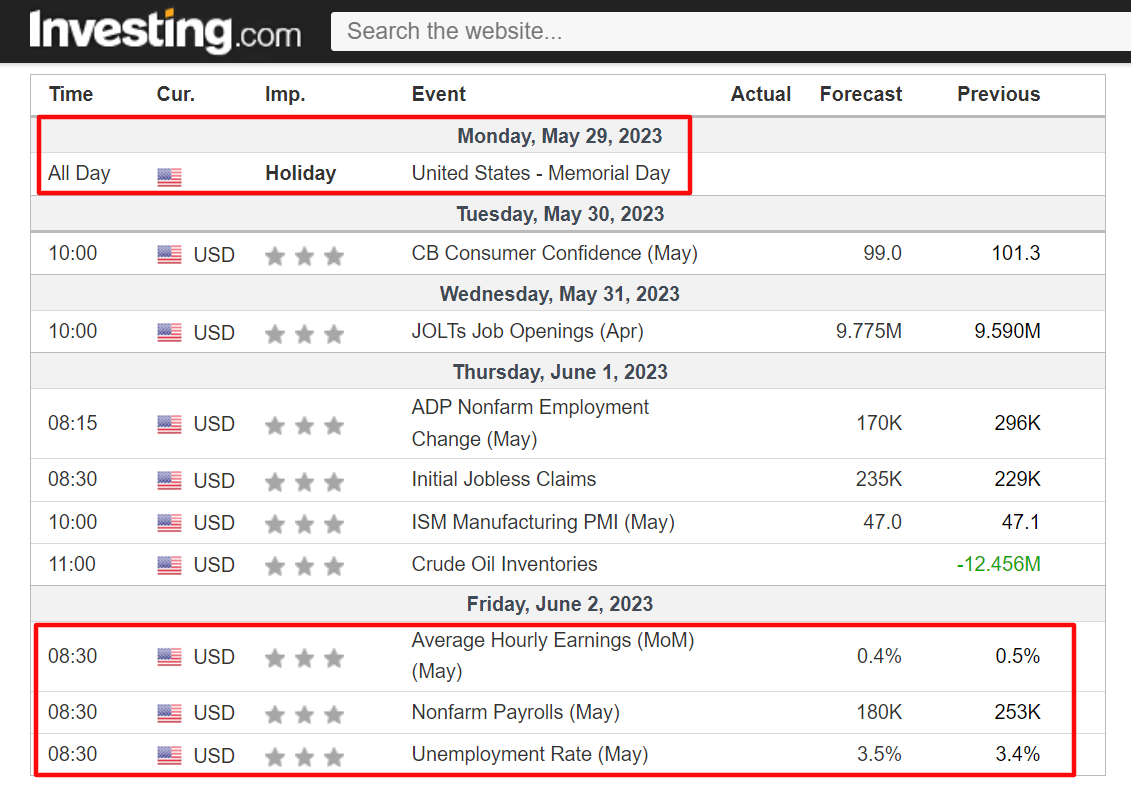

Se espera que esta semana, aunque los mercados de valores de Estados Unidos permanecerán cerrados este lunes con motivo de la festividad del Día de los Caídos, será bastante agitada.

Los inversores tendrán su primera oportunidad de reaccionar a la noticia de que el presidente de Estados Unidos, Joe Biden, y el presidente republicano de la Cámara de Representantes, Kevin McCarthy, alcanzaron un acuerdo provisional el sábado para suspender el techo de deuda del Gobierno federal, de 31,4 billones de dólares, poniendo fin a meses de estancamiento.

Mientras tanto, en el calendario económico, lo más importante será el informe de empleo de Estados Unidos del viernes. Todo apunta a que el informe de empleo no agrícola mostrará un aumento de 180.000 puestos de trabajo en mayo, mientras que la tasa de desempleo seguramente haya subido hasta el 3,5%.

Los datos serán clave para determinar la próxima medida de política monetaria de la Reserva Federal.

Actualmente, los mercados financieros creen que hay un 64,2% de posibilidades de otro aumento de un cuarto de punto en la próxima reunión del FOMC del 14 de junio, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Por lo demás, algunos de los principales informes de resultados que habrá que seguir de cerca esta semana son los de Macy's Inc (NYSE:M), Lululemon Athletica Inc, Broadcom (NASDAQ:AVGO), Crowdstrike Holdings Inc, Okta, Zscaler, C3 Ai Inc y Chewy a medida que la temporada de presentación de resultados del primer trimestre de Wall Street se acerca a su fin.

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir más caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del 29 de mayo al 2 de junio.

Acciones a comprar: Salesforce

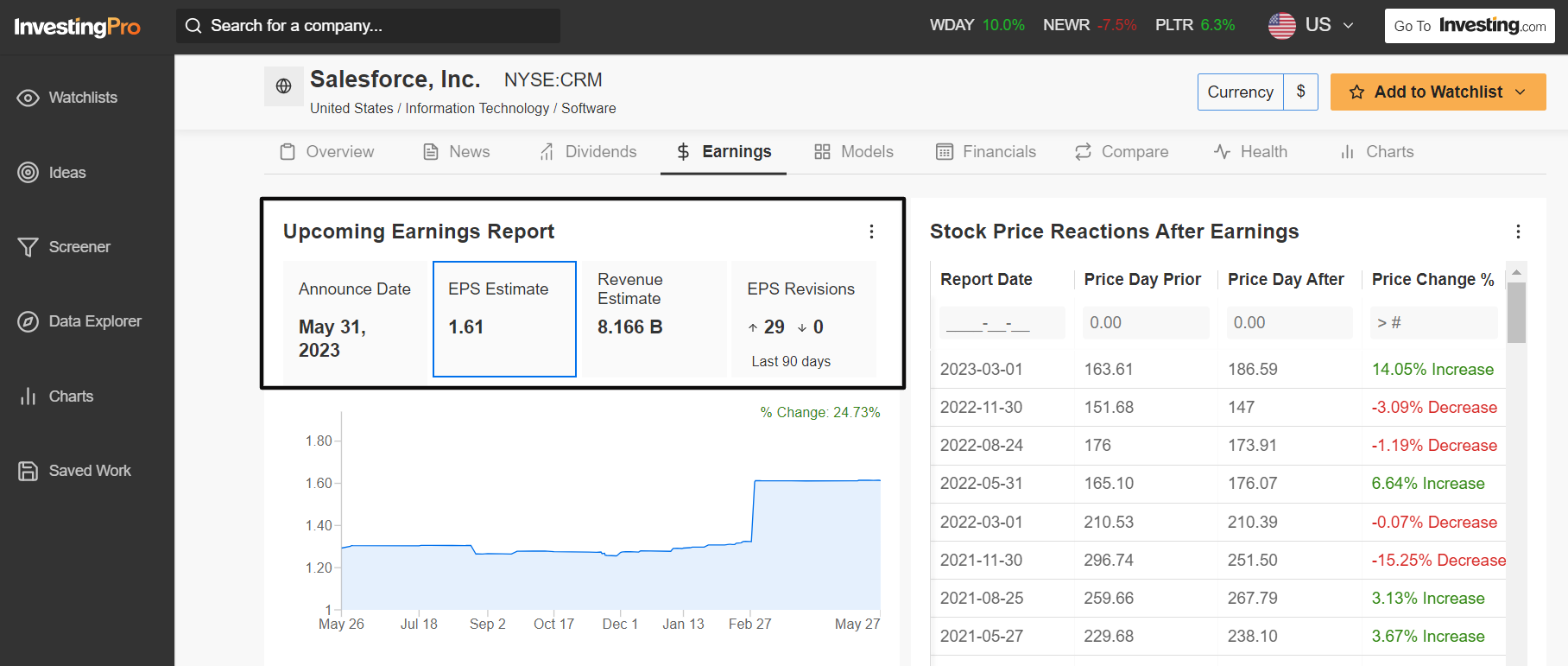

Creo que las acciones de Salesforce (NYSE:CRM) ofrecerá un mejor rendimiento esta semana con la presentación de sus resultados, con un posible repunte hacia nuevos máximos de varios meses, ya que se prevé que el gigante del software empresarial ofrezca unos sólidos beneficios e ingresos cuando publique sus cifras del primer trimestre tras el cierre de la jornada del miércoles 31 de mayo.

No en vano, una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo a la espera de la publicación del informe, y los analistas son cada vez más optimistas sobre las futuras perspectivas del proveedor de software de Salesforce.

La negociación de opciones implica una oscilación del 9% para las acciones tras la publicación del informe. Salesforce subió un 14% tras su último informe de resultados del 1 de marzo.

Las expectativas apuntan a que el gigante tecnológico con sede en San Francisco, California, registrará un beneficio por acción de 1,61 dólares en el primer trimestre. De confirmarse, supondría un crecimiento interanual de los beneficios del 64,3%, ante las agresivas medidas de recorte de costes impulsadas por inversores activistas como Elliott Management, de Paul Singer, y Third Point, de Dan Loeb.

Mientras tanto, se prevé que los ingresos de Salesforce aumenten un 10% con respecto al año anterior, hasta 8.160 millones de dólares, lo que refleja el fuerte crecimiento de sus principales segmentos de negocio.

En mi opinión, la empresa dirigida por Marc Benioff ofrecerá unas previsiones optimistas para el resto del año, ya que sigue estando bien posicionada para prosperar a pesar del incierto entorno macroeconómico.

Ante la creciente expectación que ha levantado la inteligencia artificial generativa, es probable que la directiva haga comentarios sobre la IA generativa de la empresa para Salesforce, denominada Einstein GPT.

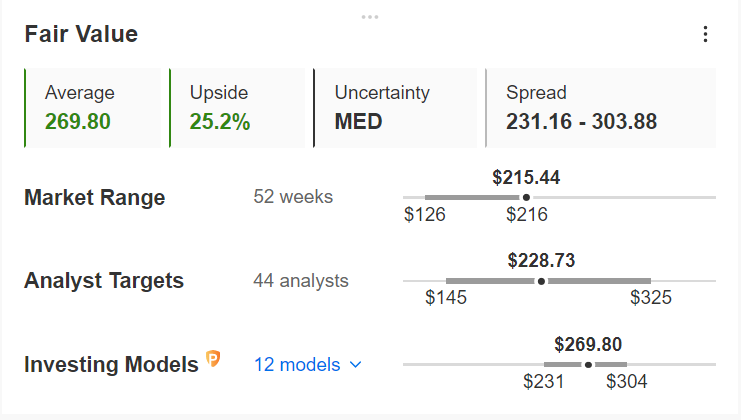

Las acciones de Salesforce cerraron la jornada del viernes en 215,44 dólares, un nivel no registrado desde abril de 2022. En los niveles actuales, la capitalización de mercado de Salesforce asciende a 210.900 millones de dólares, lo que la convierte en la empresa de software basado en la nube más valiosa del mundo.

En lo que va de año, las acciones se han disparado un 63,4%, subiendo junto con gran parte del sector tecnológico. Cabe señalar que las acciones de Salesforce siguen muy infravaloradas en estos momentos según los modelos cuantitativos de InvestingPro, y podrían experimentar una subida del 25,2% con respecto al precio de cierre del viernes.

La estimación del precio del "valor razonable" se determina según varios modelos de valoración, incluidos los ratios precio-beneficio, precio-ventas y precio-valor contable.

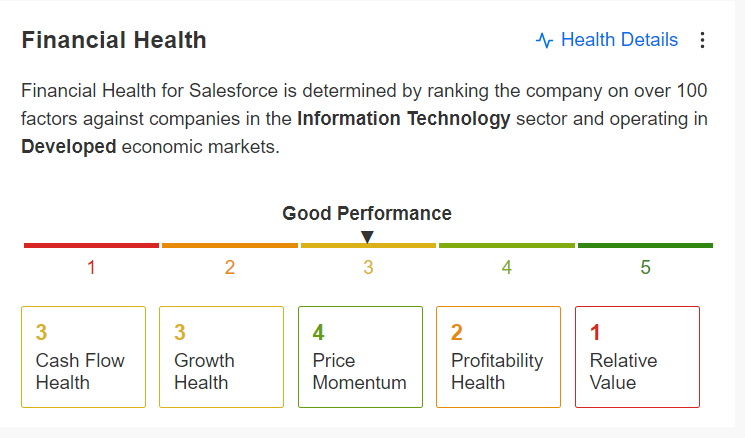

A pesar de su baja valoración, Salesforce cuenta actualmente con una puntuación de "salud financiera " de 3,0 sobre 5,0 según InvestingPro gracias a sus sólidas perspectivas de crecimiento y a su fuerte flujo de caja. Esto es importante, ya que las empresas con puntuaciones por encima de 2,75 han superado al mercado en general por un amplio margen estos últimos siete años.

Si busca más ideas de inversión para lidiar con la actual volatilidad de Wall Street, el Barómetro de Seguimiento de los Tipos de InvestingPro le ayudará a identificar fácilmente los valores ganadores en cada momento. Comience hoy mismo su prueba gratuita de 7 días.

Acciones a vender: Dollar General

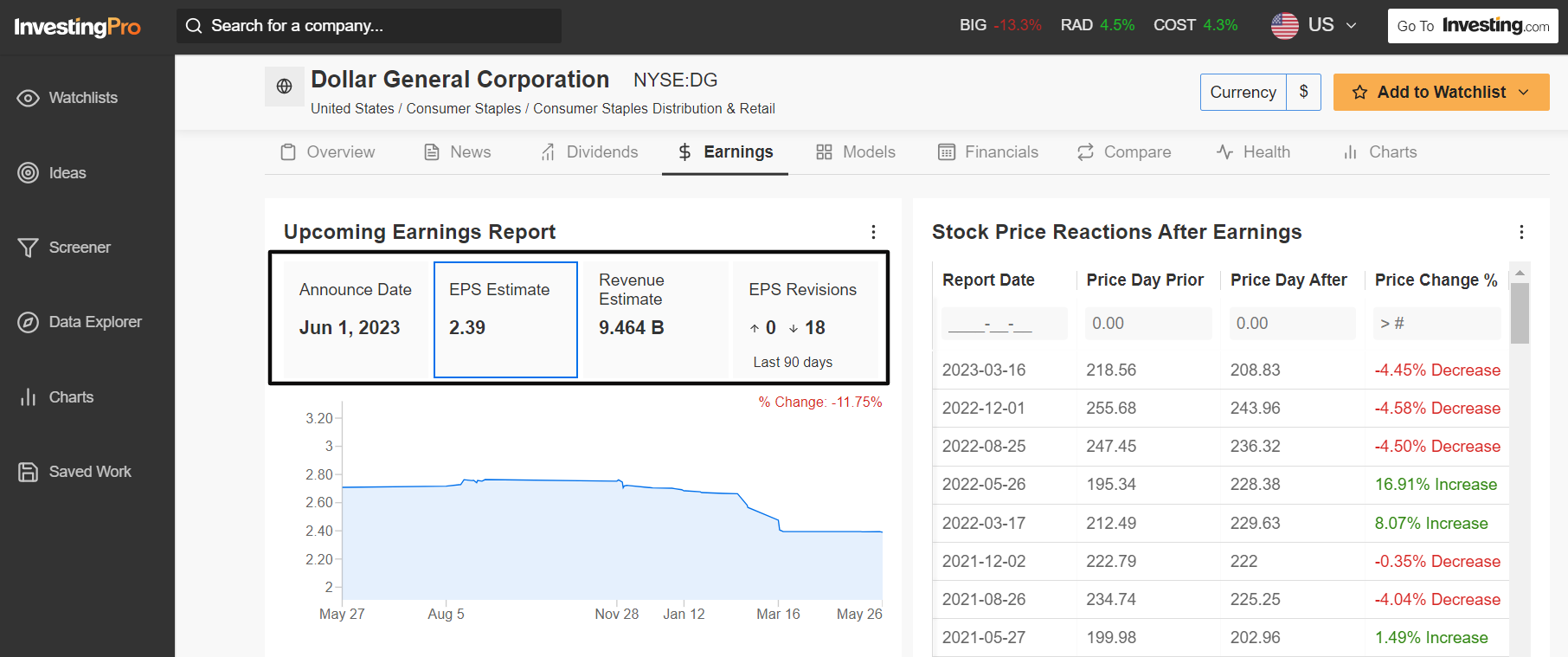

Creo que las acciones de Dollar General (NYSE:DG) van a atravesar una semana difícil, con una posible ruptura hasta registrar nuevos mínimos de 52 semanas, ya que el minorista de descuento no cumplirá con las estimaciones de resultados del primer trimestre en mi opinión y proporcionará una perspectiva débil.

Los resultados financieros del primer trimestre de Dollar General se publicarán el jueves 1 de junio, antes de la apertura, y es probable que se vean lastrados por el impacto negativo de un descenso del tráfico de clientes en sus tiendas, así como por el aumento de los gastos de explotación y una mayor presión de los costes.

Wall Street prevé que la cadena de tiendas de descuento con sede en Goodlettsville, Tennessee, que cuenta con más de 18.700 establecimientos en el territorio continental de Estados Unidos, muestra una subida de 2,39 dólares por acción en el primer trimestre, un 1% menos que los 2,41 dólares por acción del trimestre anterior. Mientras tanto, se prevé que los ingresos aumenten un 8,2% anual, hasta 9.460 millones de dólares.

Los analistas han rebajado sus previsiones de BPA 18 veces en los 90 días previos a la publicación de los resultados, frente a cero revisiones al alza, según una encuesta de InvestingPro.

De cara al futuro, creo que la directiva de Dollar General adoptará un tono prudente en sus previsiones, dada la actual ralentización de la demanda de artículos que rinden más ganancia, ya que la inflación sigue siendo persistentemente elevada.

Los participantes del mercado esperan una oscilación considerable de las acciones de Dollar General tras la publicación del informe, con un posible movimiento implícito de aproximadamente el 7% en cualquier dirección, según el mercado de opciones. Dollar General se dejó un 4,4% tras su último informe de resultados a mediados de marzo.

Las acciones de Dollar General, que cayeron a un mínimo de un año de 200,80 dólares a mediados de semana, terminaron en 205,10 dólares el viernes. Con las valoraciones actuales, Dollar General tiene una capitalización bursátil de 44.900 millones de dólares, lo que la convierte en la mayor tienda de dólar de Estados Unidos y uno de los mayores minoristas de descuento del país.

A pesar de su condición de empresa a prueba de recesiones, las acciones van muy por detrás del rendimiento del mercado en general en lo que va de 2023, con una caída de casi el 17% desde el comienzo del año, lo que contrasta con la subida de casi el 10% del S&P 500.

Dollar General, que describe a sus principales clientes como hogares con ingresos inferiores a 35.000 dólares, vende principalmente comestibles y otros productos de primera necesidad, que conllevan márgenes más bajos en comparación con artículos discrecionales como artículos para el hogar y prendas de vestir.

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? La herramienta de InvestingPro le ayuda a identificar fácilmente los valores ganadores en cada momento.

Comience ya su prueba gratuita de 30 días con el código LUISMINEGOCIOS para obtener información y datos imprescindibles.

¡ÚLTIMOS DÍAS! Consigue 30 días gratis de InvestingPro en este enlace, usando el código “LUISMINEGOCIOS” ¡Pruébalo YA!

Aquí está el enlace para aquéllos que quieran suscribirse a InvestingPro y empezar a analizar valores por sí mismos.

Divulgación: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y en el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY) y del ETF Invesco QQQ Trust (QQQ). También estoy l posicionado en largo en el ETF Technology Select Sector SPDR (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Las opiniones expresadas en este análisis son exclusivamente las del autor y no deben tomarse como asesoramiento de inversión.