Este artículo fue escrito en exclusiva para Investing.com.

Con la inflación en algunos de sus niveles más altos en décadas, ha habido un creciente enfoque en los rendimientos reales y las ganancias reales. Por lo tanto, parece apropiado explorar algo diferente, el rendimiento real de los dividendos del S&P 500.

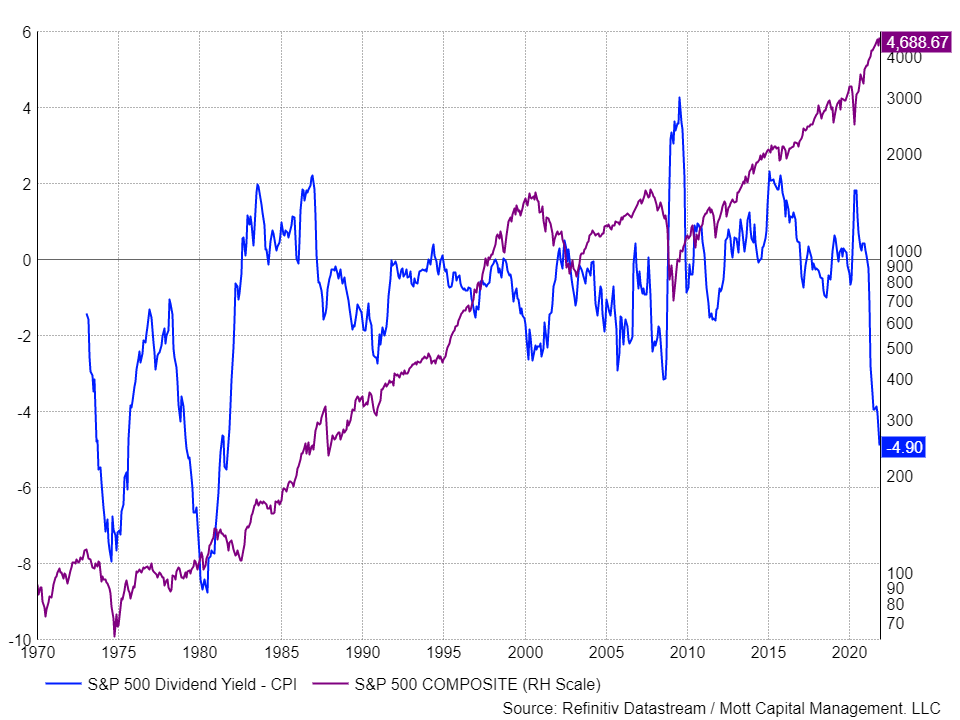

Los resultados son interesantes y sorprendentes. Si descontamos el valor actual del índice de precios al consumo de la rentabilidad de los dividendos del S&P, se deduce que el mercado bursátil tiene problemas.

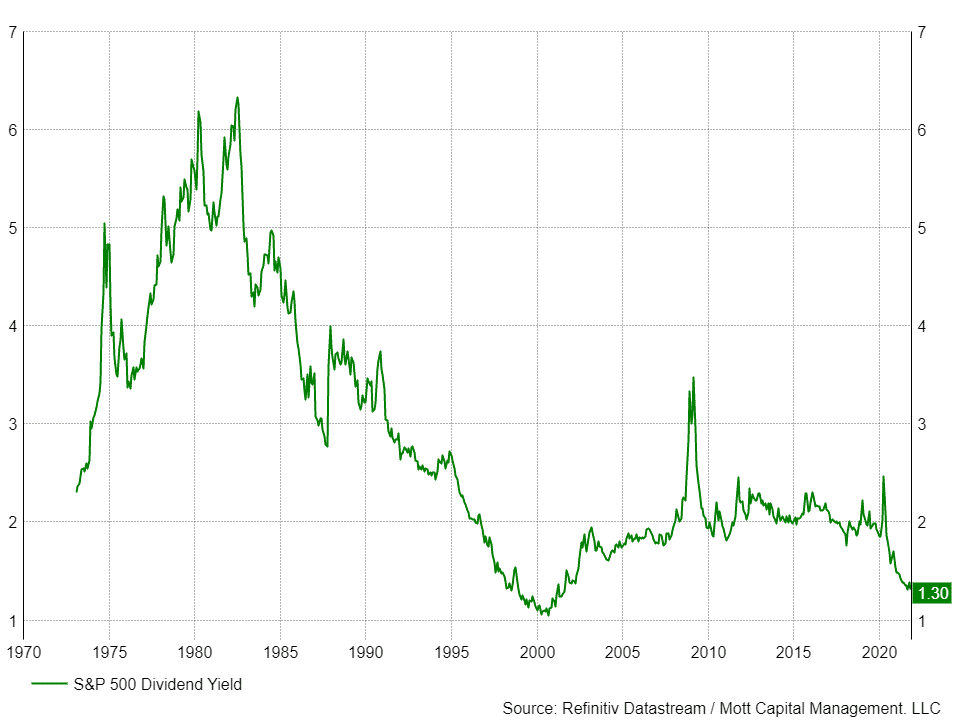

Para empezar, la rentabilidad por dividendo del S&P 500 se está acercando a niveles mínimos históricos, incluso sin ajustar la inflación. Niveles que no se veían desde finales de los 90. No debería sorprender que las valoraciones del S&P 500 reflejen la misma espuma en el mercado cuando se mira el ratio precio-beneficio del índice.

Lo que resulta sorprendente es lo que ocurre con el actual retorno de los dividendos del S&P 500 cuando se ajusta por el índice de precios al consumo.

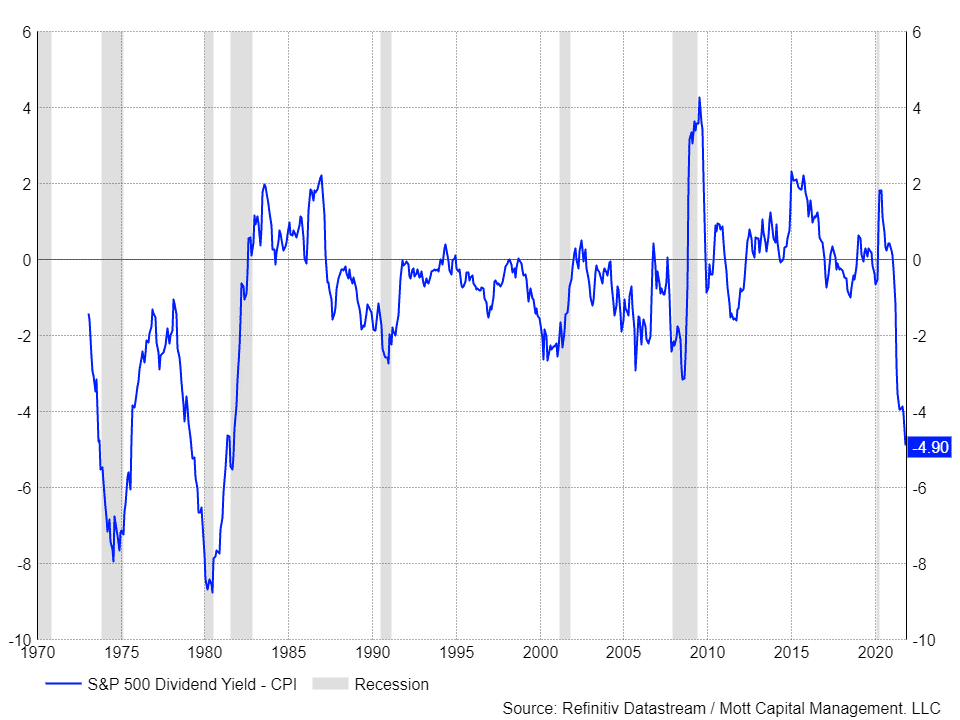

El retorno por dividendo "real" del S&P 500 es actualmente del -4.9%, su nivel más bajo desde octubre de 1981. La rentabilidad real de los dividendos no suele llegar a estos niveles. De hecho, en los tiempos modernos sólo ha sido inferior en 1974 y 1980. Después de eso, nunca ha sido inferior al -3.1%. Esto se debe a que cada vez que la rentabilidad por dividendos, ajustada por el IPC, cae por debajo del -2.5%, el S&P 500 sufre una corrección masiva del mercado, lo que hace que la rentabilidad suba considerablemente.

En 1990, 2000 y 2008, la rentabilidad real de los dividendos cayó al -2.7%, al -2.6% y al -3.1%, respectivamente. Lo que ocurrió después no fue nada agradable.

Desde el verano hasta el otoño de 1990, el S&P 500 cayó casi un 20%. Desde marzo de 2000 hasta octubre de 2002, el S&P 500 cayó más de un 47%. Desde agosto de 2008 hasta marzo de 2009, el S&P 500 cayó más del 46%.

No fue mejor en 1973 y 1974, cuando el S&P 500 también cayó más del 48%. El episodio de 1980 pareció retrasarse, ya que el descenso no llegó hasta 1981, pero cuando llegó, el S&P 500 cayó casi un 26%.

La única vez que no hubo una venta masiva cuando la rentabilidad real de los dividendos cayó al -2.5% o más fue en 2005. Durante todos los periodos en los que la rentabilidad real de los dividendos cayó bruscamente, se debió a una inflación muy elevada y a una recesión en Estados Unidos. Esta es probablemente la razón por la que el mercado no corrigió en 2005, ya que no hubo recesión. Sin embargo, hubo una recesión en los otros casos, y el factor que contribuyó fue el aumento de los precios al consumo.

Durante todos los periodos en los que la rentabilidad real de los dividendos cayó bruscamente, se debió a una inflación muy elevada y a una recesión en Estados Unidos. Esta es probablemente la razón por la que el mercado no corrigió en 2005, ya que no hubo recesión. Sin embargo, hubo una recesión en los otros casos, y el factor que contribuyó fue el aumento de los precios al consumo.

Ahora bien, la razón por la que el S&P 500 ha soportado probablemente esta bajísima rentabilidad real de los dividendos en la actualidad es porque los inversionistas probablemente siguen creyendo que la inflación es transitoria y que no será persistentemente alta. Si los inversionistas empiezan a pensar que la inflación no es transitoria, podría provocar el temor a una posible recesión.

No está claro, en este momento, si una recesión está en el horizonte. El crecimiento del tercer trimestre en EE.UU. fue mucho más débil de lo esperado, y actualmente hay señales de desaceleración del crecimiento mundial. Sin embargo, los primeros indicios apuntan a que el crecimiento de PIB en lo que va de cuarto trimestre se ha recuperado con fuerza. Si la inflación se vuelve más persistente y conduce a una recesión, como ha sucedido en el pasado, una fuerte venta en masa del mercado estará a la vuelta de la esquina, como siempre ha sucedido.

Si la inflación se vuelve más persistente y conduce a una recesión, como ha sucedido en el pasado, una fuerte venta en masa del mercado estará a la vuelta de la esquina, como siempre ha sucedido.