México, 1 oct (EFE).- El Banco Santander México se mostró hoy muy satisfecho por el éxito de su reciente salida a bolsa, ya que sus títulos han tenido una ganancia del 12 % en menos de una semana, lo que demuestra el "apetito" que había por las acciones.

"Siempre pensábamos que nos iba a ir bien, lo que nunca pensamos era que iba a haber tanto apetito por nuestra acción", afirmó el presidente ejecutivo del Grupo Financiero Santander México, Marcos Martínez.

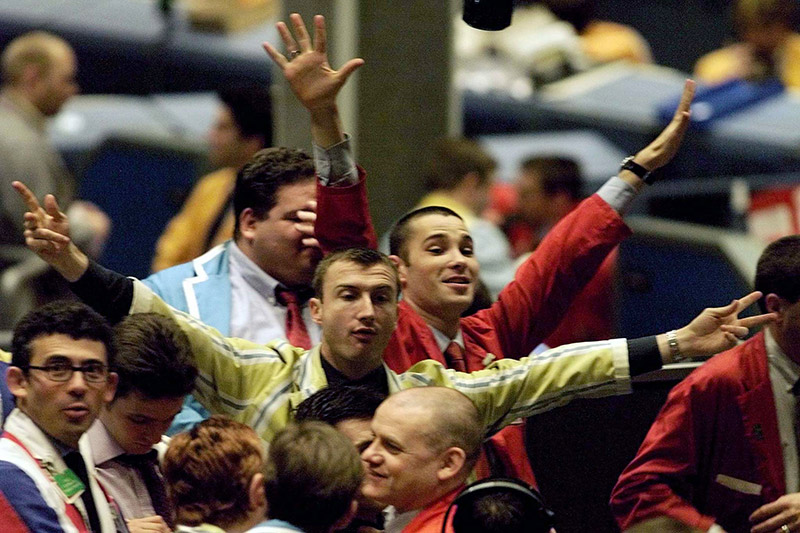

Martínez, junto con otros representantes de la filial mexicana del español Grupo Santander, altos funcionarios y rectores del mercado bursátil, participó hoy en el timbrazo inicial de la sesión de la Bolsa Mexicana de Valores (BMV).

A las 9.25 hora local (14.25 GMT) Martínez y el secretario de Hacienda de México, José Antonio Meade, se encargaron de dar el timbrazo inicial de la sesión bursátil desde un palco de la BMV, mirando hacia el parqué.

No faltó música de mariachi en el mismo centro bursátil para celebrar la operación más importante en el mercado local de acciones y la principal de este año en Latinoamérica, que permitió al Grupo Financiero Santander México colocar en bolsa el 24,9 % de su capital.

"La transacción fue un éxito, que quizás fue mucho más allá de lo que esperábamos", dijo Marcos Martínez en una rueda de prensa previa a la apertura de sesiones de hoy en la BMV, al hacer una primera evaluación de la operación, lanzada el pasado 26 de septiembre tanto en México como en Estados Unidos.

El 20 % de las acciones fueron ofertadas en el mercado bursátil mexicano y el restante 80 % estaba destinado a los compradores internacionales, principalmente en Estados Unidos, lo que implicó el debut del Santander México en Wall Street.

Martínez explicó que para un monto asignado de 3.000 millones de dólares en los mercados internacionales la demanda fue de 20.000 millones, más de 6 veces el capital ofertado.

Agregó que la colocación estuvo "muy bien balanceada" tanto en el componente nacional como en el internacional y también en cuanto a los destinatarios, entre los inversores institucionales y los individuales.

El máximo ejecutivo del Santander en México destacó que desde su salida a bolsa, los títulos han tenido una ganancia del 12 % en menos de una semana de sesiones.

El precio de las acciones que fue convenido por el Santander México horas antes de su salida a bolsa fue de 31,25 pesos por título (2,4 dólares), justo en la mitad del rango que se había dado a conocer cuando fue anunciada la operación, el 4 de septiembre.

Ese precio de base se ha remontado con creces en los últimos días. A mitad de la sesión bursátil de hoy estaba cotizando por encima de los 35 pesos, y los títulos de la filial (SANMEX) siguen siendo de los más negociados en la Bolsa Mexicana de Valores.

En cuanto a los destinatarios de la colocación, Martínez dijo que en México la mitad fue para las administradoras de fondos de pensiones y la otra mitad para inversores individuales, mientras que en Estados Unidos hubo 324 inversores institucionales.

La decisión de llevar a bolsa el 24,9 % de su capital forma parte de los planes de Santander México para crecer en el mercado local.

Según Martínez, el sistema financiero mexicano aumentará en los próximos años entre el 15 y el 16 por ciento, pero el Santander "va a crecer más".

Santander México es la tercera filial que más beneficios aporta al grupo español, por detrás de la de Brasil y el Reino Unido. En el primer semestre del año ganó unos 700 millones de dólares, lo que representa el 12,4 % del total del grupo.

En la misma rueda de prensa, el secretario de Hacienda de México destacó como "una gestión exitosa" la operación y dijo que representa una "señal muy positiva" para el mercado mexicano y la situación económica general del país.

Por su parte, el presidente de la BMV, Luis Téllez, resaltó que la operación del Santander demuestra "el apetito muy grande" que hay en todo el mundo por instituciones mexicanas. EFE

ag/pmc/dmt

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Français

- Italiano

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Santander México satisfecho por el "apetito" demostrado por los mercados

Publicado 01.10.2012, 12:41 p.m

Santander México satisfecho por el "apetito" demostrado por los mercados

Últimos comentarios

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.