Por Julio Sánchez Onofre

Investing.com - El brillo de la manzana se opacó. Por la mañana de este lunes, las acciones de Apple (NASDAQ:AAPL) registraron un nuevo máximo histórico al avanzar más de 2% y tocar una cotización máxima de 184.95 en Wall Street ante la expectativa de su nuevas gafas de realidad mixta que Tim Cook presentaría durante la Conferencia Mundial de Desarrolladores (WWDC 2023).

Con esta apuesta, Apple estaría marcando su terreno en la esfera de las realidades alternativas, que ahora lidera el gigante tecnológico Meta Platforms, con su propuesta del metaverso y la empresa Oculus (NASDAQ:SNOA), enfocada en la realidad virtual.

Las acciones seguían pintándose de verde en la primera parte de la presentación magistral a cargo de Tim Cook en la que se anunció el nuevo sistema operativo móvil iOS 17, la nueva MacBook Air de 15 pulgadas, el nuevo software para su reloj inteligente, el watchOS 10. Finalmente llegó el momento más esperado: la presentación de su mayor producto desde 2014, las gafas de realidad mixta Vision Pro, que serán comercializadas por 3,499 dólares.

Pero la emoción no se extendió; al contrario, la decepción de los inversionistas se hizo evidente al momento del anuncio y tras concluir la primera jornada de la WWDC 2023, el brillo de Apple en Wall Street también se perdió.

A las 13:13 horas, tiempo de la ciudad de México, los títulos de Apple se negociaban con una pérdida de 1.02% al cotizar en 179.11 dólares.

Pero esta caída tampoco benefició a su rival en la mira, Meta Platforms Inc (NASDAQ:META), pues al término de la presentación de lo que sería la competencia de uno de los proyectos más ambiciosos de Mark Zuckerberg, sus acciones cedían 0.55% al cotizar en 271.17 dólares.

¿Cuál tiene mayor potencial?

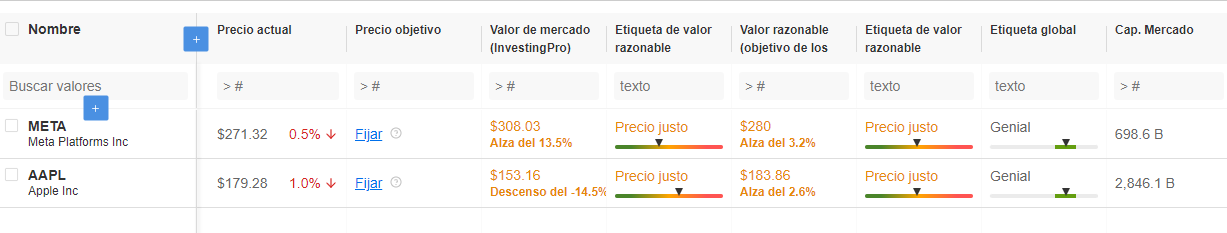

Tras esta presentación, utilizamos la herramienta de listas de seguimiento de InvestingPro para ver, en un solo vistazo, que el valor razonable otorgado por los modelos de InvestingPro dan un mejor panorama a META, con una oportunidad alcista de 13.5%, mientras que a las de AAPL las coloca con un sobreprecio del 14.5%.

E incluso si observamos los precios objetivo de los analistas, se observa un mayor potencial para META derivado principalmente del optimismo que se tiene en el negocio de la publicidad digital y la inclusión de Inteligencia Artificial, y no propiamente por la apuesta del metaverso.

Fuente: InvestingPro

¿Apple ya está sobrevalorada?

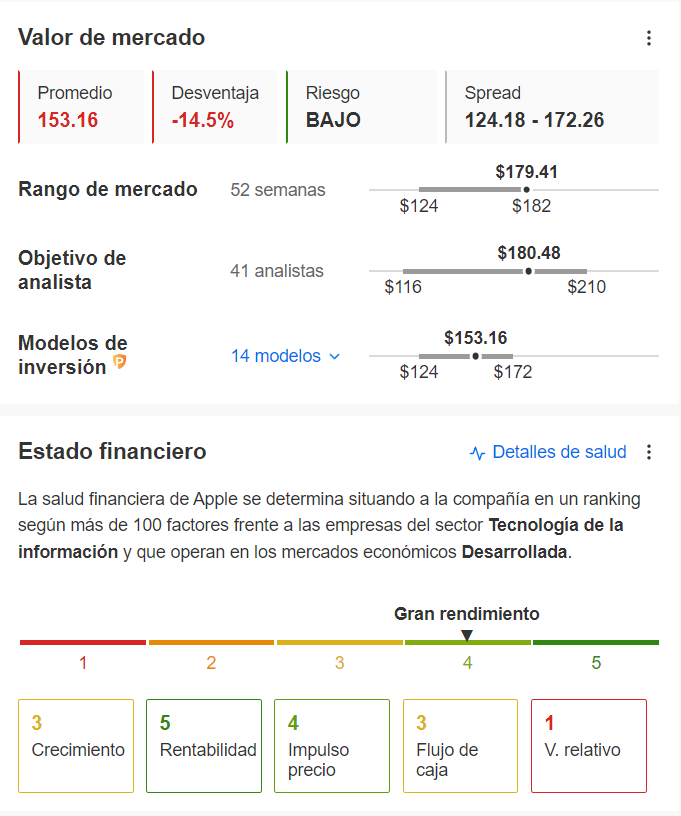

De acuerdo con InvestingPro, basado en 14 modelos financieros, el valor razonable de AAPL se encuentra en los 153.16 dólares, por lo que, en su nivel de negociación actual, se enfrenta al riesgo de caer un 14.5%; sin embargo, el panorama mejora si se observa el precio objetivo medio que otorgan los 41 analistas que siguen a la empresa, de 180.48 dólares, por lo que todavía tendría una oportunidad de alza superior al 2%.

Hay que destacar que InvestingPro califica esta acción de Riesgo Bajo, siendo que la herramienta de Salud Financiera de InvestingPro le otorga una puntuación 4 de 5, lo que representa un Gran Rendimiento.

Esta herramienta es un sistema avanzado de clasificación de valores que tiene en cuenta más de 100 parámetros relacionados con el crecimiento, el flujo de caja, la rentabilidad y la valoración empresarial.

Fuente: InvestingPro

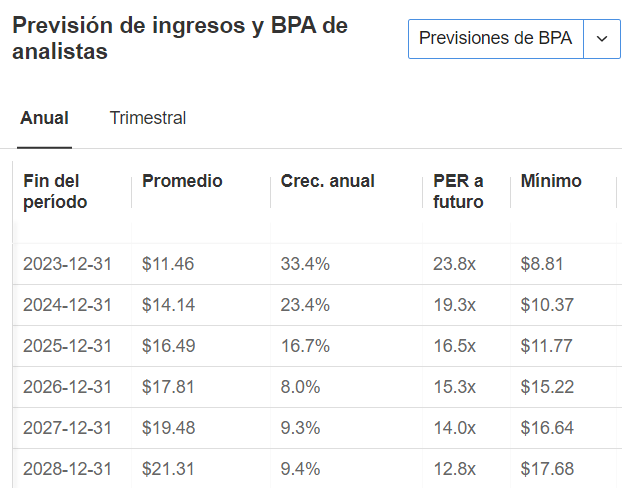

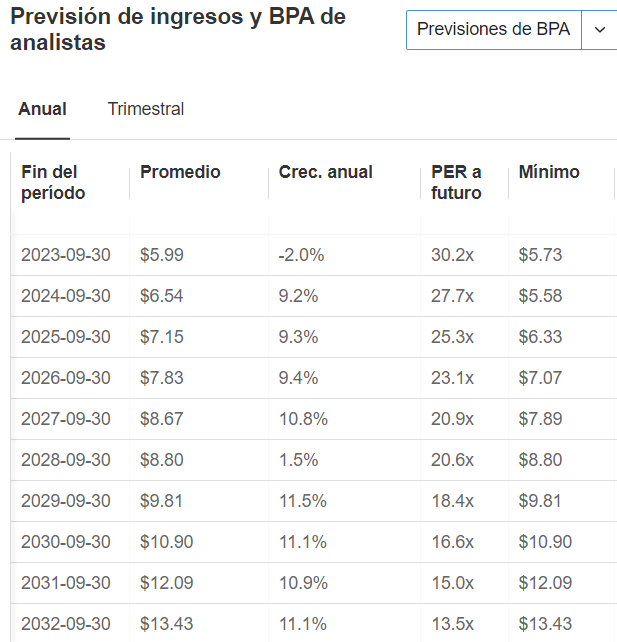

Pese a que la solidez que ha mostrado AAPL, InvestingPro nos muestra que los analistas esperan que el gigante de Cupertino presente una caída de 2% en el Beneficio por Acción (BPA) en el año fiscal que concluye en septiembre. Pero en el horizonte de una década, el panorama parece mejorar con crecimientos superiores al 9% en las ganancias esperadas.

Fuente: InvestingPro

La oportunidad de Meta

Haciendo el mismo comparativo para META podemos ver que el valor razonable de InvestingPro, basado en 13 modelos financieros, se ubica en 308.03 dólares, por lo que la oportunidad que presenta es mayor, en el orden de 13.4%.

Sin embargo, con el valor de negociación actual, los títulos de META estarían cotizando en un precio justo si se observa el precio objetivo medio que otorgan los 52 analistas que siguen a la empresa.

Sin embargo, InvestingPro califica esta acción de Riesgo Medio; no obstante, la herramienta de Salud Financiera de InvestingPro le otorga una puntuación 4 de 5, lo que representa un Gran Rendimiento.

Fuente: InvestingPro

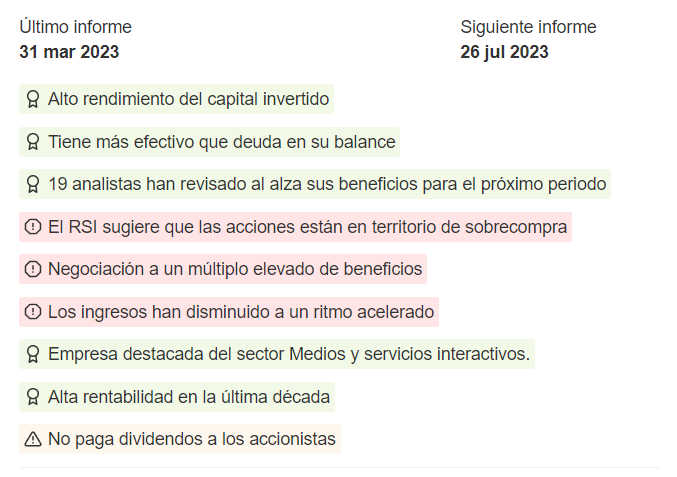

Aunque META presenta una mayor oportunidad frente a AAPL, existen algunos puntos que la podrían restarle atractivo, incluyendo el índice de Fuerza Relativa sugiere que podría estar cotizando en el territorio de sobrecompra; que se encuentra en una negociación a un múltiplo elevado de beneficios; el registro de una disminución acelerada de ingresos y que no paga dividendos.

Fuente: InvestingPro

Aún así, los analistas de InvestingPro son optimistas en que META reportará BPA a doble dígito en, por lo menos, los años fiscales comprendidos entre 2023 y 2025, desacelerando la tasa de crecimiento a un sólo dígito a partir del 2026.

Fuente: InvestingPro

“Creemos que META está bien posicionada para impulsar precios más altos y compromiso de las inversiones en Inteligencia Artificial. Creemos que tales inversiones han sido la razón principal del rendimiento superior de META frente al mercado de publicidad digital en el primer trimestre de 2023 y deberían respaldar el rendimiento superior hasta 2024", dijeron los analistas de Oppenheimer (NYSE:OPY).