Evaluar el riesgo de recesión en EE.UU. no está resultando nada fácil, pero cuando se trata de disipar el ruido, sigo confiando en la combinación de modelos como la mejor herramienta. Parafraseando a Churchill, ésta suele ser la forma menos mala de evaluar las probabilidades de que una recesión definida por el NBER (Oficina Nacional de Investigación Económica, por sus siglas en inglés) esté próxima o ya haya comenzado.

En la práctica, la estimación de este riesgo en tiempo real ha sido sencilla en comparación con las condiciones actuales. Pero como he comentado en las últimas semanas, la tarea se ha vuelto considerablemente más difícil. Las razones están probablemente relacionadas con todos los acontecimientos extraños y puntuales relacionados con la pandemia. Sea cual sea la explicación, la economía sigue resistiendo a pesar de que varios indicadores sugieren lo contrario.

Consideremos, por ejemplo, el índice económico adelantado del Conference Board, que pareció encontrar un arma humeante en diciembre. Este índice de referencia se desplomó a finales del año pasado, lo que llevó a un analista de la consultora a "proyectar que es probable que una recesión en EE.UU. comience a principios de 2023 y se prolongue hasta mediados de año".

Anteriormente se habían destacado estimaciones similares, impulsadas por un par de índices propios del ciclo económico. Pero como explicó la semana pasada, el comportamiento posterior de la economía estadounidense ha sido resistente. La conclusión rápida: la caída de la actividad económica en el cuarto trimestre del año pasado se detuvo y, en cierta medida, se invirtió en el primer trimestre de este año. El inicio de la estabilidad tras un deslizamiento de la macrotendencia es inusual y ha pospuesto las condiciones formales de recesión.

El debate es si todavía es probable una recesión a corto plazo. ¿O ha pasado lo peor y la expansión sigue en vías de persistir? No está claro, pero lo que sí es evidente es que la combinación de modelos de ciclo económico ha demostrado su eficacia en los últimos meses, una estrategia que se basa en una larga línea de investigación.

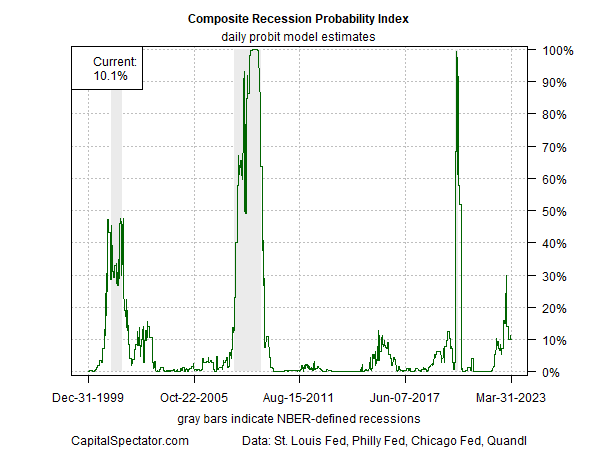

En las actualizaciones semanales de The US Business Cycle Risk Report, la primera aproximación para evaluar el estado del impulso económico es el Índice Compuesto de Probabilidad de Recesión (CRPI), que agrega cinco modelos: tres son propiedad del boletín, más el Índice de Actividad Nacional de la Fed de Chicago y el Índice ADS de la Fed de Filadelfia.

Cada uno tiene sus pros y sus contras, lo que los hace complementarios. El resultado, como es lógico, es que al agregar los datos, los resultados proporcionan una estimación sólida del riesgo de recesión y, lo que es más importante, una estimación que no se ha dejado engañar por las inusuales señales macroeconómicas que han aparecido últimamente. Aunque la estimación de la probabilidad de recesión del CRPI aumentó bruscamente hasta el 30% recientemente, desde entonces ha retrocedido y actualmente refleja un riesgo bajo (a 31 de marzo).

¿Es infalible el CRPI? No, pero en el arte/ciencia de evaluar el riesgo de recesión, probablemente se encuentre en la corta lista de indicadores más buenos:

Generar señales oportunas

Tener una elevada relación señal-ruido

Se trata de una meta muy alta y difícil de alcanzar, si no imposible, para cualquier modelo de ciclo económico. La lógica está bien documentada a lo largo de décadas de investigación en diversas disciplinas: la combinación de modelos complementarios y relativamente robustos tiende a superar a los modelos individuales.

No hay garantía de que el enfoque conjunto de la modelización triunfe siempre. Pero si se mide a lo largo del tiempo, es probable que sea el mejor de todos. La historia reciente no es más que el último ejemplo.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Français

- Italiano

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

La mejor manera de determinar si recesión de EE.UU. es inminente

Publicado 05.04.2023, 11:49 a.m

La mejor manera de determinar si recesión de EE.UU. es inminente

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.