Soja

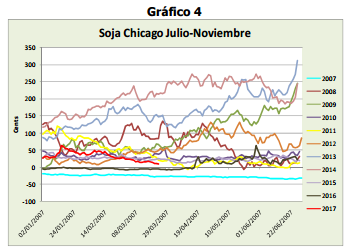

Se anticipa un aumento de casi 2 mill has en EEUU; esperamos un aumento de la volatilidad en un contexto en el que en la mayoría de los últimos años las estimaciones privadas han diferido significativamente frente a los números del USDA.

De cara al reporte de intención de siembra en EEUU que se publicará el próximo viernes, el mercado está anticipando en soja una expansión de 1.9 mill has en comparación al ciclo 16/17, ubicándose la superficie en niveles de 35.7 mill has.

Además de alcanzar un nuevo récord en términos de área, esta variación sería la segunda más importante de las últimas 9 temporadas (solamente superada por las 2.6 mill has registradas en 14/15; ver gráfico 1).

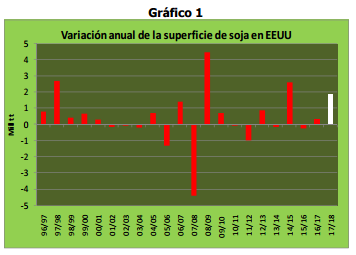

Un aspecto a tomar en cuenta es que, en 7 de los últimos 8 períodos (tal como se advierte en el gráfico 2), lo informado por el organismo ha sido menor a lo estimado por los privados. Esto le ha dado al reporte un sesgo alcista de corto plazo, considerando que en 5 de estos 7 años la brecha ha sido mayor a 500 mil has.

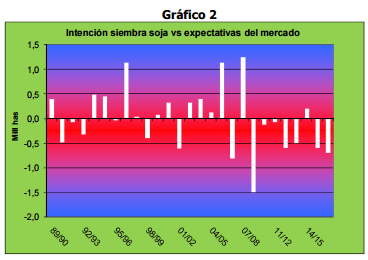

Por su parte, otro aspecto interesante para analizar es cómo ha variado la superficie destinada a este cultivo, tomando como referencia el dato preliminar de marzo y el definitivo que publica USDA a finales de junio.

En este sentido, además de que el cambio promedio en el área en cualquiera de los dos sentidos ha sido levemente superior a 500 mil has en los últimos 40 años (lo que marca que en el reporte de intención de siembra no está dicha la última palabra respecto a esta variable; esto queda expresado a través de la línea blanca en el gráfico 3), el pasado reciente muestra que desde 2012 siempre se han agregado hectáreas entre reportes, revirtiendo la tendencia observada entre 2004 y 2011.

Claramente este escenario ha llevado tranquilidad al mercado en las últimas temporadas, previo al ingreso del corazón del mercado climático norteamericano.

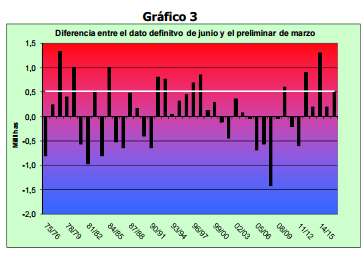

Un elemento adicional que debemos tomar en consideración para conocer cómo llega el mercado de soja al reporte de intención de siembra tiene que ver con el spread entre cosecha vieja y nueva en EEUU (en forma respectiva las posiciones julio y noviembre en Chicago por ser las más representativa en términos de liquidez).

El gráfico 4 muestra la evolución de este diferencial en los últimos años, observándose que la brecha actual (representada por la línea roja) se encuentra entre las más bajas de las últimas 11 temporadas con un inverso de solamente 9 cents (U$S 3, escaso incentivo para desprenderse de la mercadería vieja en los próximos meses). Asimismo en lo que va de 2017 este pase ha evidenciado una marcada corrección, toda vez que en enero la brecha superaba los 50 cents (U$S 13) .

Esto implica que el mercado no se muestra ansioso tal como ha ocurrido en campañas anteriores (hace tres años el inverso era mayor a 200 cents, U$S 73, para esta época), lo que implica que las ganancias sobre las posiciones más próximas por una eventual menor superficie a lo proyectada serán más limitadas que en el pasado.