¿Es usted "inversor" o "especulador"?

En el mercado actual, la mayoría de los inversores persiguen simplemente el rendimiento. Sin embargo, ¿por qué NO esperar que esto ocurra cuando los asesores financieros, los principales medios de comunicación y Wall Street insisten continuamente en la idea de que los inversores "deben superar" el rendimiento de algún índice de referencia aleatorio de un año para otro?

¿Pero define esto la diferencia entre ser "especulador " o "inversor "?

Graham y Carret

Si estuviera jugando una mano de póquer y le repartieran una pareja de doses, ¿empujaría todas sus fichas hacia el centro de la mesa?

Por supuesto que no.

La razón es que entiende intuitivamente los otros factores en juego. Incluso una comprensión superficial del juego del póquer sugiere que otros jugadores de la mesa probablemente tengan mejores manos, lo que reducirá rápidamente su riqueza.

Y lo que es más importante, al igual que en una partida de póquer, como individuos que compramos unas cuantas acciones de una empresa, tenemos CERO control sobre la forma en que esa empresa gestiona sus finanzas, toma decisiones o dirige sus negocios.

Así, estamos apostando por un resultado futuro desconocido con sólo una comprensión básica de los riesgos que conlleva.

Por lo tanto, como individuos, somos especuladores en los mercados financieros, y como tales, debemos centrarnos en la gestión de los riesgos para permitirnos permanecer en el juego el tiempo suficiente para ganar.

"Philip Carret, que escribió El arte de la especulación (1930), creía que el "motivo" era la prueba para determinar la diferencia entre inversión y especulación. Carret relacionaba al inversor con la economía del negocio y al especulador con el precio.

“La especulación”, escribe Carret, "puede definirse como la compra o venta de valores o materias primas con la expectativa de beneficiarse de las fluctuaciones de sus precios". - Robert Hagstrom, CFA

Perseguir los mercados es la forma más pura de especulación. Se trata simplemente de apostar por que los precios suban, en lugar de determinar si el precio que se paga por esos activos se está vendiendo con descuento con respecto a su valor razonable.

Benjamin Graham y David Dodd intentaron dar una definición precisa de inversión y especulación en su obra seminal Security Analysis (1934).

"Una operación de inversión es aquélla que, tras un análisis minucioso, promete la seguridad de capital un rendimiento satisfactorio. Las operaciones que no cumplen estos requisitos son especulativas".

También hay un pasaje esencial en El inversor inteligente de Graham:

"La distinción entre inversión y especulación en acciones ordinarias siempre ha sido útil y su desaparición es motivo de preocupación.

A menudo hemos dicho que Wall Street, como institución, haría bien en restablecer esta distinción y en enfatizarla en todas sus relaciones con el público. De lo contrario, algún día se podría culpar a las bolsas de fuertes pérdidas especulativas, de las que no se había advertido debidamente a quienes las sufrieron”.

En efecto, en el mundo actual en el que se persiguen los mercados de un año para otro, se ha perdido el sentido de ser inversor. Sin embargo, esperamos que las siguientes 10 directrices de leyendas de nuestro tiempo le devuelvan al buen camino y le ayuden a pasar de especulador a inversor de éxito.

1) Jeffrey Gundlach, DoubleLine

"El truco está en asumir riesgos y que te paguen por asumirlos, pero asumiendo una cesta diversificada de riesgos en una cartera".

Éste es un tema común que va a ser recurrente a lo largo de este post. Los grandes inversores se centran en la "gestión del riesgo " porque el "riesgo " no va en función de cuánto dinero va a ganar, sino de cuánto va a perder cuando se equivoque.

Como especulador, sólo puede jugar si tiene capital. Sea codicioso cuando los demás sean temerosos y temeroso cuando los demás sean codiciosos. Uno de los mejores momentos para invertir es cuando la incertidumbre y el miedo son mayores.

2) Ray Dalio, Bridgewater Associates

"El mayor error que cometen los inversores es creer que lo que ocurrió en el pasado reciente probablemente persista. Asumen que algo que fue una buena inversión en el pasado reciente seguirá siéndolo. Normalmente, los rendimientos elevados del pasado simplemente implican que un activo se ha encarecido y es una inversión peor, no mejor".

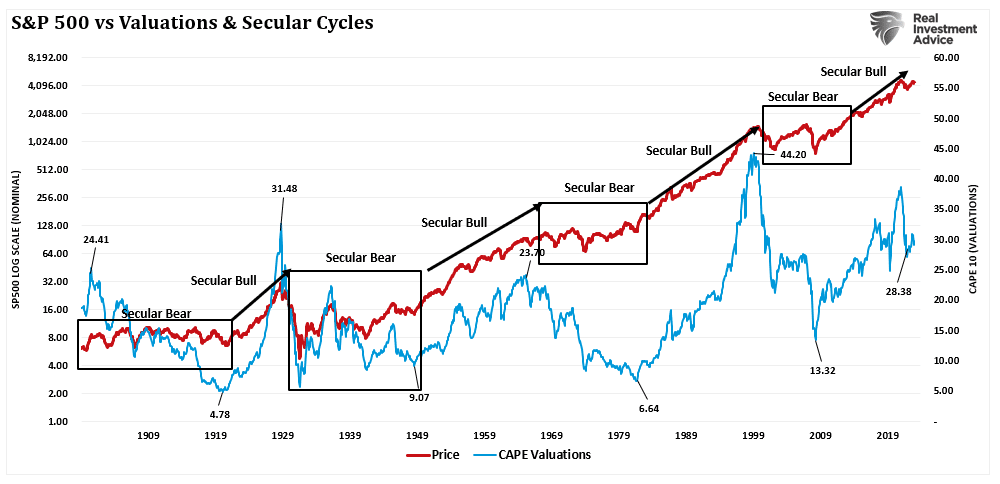

Nada bueno o malo es para siempre. El error que cometen repetidamente los inversores es pensar: "Esta vez será diferente". La realidad es que cambiará a pesar de cualquier narrativa dominante que impregne los titulares. La regla que nunca cambia es que "lo que sube debe y va a bajar, y viceversa".

Wall Street quiere que usted esté totalmente inmerso en la inversión todo el rato porque así es como generan comisiones. Sin embargo, como inversor, es de vital importancia recordar que "precio es lo que pagas y valor es lo que obtienes".

A los especuladores no les importa el valor. A los inversores sí.

3) Seth Klarman, Baupost

"La mayoría de los inversores se orientan principalmente hacia la rentabilidad —cuánto pueden ganar— y prestan poca atención al riesgo —cuánto pueden perder".

El riesgo más importante a la hora de invertir es el comportamiento del inversor impulsado por sesgos cognitivos. "La codicia y el miedo" dominan el ciclo de inversión de los inversores, lo que conduce en última instancia a "comprar caro y vender barato".

4) Jeremy Grantham, GMO

"No se le recompensa por asumir riesgos; se le recompensa por comprar activos baratos. Y si los activos que compró subieron de precio simplemente porque eran arriesgados, entonces no se le va a recompensar por asumir un riesgo; va a ser castigado por ello”.

Los inversores de éxito evitan el "riesgo" a toda costa, incluso aunque eso signifique obtener malos resultados a corto plazo. La razón es que, aunque los medios de comunicación y Wall Street se centren en perseguir los rendimientos del mercado a corto plazo, en última instancia, el exceso de "riesgo " acumulado en su cartera dará lugar a pésimos rendimientos a largo plazo. Al igual que Wyle E. Coyote, perseguir los mercados financieros acabará llevándole al borde del precipicio.

5) Jesse Livermore, especulador

"Los enemigos mortales del especulador son la ignorancia, la codicia, el miedo y la esperanza. Todos los libros de leyes del mundo y todos los libros de reglas de todas las Bolsas de la tierra no pueden eliminarlos del animal humano…"

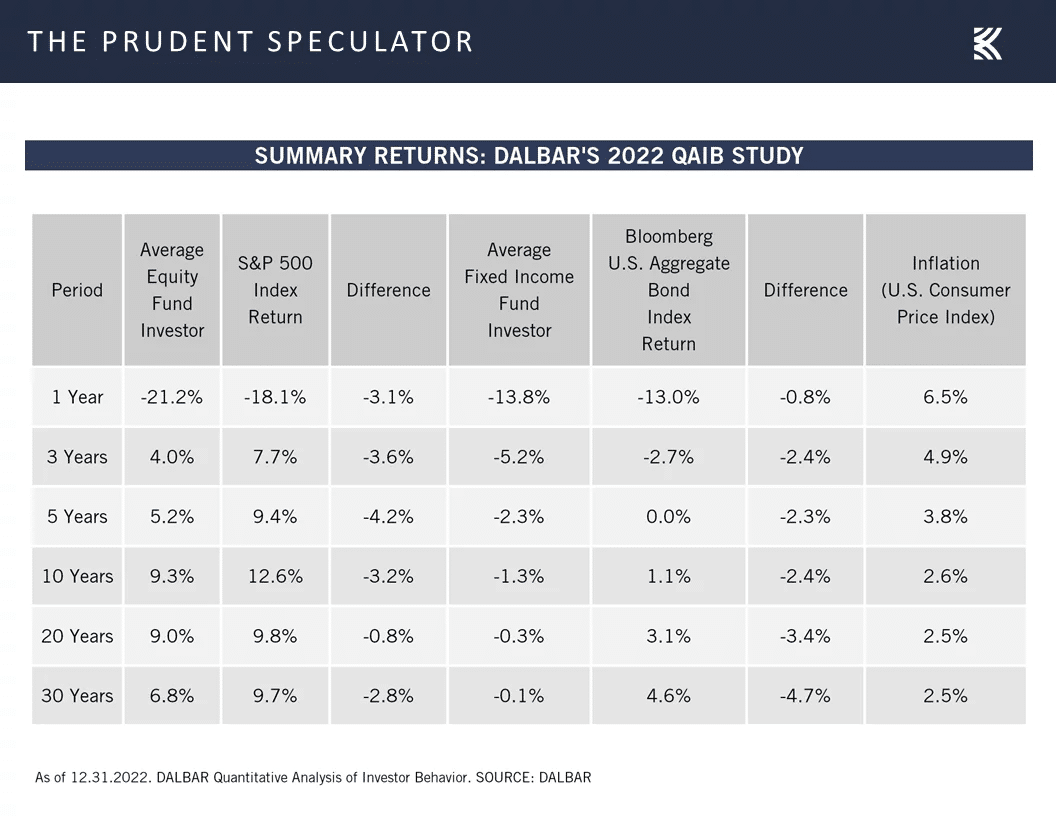

Permitir que las emociones gobiernen su estrategia de inversión es —y siempre ha sido— una receta para el desastre. Todos los grandes inversores siguen una dieta estricta de disciplina, proceso y gestión del riesgo. Los errores emocionales se manifiestan en los rendimientos de las carteras individuales a lo largo del tiempo. (Fuente: Dalbar)

6) Howard Marks, Oaktree Capital Management

"Regla nº 1: La mayoría de las cosas resultarán ser cíclicas.

Regla nº 2: Algunas de las mayores oportunidades de ganancias y pérdidas surgen cuando los demás olvidan la Regla nº 1".

Al igual que Ray Dalio, darse cuenta de que nada dura para siempre es fundamental para invertir a largo plazo. Para "comprar barato", primero hay que "vender caro". Entender que todas las cosas son cíclicas sugiere que las inversiones se vuelven más propensas a las caídas después de largas subidas de precios.

7) James Montier, OMG

"Hay una alternativa sencilla, aunque no fácil [a la previsión] de comprar cuando un activo está barato, y vender cuando un activo se encarece. La valoración es el principal determinante de los rendimientos a largo plazo, y lo más parecido que tenemos a una ley de la gravedad en finanzas”

"Barato " es cuando un activo se vende por menos de su valor intrínseco. "Barato" no es un precio bajo por acción. Cuando unas acciones tienen un precio muy bajo, suele ser por alguna razón. Sin embargo, unas acciones con un precio muy elevado PUEDEN ser baratas. El precio por acción es sólo una parte de la determinación de la valoración, no la medida del valor en sí.

8) George Soros, Soros Capital Management

"Lo importante no es si acierta o se equivoca, sino cuánto dinero gana cuando acierta y cuánto pierde cuando se equivoca".

En cuanto a la gestión del riesgo, tener razón y ganar dinero es estupendo cuando los mercados suben. Sin embargo, los mercados alcistas tienden a enmascarar el riesgo de inversión que se revela rápidamente durante las caídas del mercado. Si no gestiona el riesgo de su cartera y pierde todas sus ganancias anteriores, pierde en el juego de la inversión.

9) Jason Zweig, Wall Street Journal

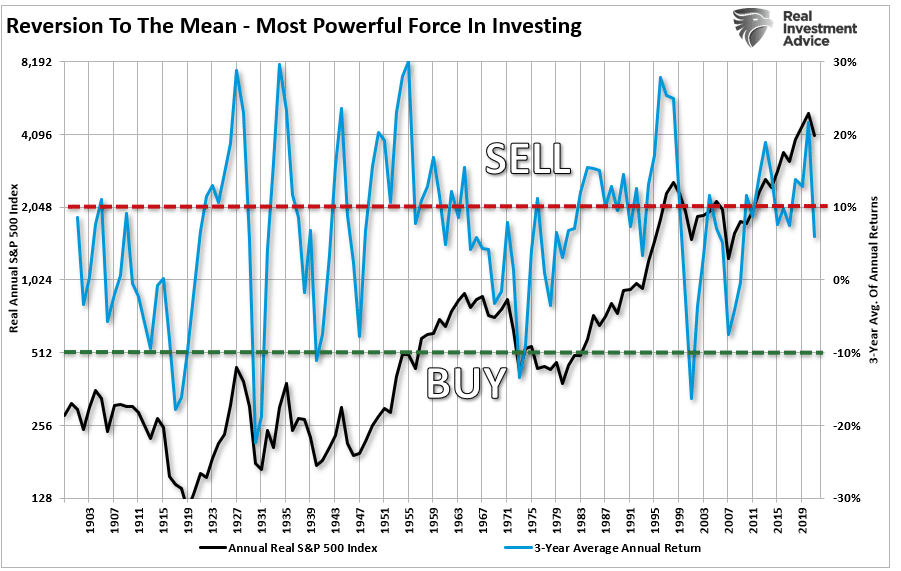

"La regresión a la media es la ley más poderosa de la física financiera: Los periodos de rentabilidad superior a la media van seguidos inevitablemente de rentabilidades inferiores a la media, y los malos tiempos sientan inevitablemente las bases para una rentabilidad sorprendentemente buena".

El siguiente gráfico muestra la media a tres años de los rendimientos anuales ajustados a la inflación del S&P 500 hasta 1900. Se aprecia el poder de la regresión. Históricamente, cuando los rendimientos superaban el 10%, no tardaban en caer un 10% por debajo de la media a largo plazo. Esas regresiones fueron devastadoras para el capital de los inversores.

10) Howard Marks, Oaktree Capital Management

"Los mayores errores de inversión no proceden de factores informativos o analíticos, sino de los psicológicos".

El mayor impulsor de la rentabilidad de las inversiones a largo plazo es la minimización de los errores psicológicos de inversión.

El Barón Rothschild dijo una vez: "Compre cuando haya sangre en las calles". Esto significa que, cuando los inversores están "vendiendo por pánico", usted quiere ser a quien ellos vendan a precios muy rebajados. Howard Marks expresó lo mismo: "Las mejores oportunidades de compra se presentan cuando los titulares de activos se ven obligados a vender".

Conclusión

Como inversor, su trabajo consiste simplemente en abstraerse de sus "emociones" y observar objetivamente el mercado que le rodea. ¿Está actualmente dominado por la "codicia" o por el "miedo"?

Su rentabilidad a largo plazo dependerá en gran medida de cómo responda a esa pregunta y cómo gestione el riesgo inherente.

"Es probable que el principal problema del inversor —e incluso su peor enemigo— sea él mismo". - Benjamin Graham

Como decía al comienzo de este análisis, el "Market Timing " es ineficaz para gestionar su dinero. Sin embargo, como observará, todos los grandes inversores a lo largo de la historia han compartido una filosofía común: la gestión del riesgo inherente a la inversión para conservar y preservar el capital invertido.

"Si se queda sin fichas, está fuera del juego".