En este artículo nos centraremos en la búsqueda de nuevas acciones de valor que parecen camino de superar expectativas con sus resultados mientras los temores de inflación sacuden los mercados y la Fed ajusta su política monetaria.

Utilizando el filtro de acciones de Investing Pro+, destacamos tres empresas relativamente seguras gracias a sus sólidos fundamentales, sus bajas valoraciones y su creciente rentabilidad por dividendos.

Teniendo esto en cuenta, ZIM Integrated Shipping Services, Macy's (NYSE:M) y NRG (NYSE:NRG) Energy encajan en la lista.

¿Quiere más ideas de acciones de primera categoría para añadir a su cartera? Los miembros de InvestingPro+ tienen acceso exclusivo a nuestras herramientas de investigación y datos. Más información”.

Las acciones de valor han sido algunas de las que mejor se han comportado en el mercado estos últimos meses, ya que los inversores recurren a empresas baratas que ofrecen importantes oportunidades de subida en medio de la actual volatilidad de Wall Street.

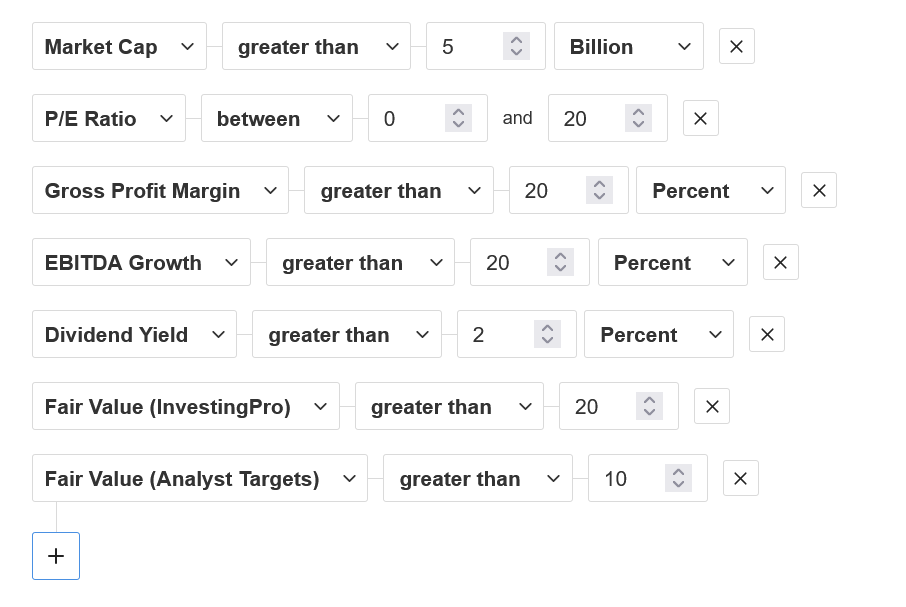

Por ello, utilizando el filtro de acciones de Investing Pro+, hemos aplicado un enfoque metódico para filtrar las más de 7.500 acciones que cotizan en las bolsas estadounidenses en una pequeña lista de seguimiento de empresas establecidas que pagan dividendos con valoraciones atractivas.

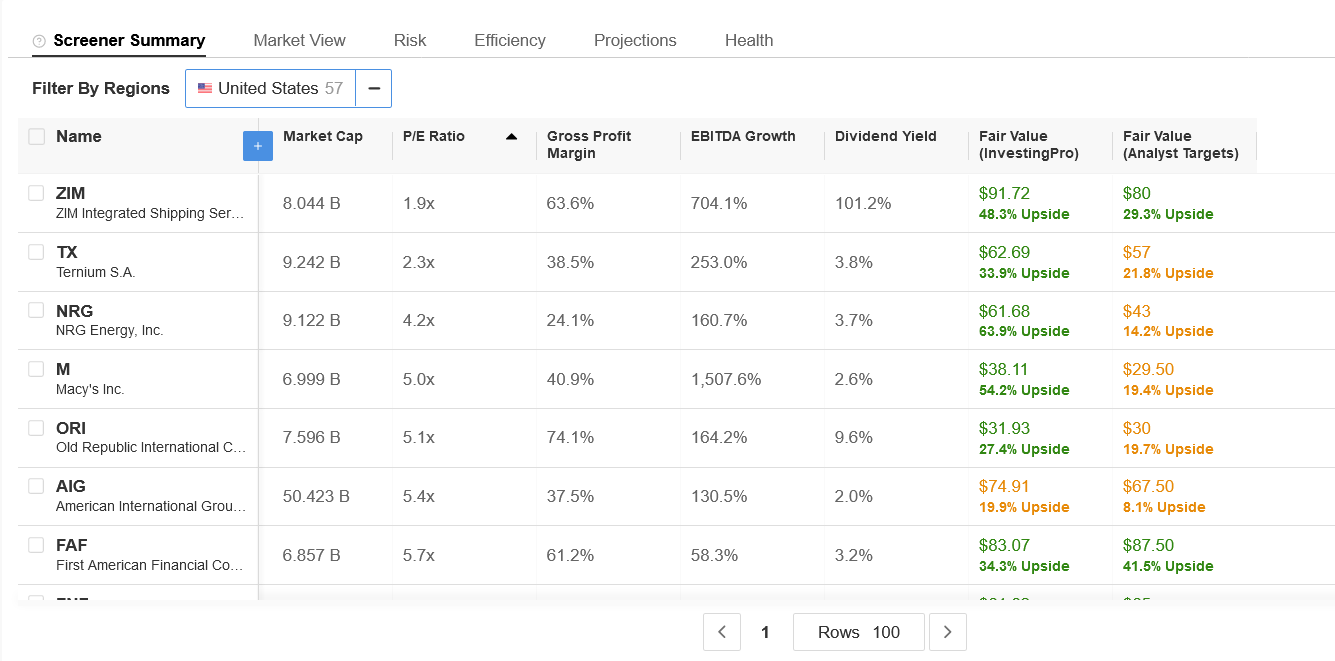

Nos centramos en acciones de empresas con una capitalización de mercado igual o superior a 5.000 millones de dólares, una relación precio-beneficio (PER) entre 0 y 20, y una rentabilidad por dividendos superior al 2%. A continuación, buscamos empresas que disfruten de márgenes de beneficio bruto y de un crecimiento del EBIDTA superior al 20%. Y hemos incluido en nuestra lista de seguimiento aquellos nombres con un valor razonable asignado por InvestingPro de al menos un 20% y objetivos de precio de los analistas superiores al 10%.

Fuente: InvestingPro

Profundizando en el tema, vamos a desglosar tres de los nombres más prometedores que se espera proporcionen la mayor rentabilidad en los próximos meses según los modelos de InvestingPro.

Fuente: InvestingPro

1. ZIM Integrated Shipping Services

Ratio PER: 1,7

Rentabilidad por dividendos: 77,2%.

Capitalización de mercado: 7.400 millones de dólares

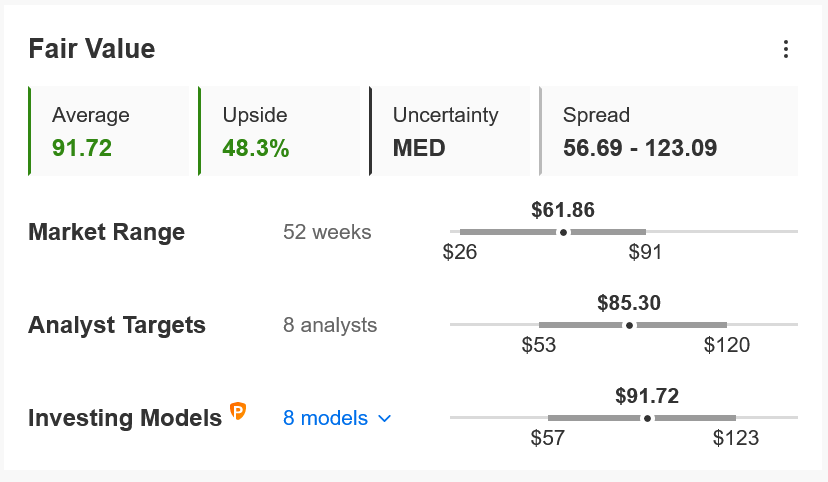

Incremento del valor razonable pro+: +48,3%

ZIM Integrated Shipping Services, popularmente conocida como ZIM, es una empresa internacional de transporte de mercancías. Posee y opera una flota de 118 buques, que incluye 110 buques portacontenedores y 8 buques de transporte de vehículos, lo que la convierte en una de las 20 principales empresas de transporte del mundo.

La empresa con sede en Israel, que debutó en la Bolsa de Nueva York en enero de 2021 a 15 dólares por acción, se ha beneficiado de la potente combinación del aumento de los fletes y de un entorno de demanda favorable en el actual contexto de problemas de la cadena de suministro mundial.

Las acciones de ZIM cerraron el martes en 61,86 dólares. En los niveles actuales, la capitalización de mercado de la compañía naviera integrada —que ha subido alrededor de un 134% en los últimos 12 meses— asciende a 7.400 millones de dólares.

Fuente: Investing.com

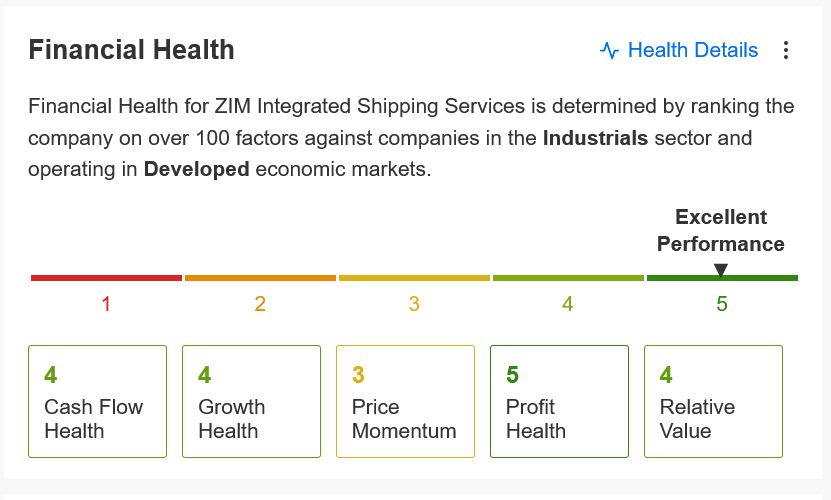

Con una perfecta puntuación de Pro+ de 5/5 en salud financiera y una valoración extremadamente atractiva, las acciones de ZIM surgen como como un nombre sólido para su compra y retención en el actual entorno inflacionario.

Fuente: InvestingPro

El gigante del transporte marítimo cotiza a un ratio PER de tan sólo 1,7, que según InvestingPro, es más barato en un 82% que la media del sector que asciende a 11,0. Además, ZIM lidera el sector en algunas de sus métricas de rentabilidad, disfrutando de unos márgenes de beneficio bruto de casi el 64%, y un crecimiento interanual del EBIDTA de más del 700%.

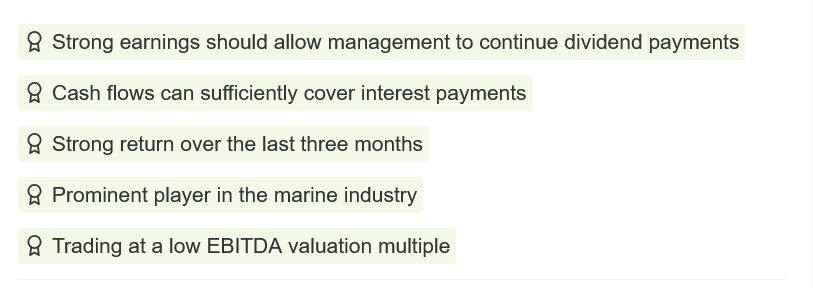

Pro+ también destaca una serie de vientos de cola adicionales que la empresa tiene actualmente a su favor, como el fuerte crecimiento de los beneficios y del flujo de caja, así como un bajo múltiplo de valoración del EBIDTA.

Fuente: InvestingPro

Teniendo en cuenta todo esto, ZIM es una buena opción de compra para añadir a la cartera, especialmente si se tienen en cuenta sus sólidas perspectivas de beneficios y su altísima rentabilidad por dividendo. De hecho, las acciones de ZIM podrían experimentar una subida de alrededor del 48% en los próximos 12 meses, según el modelo de InvestingPro, acercándose a su valor razonable de 91,72 dólares por acción.

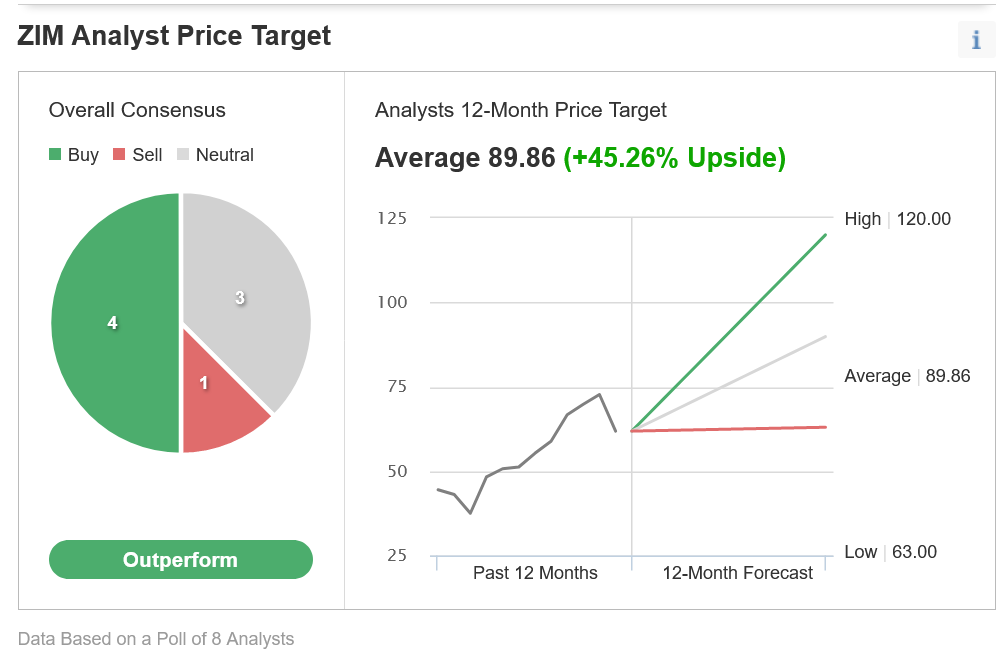

Fuente: InvestingPro

Los analistas también son optimistas con respecto a la compañía naviera mundial de contenedores, citando los sólidos fundamentales del mercado del transporte marítimo. El objetivo de precio medio de los analistas de las acciones de ZIM se sitúa en torno a los 90 dólares, lo que representa una subida de aproximadamente el 45% desde los niveles actuales en los próximos 12 meses.

Fuente: Investing.com

2. Macy's

Ratio PER: 5,3

Rentabilidad por dividendos: 2,66%.

Capitalización de mercado: 7.000 millones de dólares

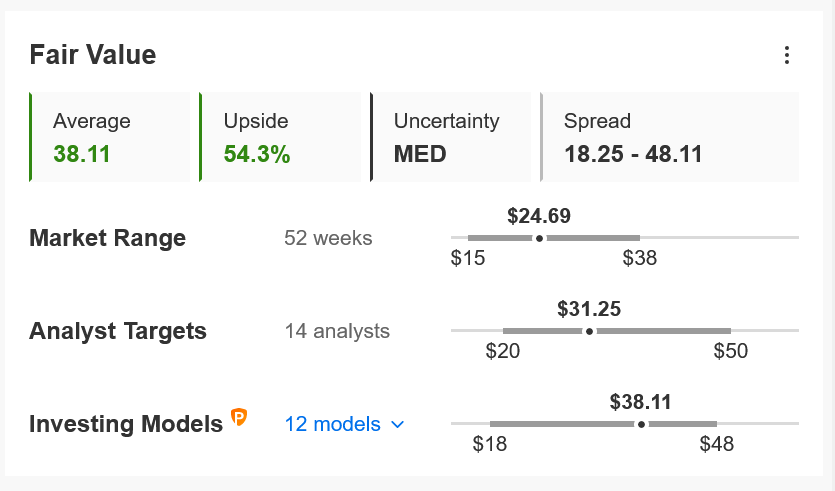

Incremento del valor razonable pro+: +54,3%

Macy's ha sido una de las empresas más destacadas del sector minorista durante el pasado año, y el gigante de los grandes almacenes ha aprovechado los beneficios de la vuelta a la normalidad propiciada por las vacunas.

Las acciones de la emblemática cadena de grandes almacenes han subido aproximadamente un 56% en los últimos 12 meses, ya que los consumidores vuelven en masa a los centros comerciales al desvanecerse la crisis sanitaria del COVID.

Las acciones de Macy's cerraron ayer en 24,69 dólares, lo que supone para la empresa minorista con sede en Nueva York una valoración de 7.000 millones de dólares. Las acciones de Macy's se sitúan ahora aproximadamente un 35% por debajo de sus reciente máximos de 52 semanas de 37,95 dólares registrados en noviembre de 2021.

Fuente: Investing.com

Macy's despunta como una excelente opción en términos de valor para los inversores que quieran protegerse ante el aumento de la volatilidad de cara a los próximos meses gracias a su razonable relación PER de 5,3, y su atractivo dividendo anualizado de 0,63 dólares por acción con una rentabilidad del 2,66%. De hecho, con unos márgenes de beneficio bruto del 40,9% y un crecimiento del EBITDA del 1.500%, el futuro parece halagüeño para Macy's.

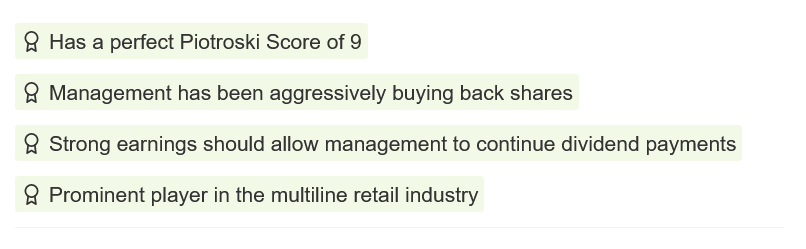

Pro+ destaca algunos puntos clave más sobre estas acciones, destacando la recompra de acciones y el reparto de dividendos:

Fuente: InvestingPro

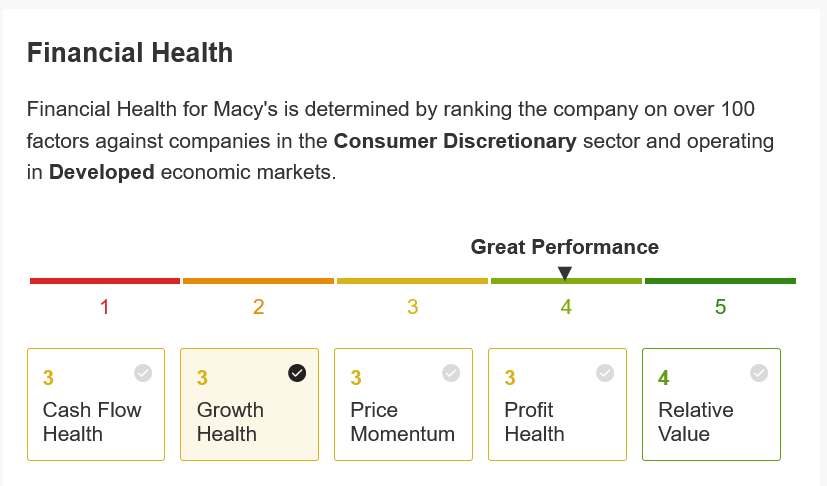

A continuación, Pro+ ofrece una rápida instantánea del estado de salud financiera de la cadena de grandes almacenes, a la que asigna una puntuación de 4/5:

A un precio inferior a 30 dólares, Macy's ofrece un gran descuento según los modelos cuantitativos de InvestingPro, que apuntan a una subida de sus acciones de aproximadamente un 54% desde los niveles actuales en los próximos 12 meses.

Fuente: InvestingPro

3. NRG Energy

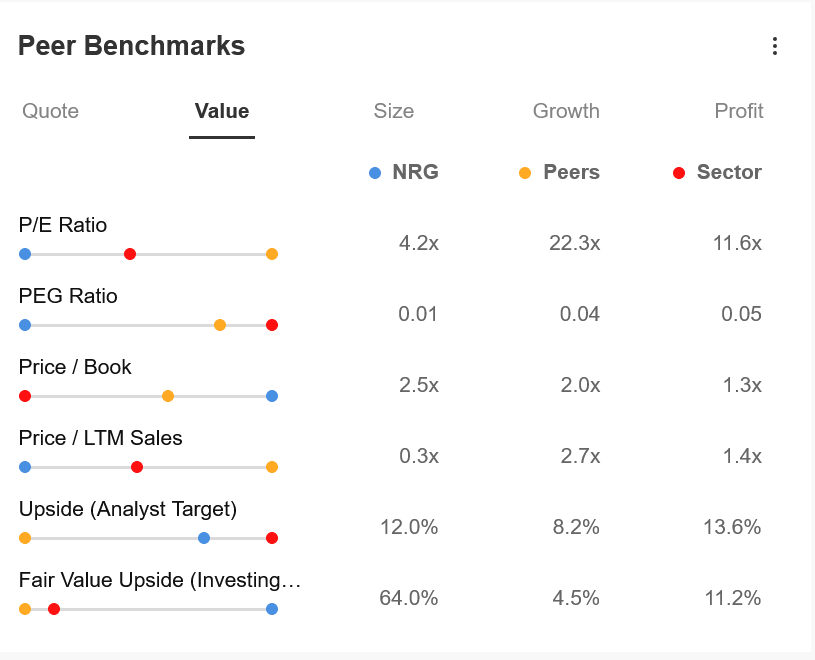

Ratio PER: 4,2

Rentabilidad por dividendos: 3,51%.

Capitalización de mercado: 9.100 millones de dólares

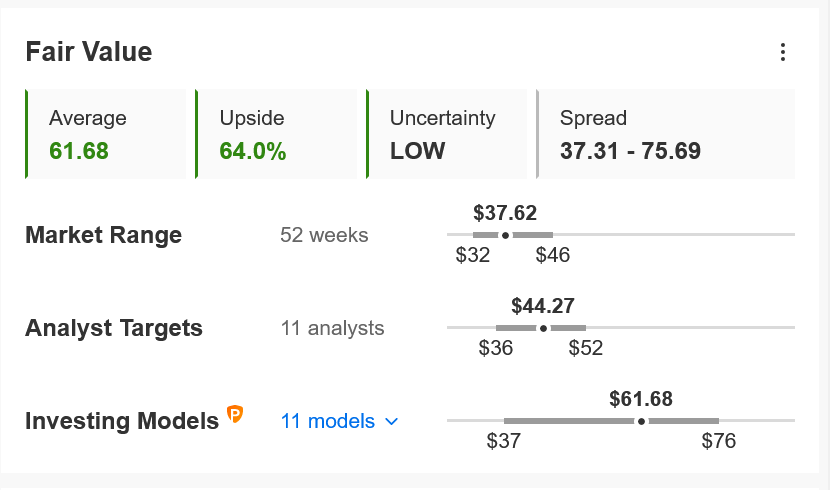

Incremento del valor razonable pro+: +64,0%

Fundada en 1989, NRG Energy es una de las mayores empresas energéticas independientes de Estados Unidos. La empresa de servicios eléctricos se dedica a la producción, venta y suministro de electricidad y productos relacionados a aproximadamente 6 millones de clientes residenciales, comerciales, industriales y mayoristas en 10 estados de las regiones del noreste y el medio oeste.

También suministra energía a través de productos renovables, como la solar y la eólica, así como servicios de gestión del carbono. Las acciones de la empresa de energía integrada con sede en Houston, Texas, cerraron anoche en 37,62 dólares, aproximadamente un 18% por debajo de sus recientes máximos de 52 semanas registrados en 46,10 dólares en agosto de 2021, lo que impulsa su capitalización de mercado hasta 9.100 millones de dólares.

NRG es una ganga en comparación con el mercado en general en el actual entorno gracias a su valoración ultrabaja en relación con otros integrantes del sector de la energía, así como los actuales esfuerzos para devolver más capital a los accionistas.

Cotiza a una relación PER de 4,2, muy por debajo de la media del sector de 11,6 y considerablemente más barata en comparación con sus homólogos del sector, que tienen una relación PER de 22,3 en conjunto.

Fuente: InvestingPro

Como señala Pro+, NRG goza de una gran salud financiera, gracias a sus sólidas perspectivas de beneficios y crecimiento, combinadas con su atractiva valoración.

Fuente: InvestingPro

El fuerte pago de dividendos y la atractiva rentabilidad de las acciones hacen de NRG un candidato aún más probable para ofrecer un mejor rendimiento de cara a los próximos meses. La empresa ha aumentado recientemente su dividendo trimestral en efectivo en casi un 8%, hasta 0,35 dólares por acción. Esto representa un dividendo anualizado de 1,40 dólares y una rentabilidad del 3,51%, una de las más elevadas del sector.

No es de extrañar que las acciones de NRG estén infravaloradas en este momento según los modelos de InvestingPro, y podrían observar un alza del 64% en los próximos 12 meses hasta su valor razonable de 61,68 dólares.

Fuente: InvestingPro

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversionistas no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Abra nuestras carteras verificadas y descubra oportunidades de gran potencial.

Sólo en 2024, la inteligencia artificial de ProPicks IA identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con carteras adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones de mediana capitalización, puede explorar diversas estrategias para mejorar sus rentabilidades.