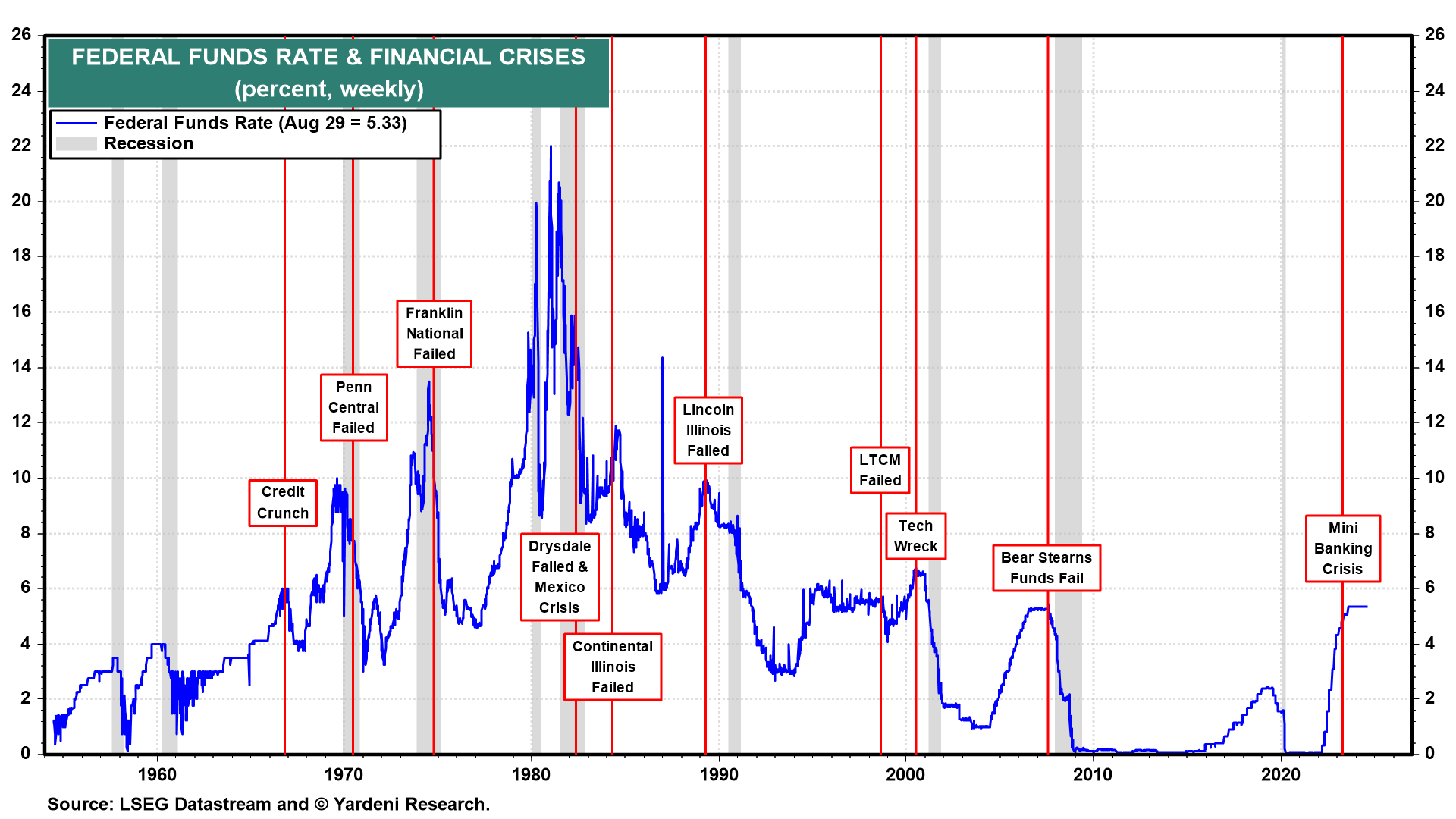

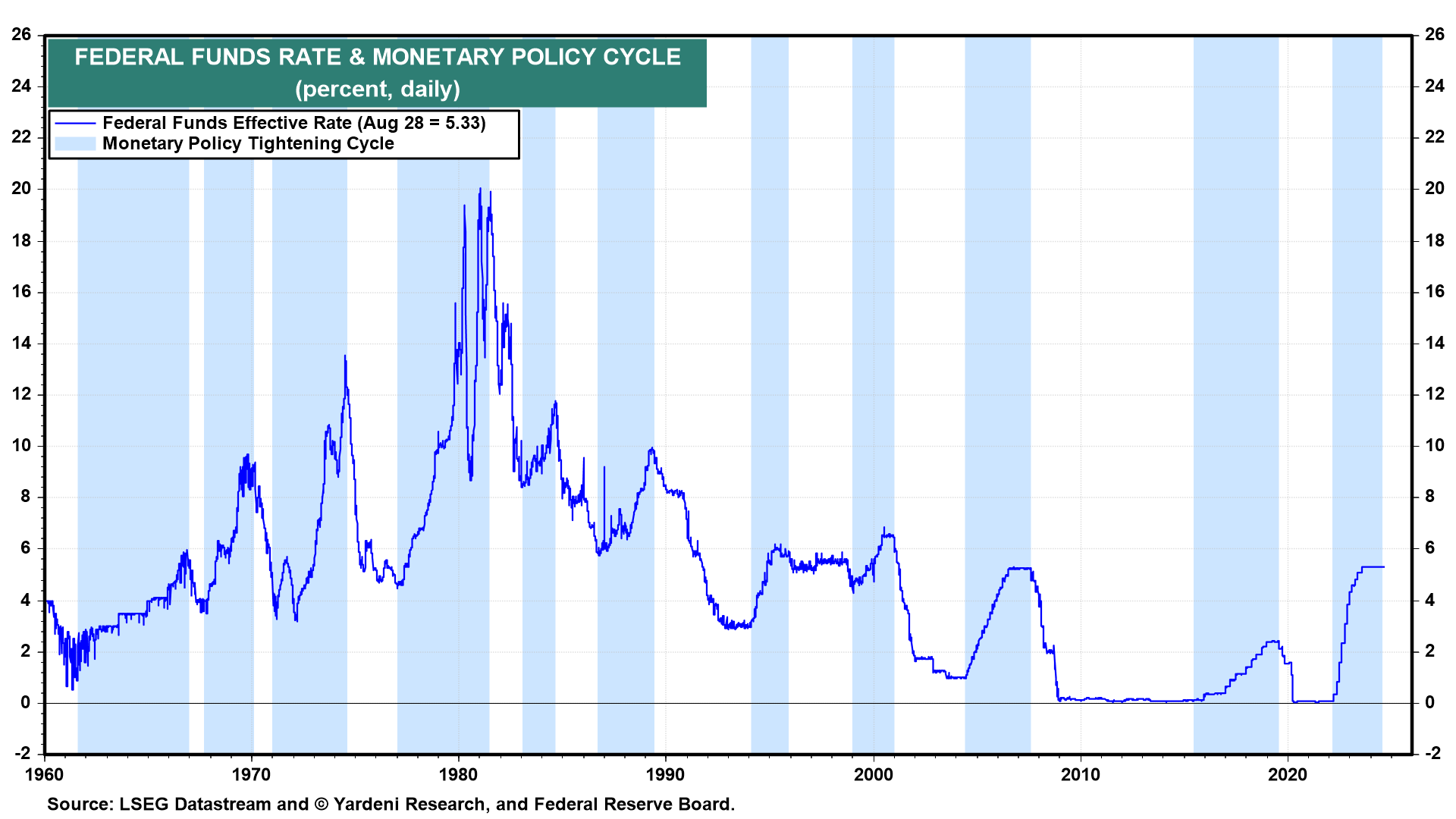

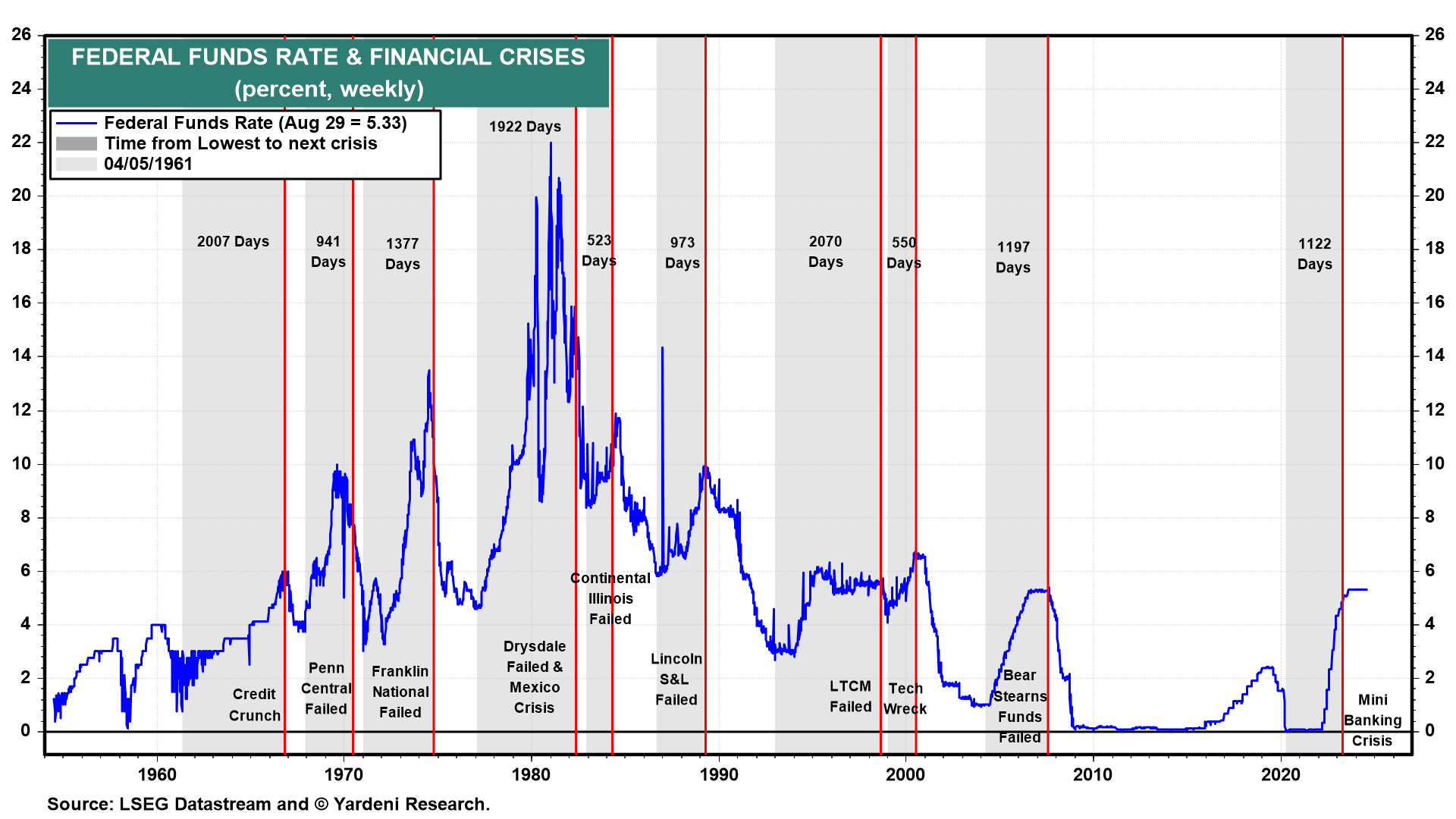

Las recesiones ocurren con poca frecuencia y tienden a ser breves. De las nueve recesiones registradas desde 1960, la mayoría fueron provocadas por un endurecimiento de la política monetaria, lo que generó una crisis financiera y una reducción del crédito, derivando en una desaceleración económica.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

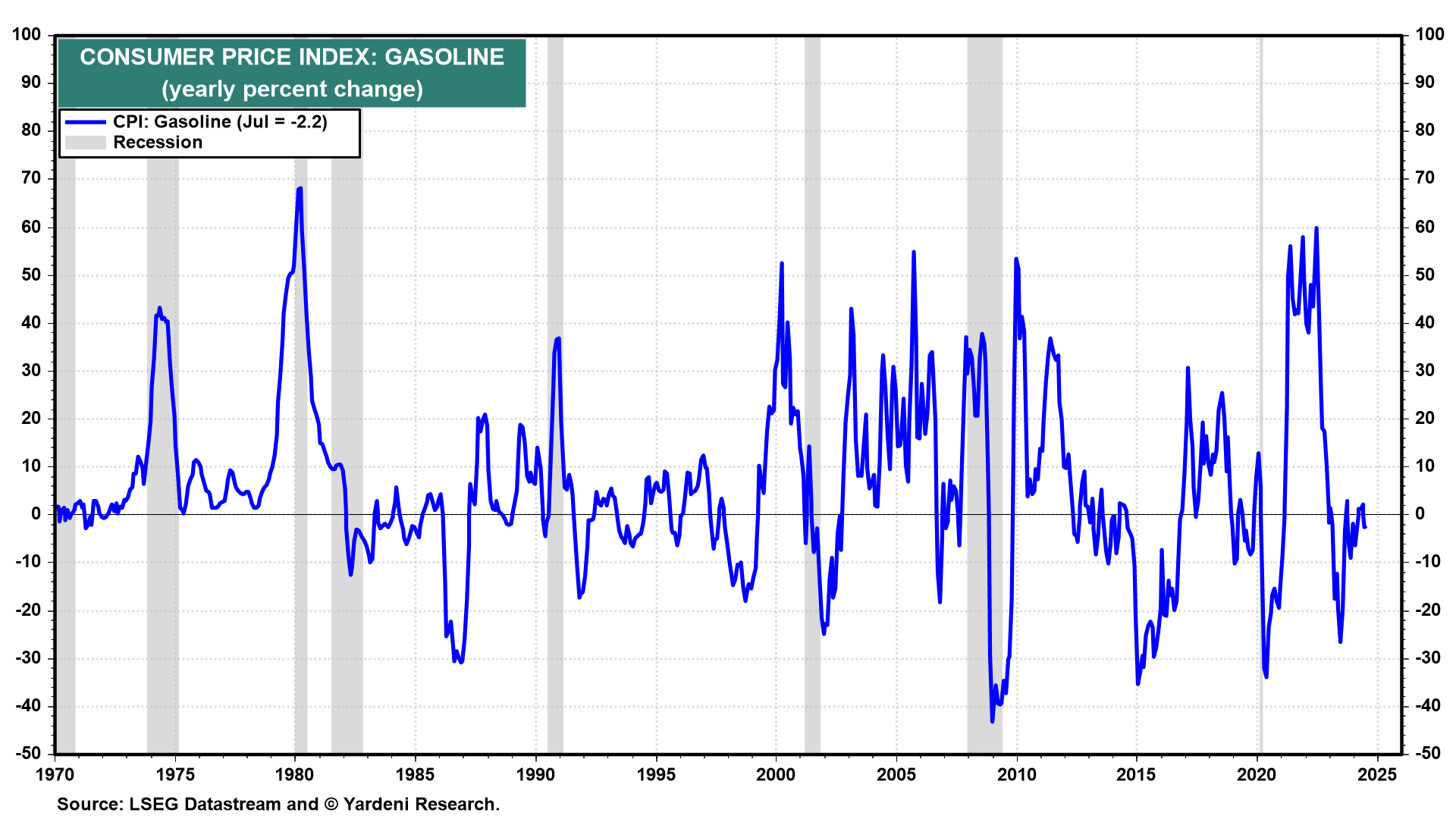

En cuatro ocasiones desde entonces, las recesiones fueron precipitadas o exacerbadas por una crisis energética, que provocó el aumento de los precios del {{petróleo}} y de la gasolina. En unas pocas ocasiones, las recesiones fueron consecuencia del estallido de burbujas especulativas.

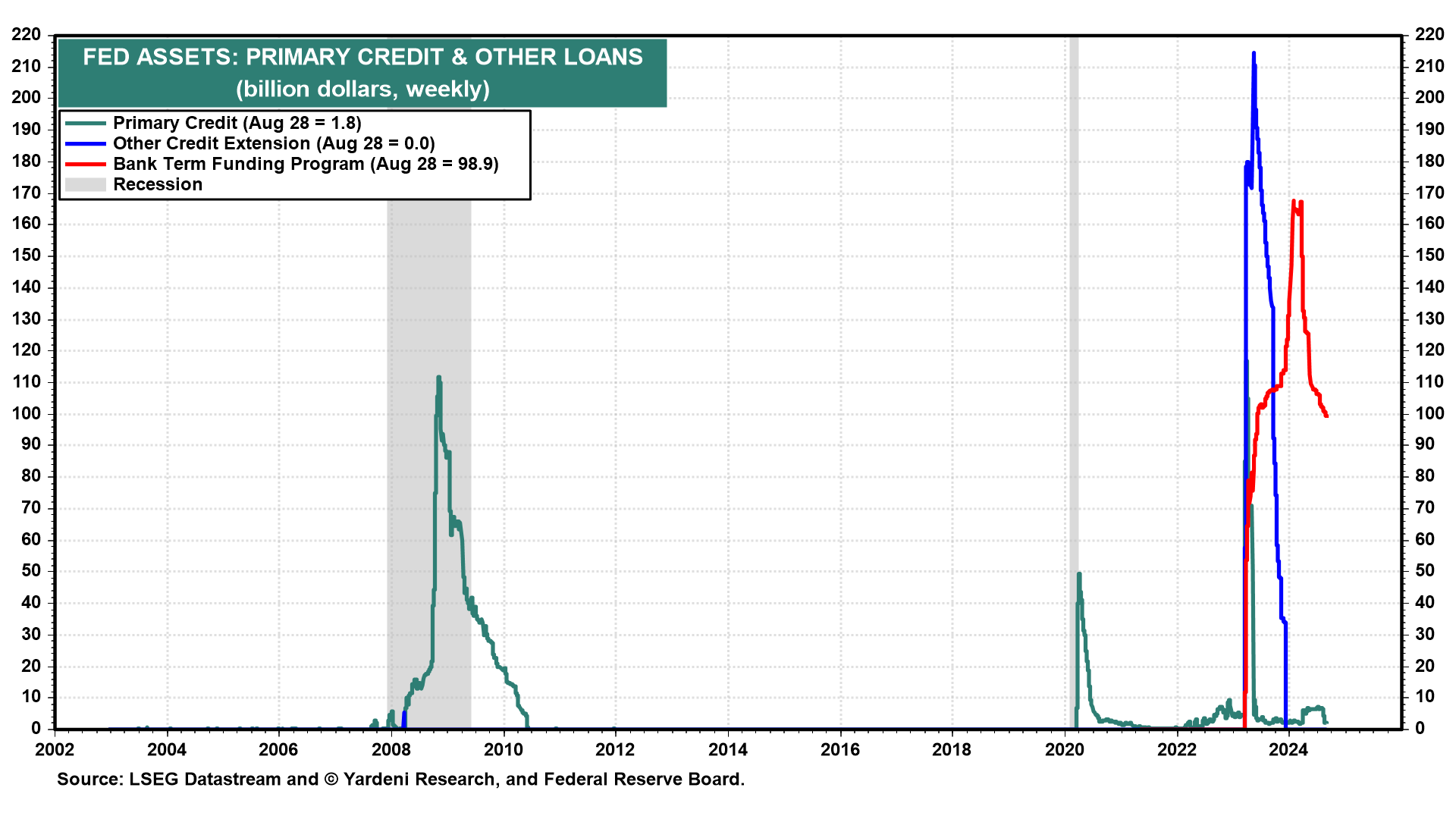

En casi todas las crisis financieras anteriores, la Reserva Federal respondió rápidamente reduciendo de manera notable el tipo de interés de los fondos federales. Esta acción ayudó a mitigar la contracción del crédito y a acortar la recesión. Sin embargo, en 2023, la respuesta fue diferente: frente a la crisis bancaria de marzo, la Reserva Federal implementó con rapidez una línea de liquidez bancaria de emergencia.

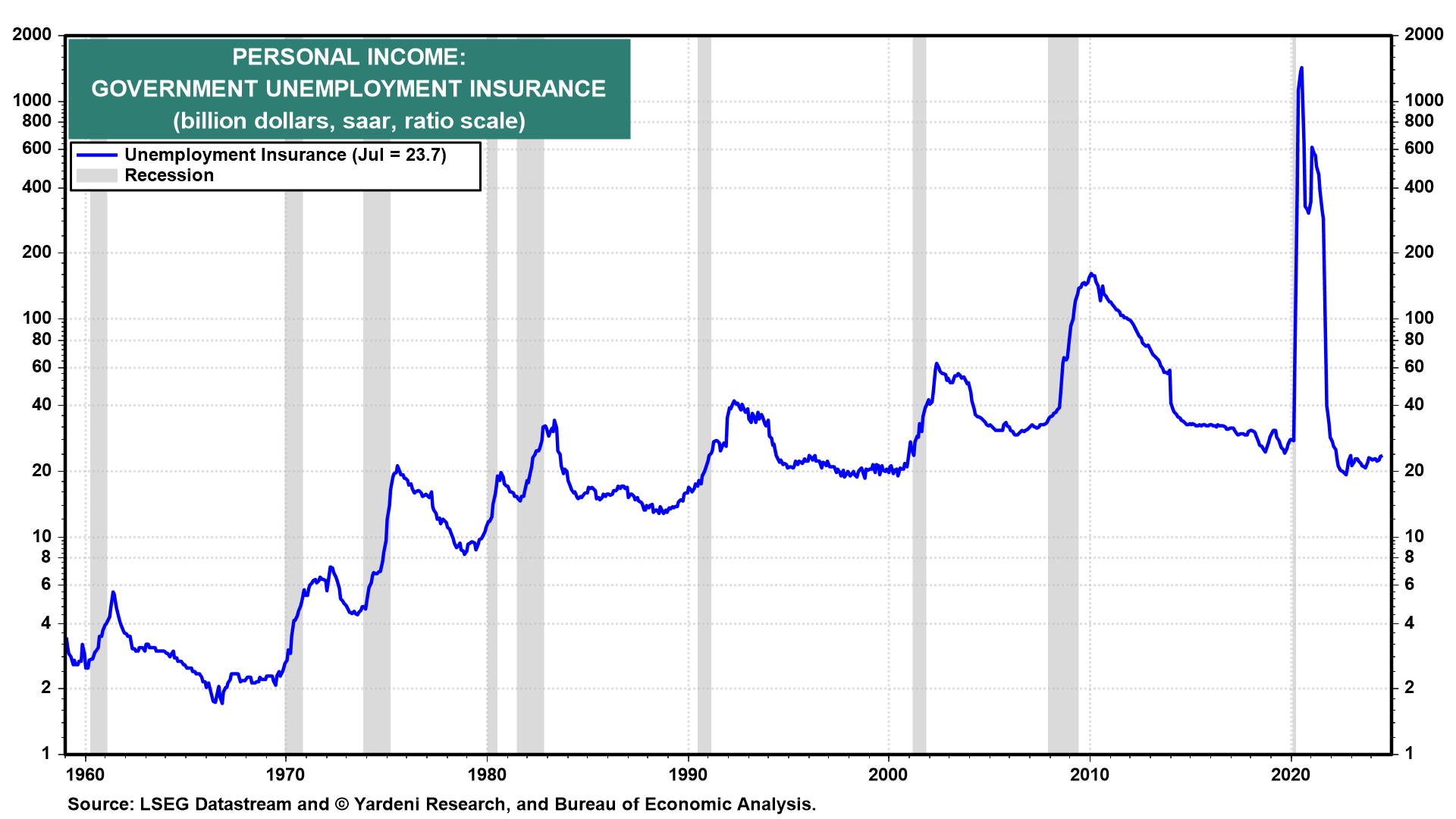

Por supuesto, los estabilizadores automáticos se activaron, ofreciendo apoyo a los ingresos a través del sistema de seguro de desempleo. Esto contribuyó a moderar las caídas económicas. La política fiscal activa, en cambio, solía llegar tarde, introduciendo recortes de impuestos y otras medidas de estímulo que, en su mayoría, ayudaban a impulsar la recuperación.

Hasta ahora, la situación ha sido diferente, como hemos visto en numerosas ocasiones desde principios de 2022:

1. Normalización frente a endurecimiento de la política monetaria

Durante 2022 y 2023, el endurecimiento de la política monetaria llevó a un aumento del tipo de interés de los fondos federales de 525 puntos básicos. Este aumento ha sido uno de los más grandes en la historia de los ciclos de endurecimiento de la política monetaria. No obstante, el tipo de interés partía de cero. Por lo tanto, hemos considerado que parte de este incremento en el tipo de interés de los fondos federales corresponde más a una normalización que a un verdadero endurecimiento de la política monetaria.

2. Facilidades de liquidez de la Reserva Federal

Como se ha señalado, el año pasado se produjo una minicrisis bancaria. No obstante, gracias a las facilidades de liquidez implementadas por la Reserva Federal, no se desencadenó una crisis crediticia ni una recesión. La Reserva Federal, habiendo gestionado crisis similares durante la Gran Crisis Financiera (GFC) y la Gran Crisis del Virus (GVC (LON:ENT)), perfeccionó su capacidad para estabilizar el sistema crediticio mediante la creación de facilidades de liquidez de emergencia. La novedad el año pasado fue que la Reserva Federal optó por no reducir el tipo de interés de los fondos federales, a diferencia de lo que hizo durante la GFC y la GVC.

3. No es necesario recortar el tipo de interés de los fondos federales con frecuencia y rapidez.

Por lo tanto, es muy improbable que la Reserva Federal necesite reducir el tipo de interés de los fondos federales con la misma rapidez y magnitud que en ciclos anteriores de relajación monetaria, cuando las crisis financieras desembocaron en crisis crediticias y recesiones.

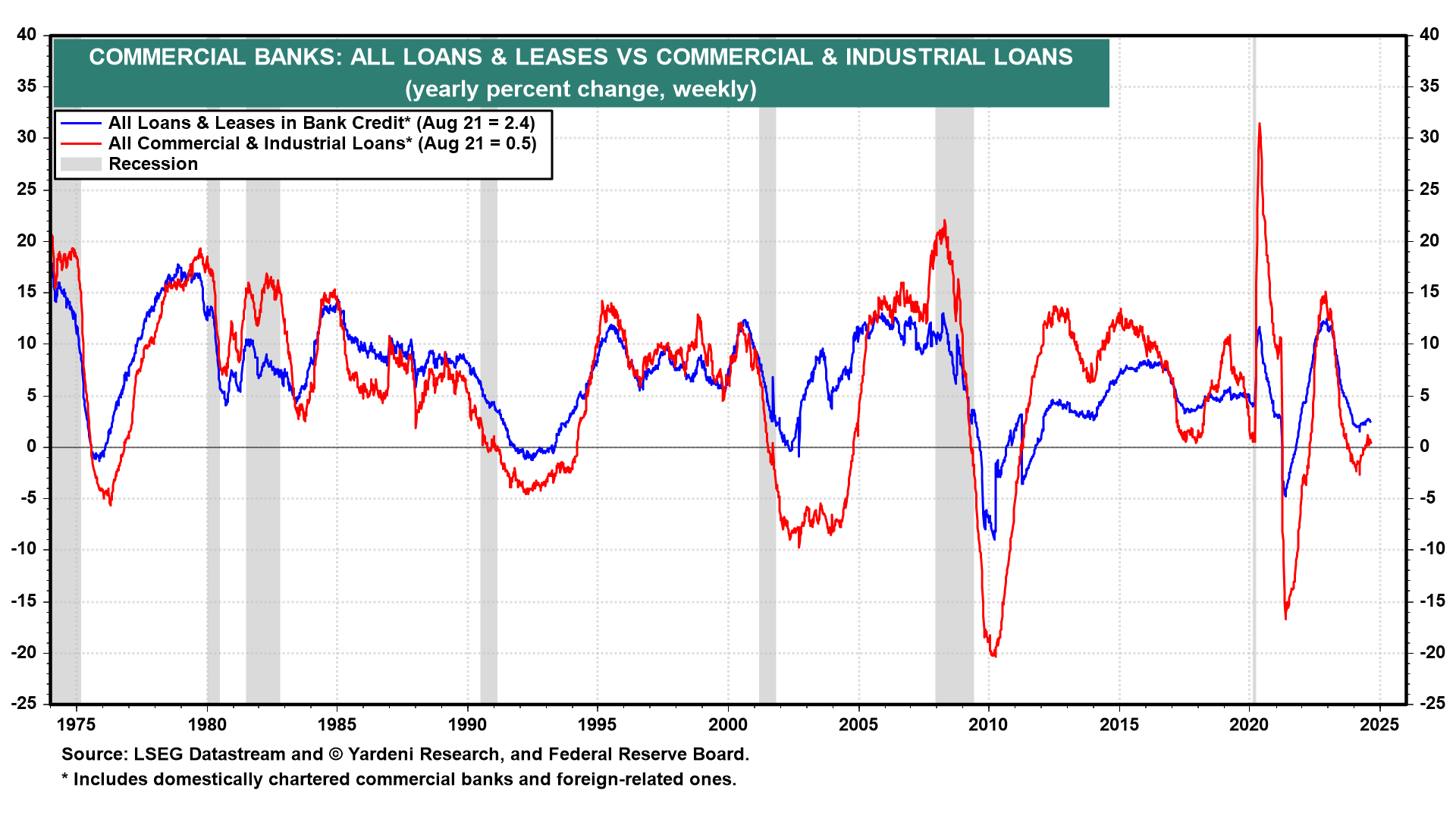

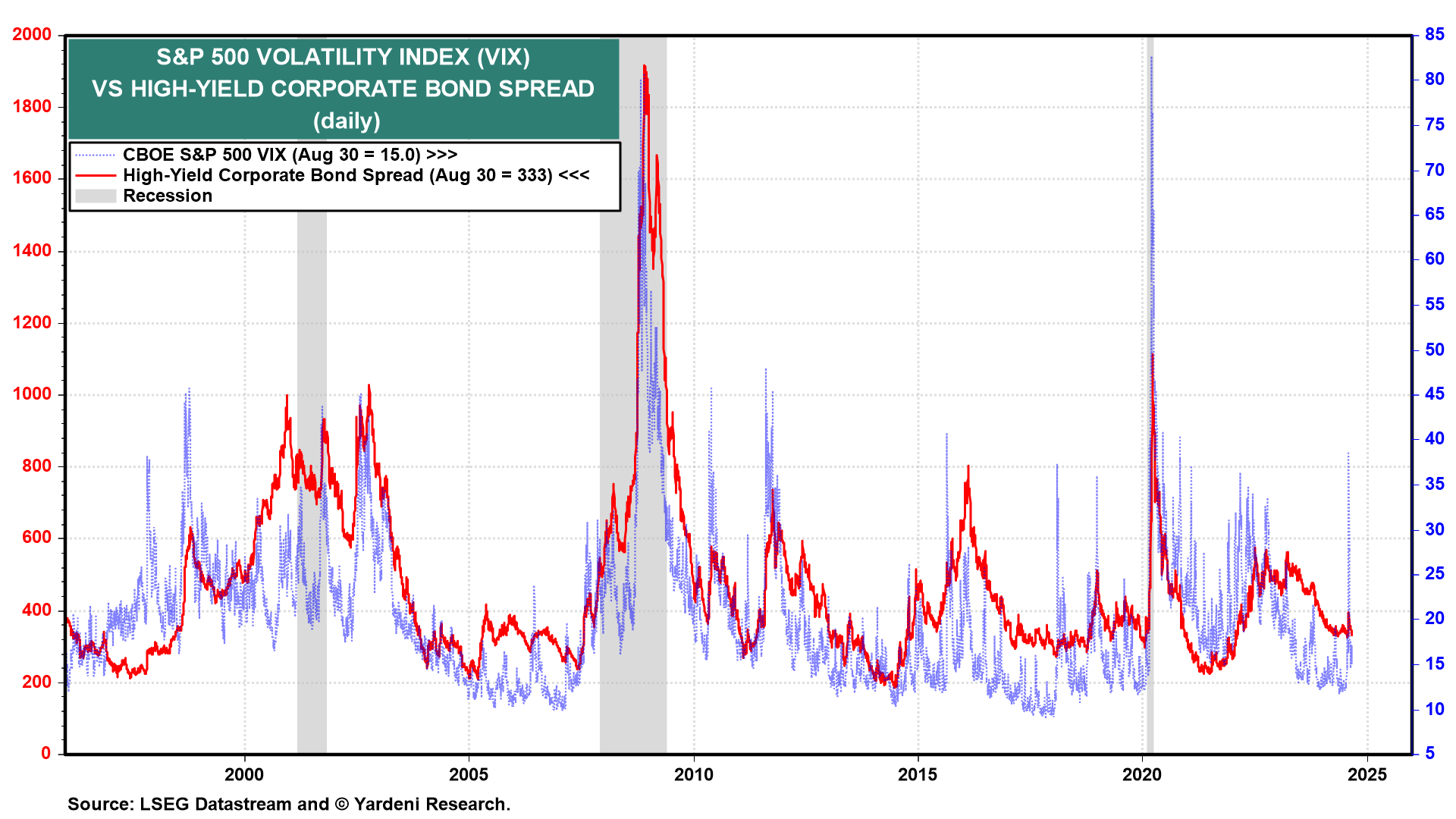

Hasta ahora, no ha habido contracción del crédito, como lo evidencia el crecimiento sostenido de los préstamos y arrendamientos en los bancos comerciales, así como el estrecho diferencial de rendimiento entre los bonos corporativos de alto rendimiento y el bono del Tesoro estadounidense a 10 años.

4. Esperando a la recesión de Godot

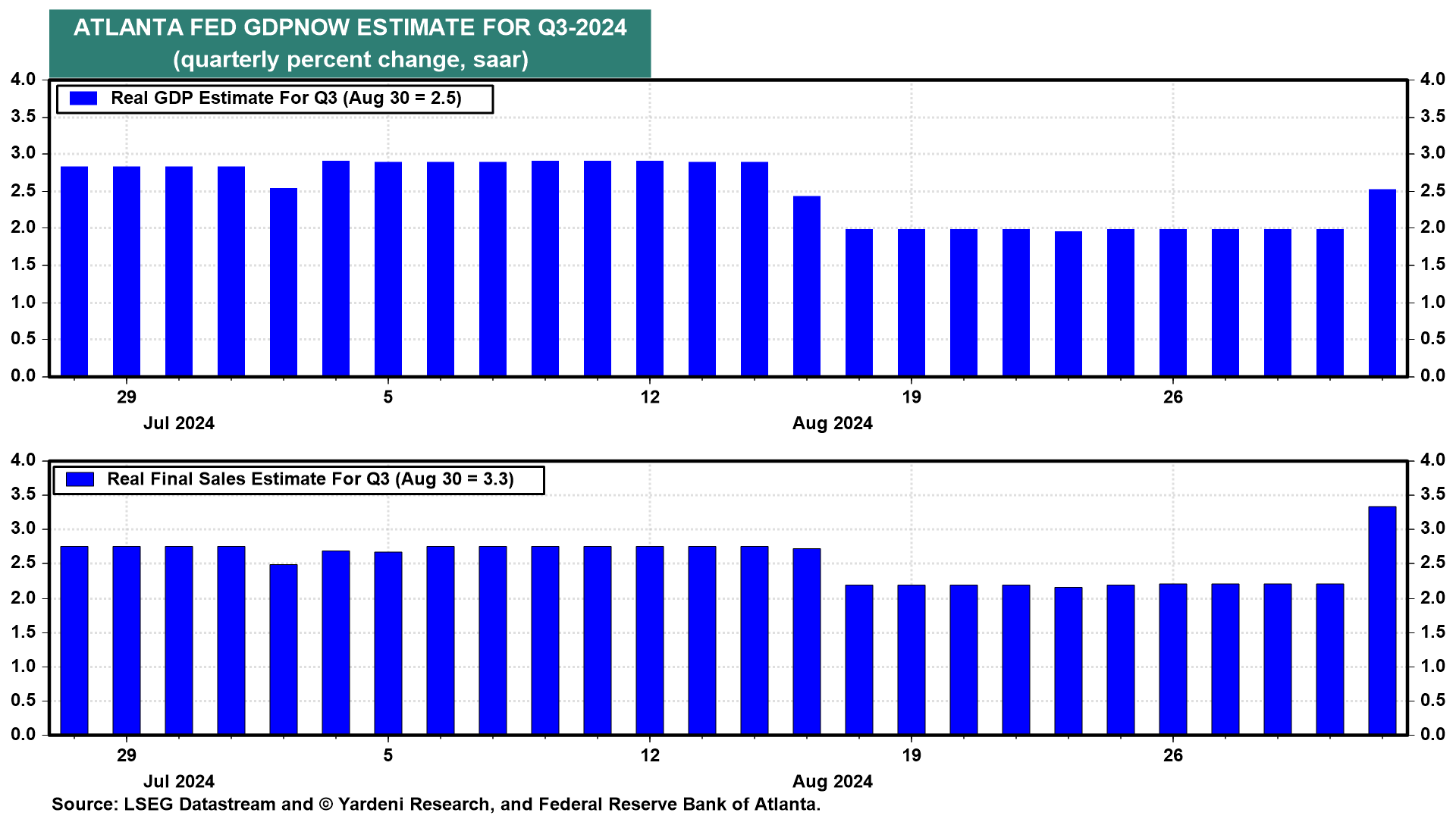

Haciedno una similitud con la célebre obra de Beckett, la recesión más anticipada de todos los tiempos, se eterniza en llegar. La inflación real del PIB ha alcanzado nuevos máximos históricos, subiendo desde el tercer trimestre de 2022 hasta el segundo trimestre de 2024, y revisada el jueves pasado del 2,8% (saar) al 3,0%.

El viernes, tras la publicación del informe de gasto de los consumidores de julio, la estimación del modelo GDPNow de la Reserva Federal de Atlanta para el crecimiento real del PIB en el tercer trimestre de 2024 se elevó del 2,0% al 2,5%, con las ventas finales reales revisadas al alza del 2,2% al 3,3%.

5. El mito de los desfases largos y variables

¿Y qué hay de los temidos "desfases largos y variables" entre el endurecimiento de la política monetaria y las recesiones económicas? Es posible que, a medida que más prestatarios tengan que refinanciar sus deudas a tipos de interés más altos, se vean obligados a retraerse. Si un número suficiente de ellos lo hace, eso podría provocar una recesión.

Esto es plausible, en nuestra opinión. Sin embargo, atribuimos los desfases largos y variables anteriores al intervalo entre el aumento inicial del tipo de interés de los fondos federales durante los ciclos de endurecimiento de la política monetaria y el inicio de una crisis financiera.

Una vez surgida una crisis financiera, no había demoras: esta se convertía rápidamente en una contracción del crédito y una recesión. La situación actual no tiene precedentes en los ciclos anteriores de política monetaria. Hasta el momento, esta vez sí resulta diferente.

6. Perspectivas del tipo de interés de los fondos federales (FFR)

¿Qué hay del informe de empleo que no cumplió completamente las expectativas del viernes? A pesar de ello, la semana laboral se expandió, y el número total de horas trabajadas alcanzó un nuevo récord. Los sueldos y salarios están aumentando a un ritmo superior al de la inflación, mientras que el PIB real sigue creciendo.

La Reserva Federal se ha comprometido a evitar una recesión y a controlar la tasa de desempleo, ahora que la inflación se aproxima al 2,0%.

En este contexto, creemos que la Reserva Federal reducirá el tipo de interés de los fondos federales en 25 puntos básicos (y no 50) el 18 de septiembre. Es posible que se produzca otro recorte en noviembre o diciembre. Para el próximo año, esperamos cuatro recortes adicionales de tipos.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.