El informe de empleo del viernes resultó razonablemente fuerte, con algunos datos divergentes de la encuesta de establecimientos y de hogares. La encuesta de establecimientos reflejó ganancias considerables, mientras que la encuesta de hogares incidió algunas pérdidas de empleo. Estas encuestas llevan sin ir a la par desde la pandemia. El informe se centra en los salarios, que se mantienen por encima del nivel del 5%. Ese es el objetivo de la Fed, y los datos del IPC de esta semana serán fundamentales.

IPC

Se espera que el IPC general aumente un 1,1% en términos mensuales, por encima del 1% del mes pasado. Mientras tanto, se estima que el IPC interanual ha aumentado un 8,8%, por encima de la lectura del mes anterior, que fue del 8,6%. La lectura del IPC del mes pasado provocó una importante caída de los mercados y, en general, este año los mercados han bajado en los días posteriores al informe del IPC.

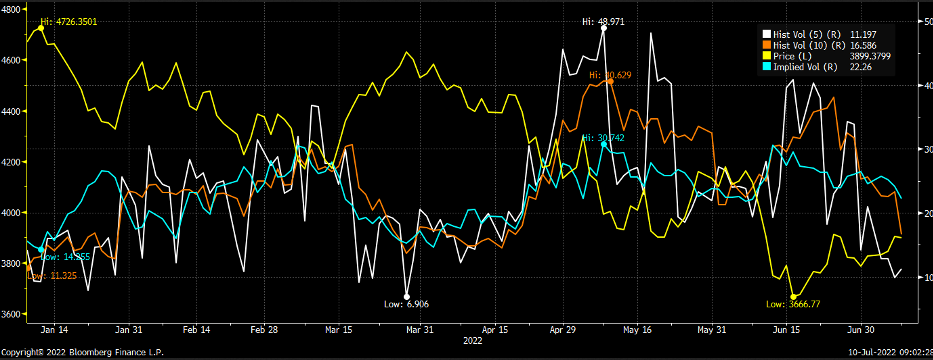

El VIX puede ser la clave a observar esta semana. El índice ha vuelto a sus últimos mínimos y se encuentra en el mismo punto en el que se encontraba de cara al informe del IPC del mes pasado. El 9 de junio, el VIX empezó a subir porque los traders empezaron a cubrir sus posiciones antes de la publicación del informe.

VVIX

Pero la señal de que algo estaba cambiando llegaba el día anterior, el 8 de junio. El VVIX mide la volatilidad implícita del VIX. El VVIX comenzó a subir el 8 de junio, indicando que los niveles de volatilidad implícita del VIX estaban aumentando. El VVIX está ahora más bajo que el 8 de junio, y si empieza a subir este 11 de julio, podría ser la primera pista de que el pequeño repunte de la semana pasada está a punto de concluir.

S&P 500 (SPY)

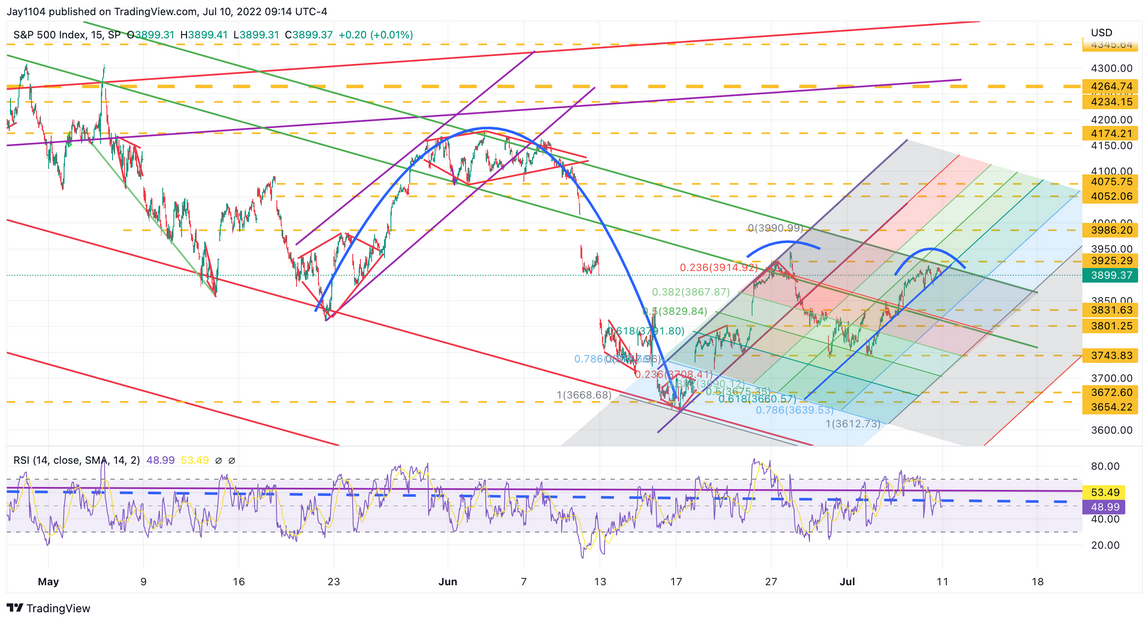

El SPDR S&P 500 cerró la jornada del viernes con un descenso de ocho puntos básicos, aunque se eliminó mucha volatilidad implícita para mantener el índice plano. El índice había caído alrededor de 85 puntos básicos al comienzo de la jornada, pero pudo recuperarse debido a que las opciones de venta fueron perdiendo valor durante todo el día. El siguiente gráfico muestra la volatilidad implícita de la opción de venta del 11 de julio del S&P 500 3900. Se observó un descenso consistente de la volatilidad implícita a partir de las 8 de la mañana, lo que hizo caer el precio de la opción.

Además, la volatilidad implícita se ha visto lastrada por un descenso consistente de la volatilidad realizada estos últimos días. Pero las volatilidades realizadas a cinco y 10 días han vuelto al extremo inferior de sus rangos y se han "restablecido", lo que significa que el movimiento a la baja de la volatilidad implícita probablemente haya terminado o esté cerca de hacerlo.

Observar el VVIX es probablemente la mejor manera de seguir el rumbo de este mercado. Se puede ver que el VVIX se vio impulsado constantemente al alza hasta el cierre del viernes.

El S&P 500 también parece estar listo para rodar. El índice cerró con una tendencia alcista y pareció formar un patrón de doble techo. También puede observarse que el índice ha vuelto a la tendencia bajista de largo plazo que sirvió de fuerte resistencia en el informe del IPC de junio.

El primer punto razonable que hay que buscar a la baja es un hueco en torno a 3.850. Si se superan los 3.850 podría observarse una caída hasta los 3.740, y luego hasta los 3.675.

Rendimientos reales (TIP)

El ETF iShares TIPS Bond sigue siendo un valor a tener en cuenta y se encuentra cerca de los nuevos mínimos de cierre desde el viernes. Si el ETF TIP registra nuevos mínimos esta semana, el ETF QQQ no debería estar muy lejos. Divergieron la semana pasada, pero no veo que esa divergencia pueda durar mucho más.

JPMorgan

Los bancos presentan sus resultados esta semana. JPMorgan Chase & Co (NYSE:JPM) da el pistoletazo de salida el jueves. Los analistas han elevado sus previsiones de beneficios para el segundo trimestre de la compañía. De hecho, esto le pone las cosas mucho más difíciles al banco, ya que no habrá un listón bajo que la empresa deba superar. Y lo que es peor, la cifra que se comenta de cara a los resultados es 3,06 dólares.

NVIDIA (NASDAQ:NVDA)

NVIDIA tiene más tendencias bajistas de las que puedo contar, lo que ni siquiera incluye la tendencia bajista del RSI. Todo lo que hay que hacer es observar la caída en picado del precio de sus GPU para entender por qué estas acciones están cayendo y por qué es probable que vuelvan a alcanzarse los 136 dólares.

Oro

De vez en cuando me preguntan por el oro y nunca tengo nada bueno que decir. El oro se situó por debajo de una importante tendencia alcista, y no creo que haya nada que impida que este metal vuelva a los 1.675 dólares.

Home Depot (NYSE:HD)

La semana pasada vi grandes apuestas bajistas en Home Depot. Sus acciones han aguantado hasta ahora, pero la región entre 285 y 290 dólares será reveladora. Si las acciones se mantienen por debajo de esa región, las apuestas bajistas probablemente prevalecerán, llevando las acciones por debajo de los 250 dólares.

En fin, que tengáis una buena semana y hasta la próxima.