El comienzo del último mes del año no podría haber arrancado mejor para nuestro mercado bursátil. Nobleza obliga, el CCL tuvo mucho que ver (nuestro índice en pesos dejó un saldo semanal de +5.98% VS CCL +4.71% analizado con YPF (BA:YPFD)) pero hay otros datos positivos como indicadores, quiebres de resistencias relevantes, volumen (el viernes superó los 900 millones de pesos) y buena performance de ADRs que justifican mi optimismo.

Un nuevo gobierno asume el día martes, dato no menor por supuesto, pero el mercado comenzó a descontar posibles políticas (¿“anti” mercado?) de Alberto desde el día 1 post PASO. El saldo fue una baja en dólares superior al 60% y si contamos desde los máximos del 2018, esta corrección alcanza el 80%, algo pocas veces visto (en cuanto a magnitud) en ciclos bajistas de nuestro mercado. Es por esto que hoy veo técnicamente al Merval y a muchos activos relevantes y es difícil no ser entusiasta, pero la prudencia y la gestión del riesgo sigue siendo siempre prioridad, sobre todo cuando no quedan dudas que estamos frente a un mercado bajista.

En cuanto a nuestro principal mercado de referencia, comenzó complicado pero gracias a buenos datos económicos (superiores a lo esperado) que siguen llegando, se recuperó y cerró incluso la semana positivo.

MERVAL – VISIÓN DIARIA

Acoplados al Norte y a la espera de nuevas noticias que aclaren un poco la incertidumbre, nuestro índice mostró 2 ruedas bajistas al inicio de semana, pero el miércoles la respuesta fue muy importante, mostrando al cierre una vela “envolvente alcista” que logró recuperar todo el terreno perdido y quedó muy cerca del inicio de la zona de conflicto, el primer “bloque de resistencia” como les comenté en informes y videos semanales previos.

Esta zona, a modo de repaso, está conformada por:

1) Techo de caja de fibonacci, en 34891 puntos

2) Zona de resistencia estática 35.000-35.500 puntos generada por múltiples contactos anteriores

3) Piso de canal alcista (resistencia dinámica)

El día jueves mostró continuidad alcista (aunque sin definición por quedar dentro de esta confluencia de techos) y finalmente el viernes confirmó la ruptura, con una vela de amplio cuerpo e importante incremento de volumen, lo que hace genuino el avance.

Si bien tenemos por delante el 2do bloque de resistencia ubicado en los 37646-37874 puntos (próximo objetivo), no debemos olvidar que el mercado normalmente se mueve “en serrucho” por lo cual no sería extraño observar una toma de ganancias parcial que sería totalmente normal y esperable, siempre y cuando no pierda el primer bloque que ahora es soporte. El “ruido aleatorio” muchas veces nos lleva a tomar decisiones apresuradas por lo cual debemos tener bien en claro el rumbo y ajustarnos un stop loss considerando justamente la volatilidad y los niveles de piso claves.

¿Indicadores?

El MACD muestra dominancia alcista pero es inespecífico ya que la señal de compra se dio por arriba de 0. En cuanto al RSI, tiene dirección ascendente, circula por arriba de los 50 puntos y aún tiene margen hasta la zona de sobrecompra (alcanzarla no indica vender).

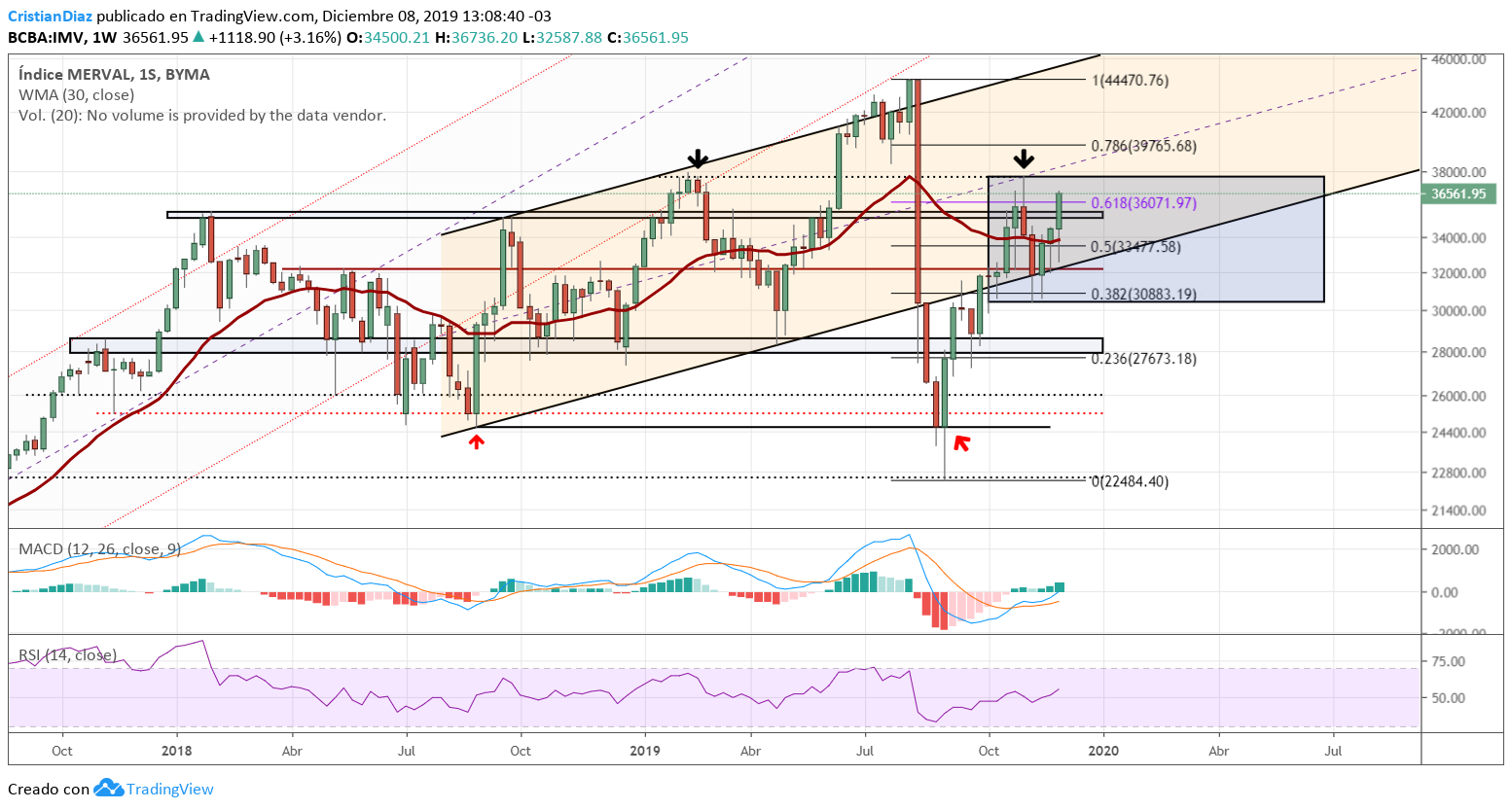

MERVAL – VISIÓN SEMANAL

Esta temporalidad refuerza la idea de que tuvimos un gran inicio de mes, con una vela de buen cuerpo alcista y extensa mecha inferior de recuperación, cerrando por arriba de las resistencias que venimos estudiando. En semanal les planteo una gama operativa (ver caja rectangular sombreada) de etapa 1 de Stan Weinstein que coincide con el segundo bloque de resistencia analizado: superar este nivel significaría volver a etapa 2, donde se fortalecería sin dudas la indicación de posicionamiento en riesgo Argentino.

Hasta tanto no se confirme este regreso, debemos saber que cabe la posibilidad de circular en esta amplia gama, lo cual para el cortoplacista podría ser un dolor de cabeza. Es por eso que seguimos interpretando los trades como simples movimientos contra-tendenciales hasta tanto el mercado nos de señales objetivas de fortaleza y los toros dominen claramente el escenario.

En cuanto a indicadores, son más claros y relevantes en comparación con la temporalidad diaria: tenemos señal de compra por MACD por debajo de 0 con barras de histogramas crecientes, mientras que el RSI lateraliza por arriba de los 50 puntos.

MERVAL SEMANAL EN DÓLAR CCL

Seamos objetivos: tendencia bajista de largo plazo y etapa 4 de Stan Weinstein. Dicho esto, no podemos dejar de analizar el triángulo ascendente que podría quebrar finalmente al alza esta semana, ni la señal de compra del MACD, o el RSI que avanza desde zona de sobreventa. El análisis específico de muchos activos relevantes (caso GGAL – YPF (BA:YPFD)) que se encuentran próximos a quebrar resistencias importantes genera muchas expectativas y podrían estimular el avance del índice en dólares sobre los 470$USD.

Será importante tener paciencia y no adelantarnos a invertir “fuerte” sin estas señales de confirmación. En caso de darse, tendríamos una primer parada en la WMA de 30 semanas, que auspiciará de resistencia dinámica y su quiebre significará la anulación de etapa 4 e ingreso en etapa 1.

En caso de observar corrección, tendremos que controlar el piso ascendente del triángulo, ya que de quebrarse ese nivel la tendencia bajista continuaría su rumbo hacia nuevos mínimos.

Conclusiones y sugerencias:

Luego de una baja del 80% del Merval en dólares, donde activos como Galicia (ADR) corrigieron casi un 90% desde sus máximos históricos, la “tentación” de posicionarse en riesgo Argentino es alta.

A pesar de esto, no es la idea intentar adivinar pisos al tun tun y comprar lo que venga por la simple especulación de “ya bajó mucho”. Debemos intentar adoptar un sistema que nos permita ejecutar entradas objetivas, con una clara gestión del riesgo de cartera lo que implica ajustar Stop Loss y diversificar.

Considero que parte de aquellos pesos que teníamos en cartera para invertir en renta variable antes de las PASO y que dolarizamos a la espera de dicho evento binario, se pueden ir sumando progresivamente si el mercado nos da finalmente una señal de compra. Con un dólar congelado por el cepo, considero que los retornos potenciales en pesos pueden ser más que interesantes y habilita la sugerencia de reestructuración de cartera.

Índice Standard & Poor´s:

Este índice mostró gran volatilidad esta semana, comenzando con 2 jornadas preocupantes (con velas bajistas de amplio cuerpo e importante GAP) y recuperando luego terreno rápidamente, anulando incluso (al menos por ahora) la posibilidad de un HCH que estudiamos el día miércoles en el video semanal que podía llevar al precio (como mínimo) al soporte ubicado en 3028 puntos.

Nada de eso sucedió por suerte (para nuestro mercado) y la semana tuvo un balance final positivo. Veremos ahora si logra marcar nuevos máximos históricos o por el contrario muestra debilidad a ese nivel y se termina configurando quizás una zona de lateralización con piso en 3091 puntos.

En cuanto a indicadores, esta baja transitoria alcanzó a descomprimir parcialmente al RSI, pero es inespecífico y no nos sugieren ninguna conducta.

Esperemos que el año finalice de la mejor manera en el Norte, la tendencia acompaña.