- Bill Gross, alias el "rey de los bonos", dice que la Fed "no sabe nada" en una entrevista exclusiva con Investing.com

- El inflado balance del banco central significa que un momento Volcker no funcionará

- Al entrar en una nueva era económica mundial, el efectivo parece más atractivo

El legendario inversor Bill Gross no se anda con rodeos. En su última carta al público, el gestor de fondos superestrella y cofundador de Pacific Investment Management Company (PIMCO) pintó un panorama bastante desafiante de la economía estadounidense (y mundial) de cara al futuro.

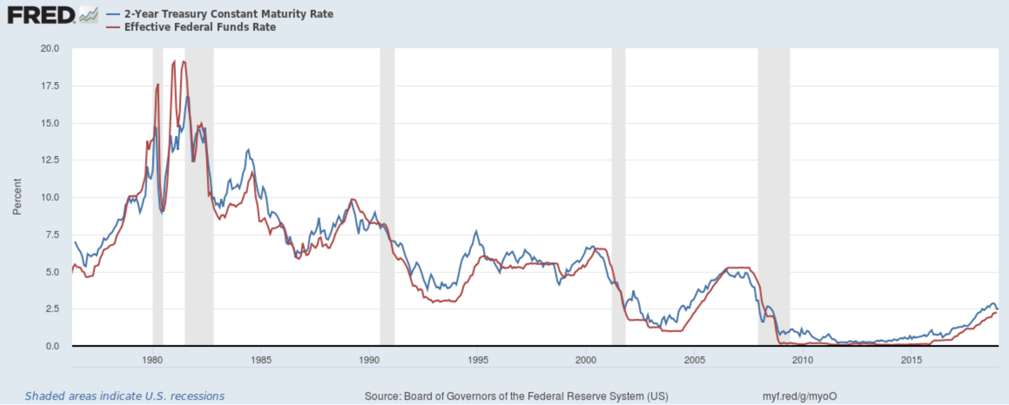

Según el Sr. Gross, Jerome Powell ha estado desplegando las mismas tácticas que Paul Volcker a finales de los años 70 y principios de los 80, pero sin tener en cuenta el hecho de que la economía está ahora mucho más apalancada. Según explica, si las subidas de tipos de la Fed se detienen en el 4,5%, podría producirse sólo una "leve recesión"; sin embargo, cualquier cosa por encima del 5% llevaría a una grave recesión global.

"Los recientes acontecimientos en Reino Unido, las grietas en la economía china basada en la propiedad, la guerra y la congelación del gás natural en Europa, y un dólar súper robusto que impulsa la inflación en las economías de mercado emergentes, apuntan a la conclusión de que la economía global actual de 2022 no se parece en nada a la de Volcker en 1979."

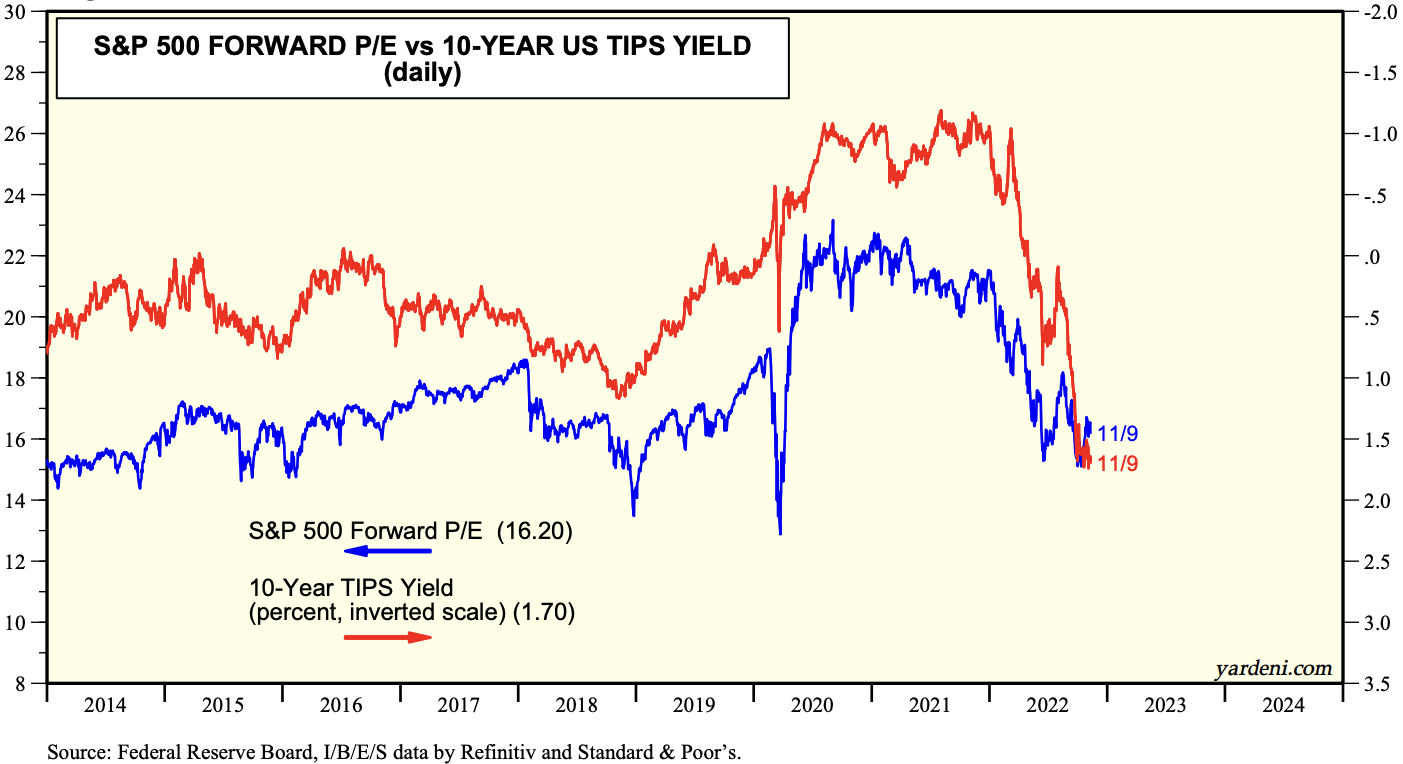

Fuente: Yardeni Research

Bill Gross revolucionó el mundo de la inversión al crear el primer mercado invertible de valores de renta fija y amasó una fortuna al batir al mercado durante décadas operando con bonos. Sin embargo, a finales del año pasado, se volvió contra el mismo activo que lo convirtió en el "rey de los bonos", calificando los bonos del Tesoro de Estados Unidos de "basura". No hace falta decir que tenía razón, ya que los bonos sufrieron una de las peores ventas de la historia.

En una entrevista exclusiva para Investing.com a principios de esta semana, el legendario inversor fue contundente al decir que el efectivo es la mejor inversión en este momento, ya que la Fed "ya ha ido demasiado lejos". En su estilo directo, el Sr. Gross señaló también que los inversores deberían reconocer que la nueva era para la economía mundial podría estar gestándose e invertir en consecuencia.

Investing.com: Recientemente ha afirmado que la economía estadounidense podría soportar un tipo de interés del 4,5% con sólo una "leve recesión" como consecuencia; sin embargo, el 5% sería el punto de no retorno. ¿Por qué pone usted el límite en ese punto concreto?

Bill Gross: Los mercados de fondos federales reales están a un tipo de interés de aproximadamente el 2%, un nivel que, en ciclos económicos anteriores, ha inducido futuras recesiones. En este ciclo, el apalancamiento financiero y económico es mucho mayor que el observado antes de la Gran Recesión, lo que aboga por un rendimiento aún más bajo, e implica que la Fed ya ha ido demasiado lejos.

IC: Estamos ya muy cerca del punto de no retorno del que usted habla, especialmente si la Fed sube los tipos en los 50 puntos básicos previstos en su reunión de diciembre. ¿Cree que Powell no comparte los mismos pensamientos que usted?

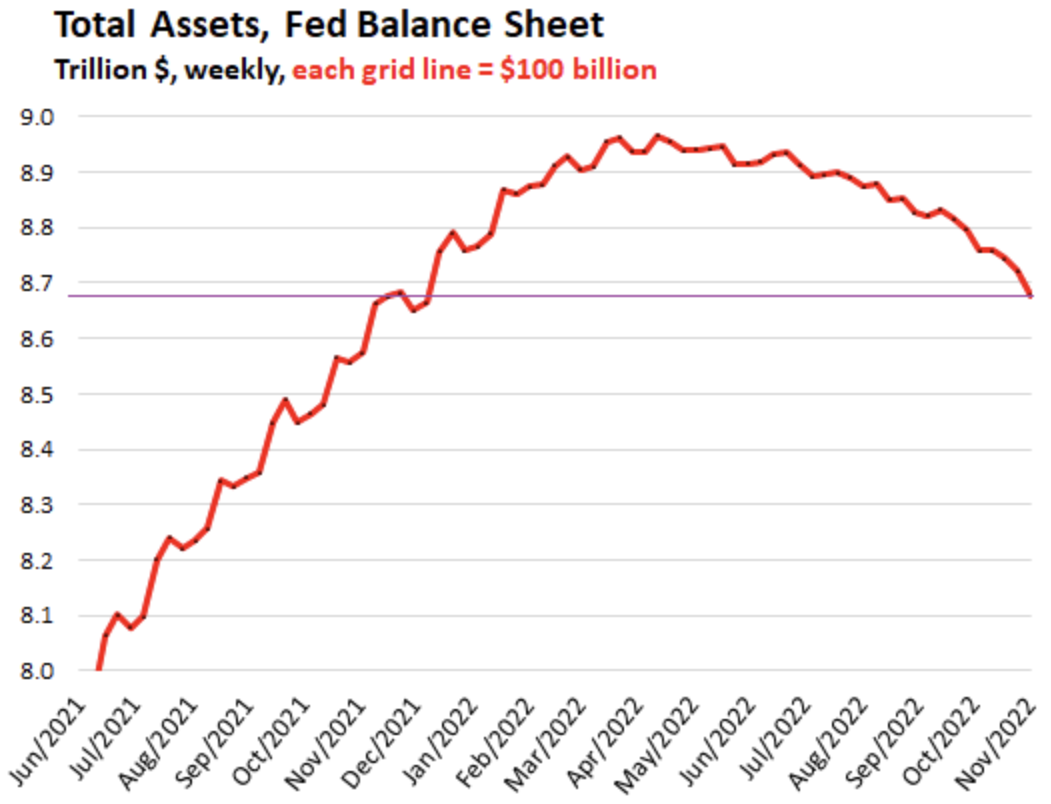

BG: La Fed, como dijo una vez Jim Cramer, "no sabe nada". ¿Puede alguien dudar de ello basándose en la experiencia de los últimos años de rendimientos del 0%, la incesante expansión cuantitativa (QE) y la expansión de su balance de 1 billón de dólares a 8,7 billones de dólares?

Fuente: Wolf Street

IC: ¿Cree la Fed que la economía estadounidense necesita realmente una "recesión leve" para ser más eficiente económicamente a largo plazo?

BG: Sí, necesita una recesión para aumentar el desempleo y reducir las ganancias salariales.

IC: ¿Cree que los bonos estadounidenses están sobrevendidos?

BG: Es difícil hablar de un mercado de bonos "sobrevendido". Una crisis como la presenciada con las criptomonedas o, potencialmente, con la devaluación del yen japonés, cambiaría las cosas rápidamente.

.

Fuente: Fed

IC: ¿Es mejor momento para comprar acciones o bonos? ¿O ninguna de las dos cosas?

BG: ¡Efectivo!

IC: ¿Estamos entrando en una nueva económica mundial? ¿O nos enfrentamos sólo a un obstáculo temporal?

BG: Una nueva era. Nos estamos desglobalizando y los inversores en renta variable reconocen los futuros obstáculos asociados al calentamiento global, los conflictos geopolíticos y el envejecimiento de la población.

Descargo de responsabilidad: Thomas Monteiro no posee bonos del Estado de Estados Unidos.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de México. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras, seleccionadas por nuestra inteligencia artificial avanzada para México, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes de la Bolsa Mexicana, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +385% con un historial probado de 10 años de rendimiento. ¿Qué acción de México será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks