-

Boeing va camino de registrar flujos de caja positivos por primera vez desde 2018

-

El fabricante de aviones está logrando liquidar cientos de aviones ya construidos

-

Sin embargo, la rivalidad política latente entre Estados Unidos y China plantea importantes riesgos para las acciones de BA

Boeing (NYSE:BA) podría tener una rara noticia positiva para sus inversionistas al publicar mañana sus últimos resultados trimestrales. El gigante aeroespacial y de defensa está en camino de publicar flujos de caja positivos anuales por primera vez desde 2018 después de soportar múltiples crisis.

Si eso sucede, señalará que la compañía está logrando liquidar cientos de aviones ya construidos, un paso crítico para reparar su balance cargado de deudas y mejorar la liquidez.

La liquidez sigue siendo la métrica más importante de Boeing después de que la empresa acumulara unos 60,000 millones de dólares de deuda para hacer frente a la inmovilización mundial de su avión insignia 737 MAX tras dos accidentes mortales.

Para empeorar las cosas, un año después, las aerolíneas también dejaron de comprar los 787 Dreamliners de Boeing tras descubrir una serie de defectos de fabricación que provocaron un mayor escrutinio por parte de sus propios ingenieros y de los reguladores de la Administración Federal de Aviación.

Pero el giro en la situación de la tesorería de la compañía no es algo que mejore materialmente el atractivo de inversión para las acciones de BA, que han cotizado con una tendencia bajista desde principios de 2019. La acción ha bajado cerca de un 28% este año.

La rivalidad entre Estados Unidos y China

Además de los desafíos citados anteriormente, Boeing, con sede en Virginia, se ha visto atrapada en la rivalidad política a fuego lento entre Estados Unidos y China, que seguirá manteniendo sus acciones deprimidas, en mi opinión.

La última señal de que BA es quizás la mayor víctima de este nuevo panorama geopolítico surgió durante los últimos tres meses, cuando las aerolíneas chinas cambiaron completamente a Airbus para sus nuevos pedidos.

Boeing perdió un acuerdo de 40 aviones en septiembre, tras un golpe aún mayor en julio, cuando China encargó casi 300 aviones de Airbus por valor de unos 37,000 millones de dólares a precios de saldo.

Además, China sigue siendo la única jurisdicción mundial principal que aún no ha permitido que el 737 Max de Boeing vuelva a volar. El país asiático representó 14,000 millones de dólares, o el 14% de las ventas totales de Boeing en 2018, y aproximadamente el 30% de los nuevos pedidos entre 2014 y 2017.

Boeing, al comentar esta delicada situación, dijo en un comunicado en julio:

"Como uno de los principales exportadores estadounidenses con una relación de 50 años con la industria de la aviación de China, es decepcionante que las diferencias geopolíticas sigan limitando las exportaciones de aviones de Estados Unidos.

Seguimos instando a un diálogo productivo entre los gobiernos, dados los beneficios económicos mutuos de una industria aeronáutica próspera".

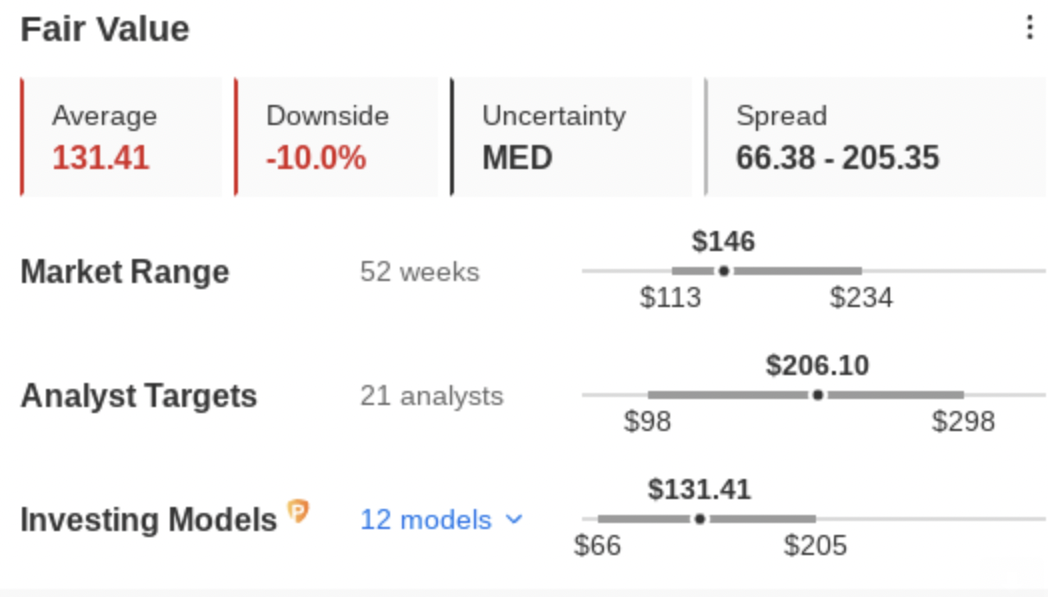

En este contexto, las acciones de BA se encuentran por detrás de su competidor Airbus Group (EPA:AIR). Según los modelos de InvestingPro, ese rendimiento inferior puede continuar incluso si la empresa muestra alguna mejora en sus posiciones de tesorería. Estos modelos prevén que el valor razonable de BA se sitúe en torno a los 131 dólares por acción, lo que supone una caída adicional del 10%.

Fuente: InvestingPro

Boeing también tiene dificultades para generar beneficios en su negocio de defensa debido a la escalada de costos y a los problemas en la cadena de suministro. Esas presiones, combinadas con la elevada inflación, han contribuido a las pérdidas en los contratos militares a precio fijo que la compañía ganó al licitar cerca de sus costes la década pasada. Los beneficios de las operaciones de la división de defensa y espacio de Boeing cayeron un 93% en el segundo trimestre.

Conclusión

Estos retos convierten a BA en una apuesta de alto riesgo que podría recompensar a los inversionistas pacientes a largo plazo. La posición de Boeing en el centro del transporte aéreo mundial sugiere que superará gradualmente sus dificultades financieras a medida que trabaje para reducir su cartera de pedidos y restaurar la confianza en sus aviones.

Dicho esto, la rivalidad entre EE.UU. y China supone un reto importante y podría mantener al fabricante de aviones fuera de su segundo mayor mercado durante mucho tiempo.

Información: En el momento de escribir este artículo, el autor no posee las acciones mencionadas en él. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.