El mercado bursátil siempre sorprende a los inversionistas, pero en el ámbito del riesgo, el futuro es un poco menos incierto, al menos a veces. Esto no es una panacea, pero ayuda a gestionar las expectativas, sobre todo a la hora de decidir cuándo y si el sentimiento del mercado ha ido demasiado lejos en una dirección o en otra.

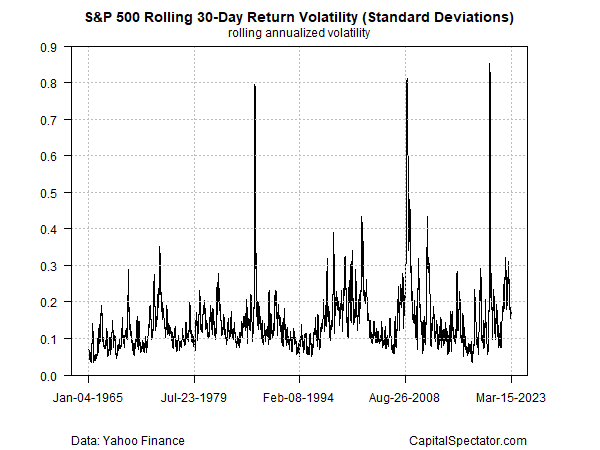

Esta línea de análisis parte de dos hechos empíricos clave para una dimensión ampliamente seguida del riesgo de mercado: La volatilidad de los rendimientos tiene una tendencia periódica a agruparse y también ciclos de alto a bajo y viceversa a lo largo del tiempo. Consideremos cómo la volatilidad de la rentabilidad del índice S&P 500 a 30 días fluye y refluye a lo largo de las décadas.

Los periodos de volatilidad relativamente baja se ven interrumpidos periódicamente por picos, que casi siempre están relacionados con caídas del mercado. Los picos de volatilidad se agrupan, es decir, los episodios de alta volatilidad a menudo persisten antes de bajar a un estado más o menos "normal". El momento de este vaivén es difícil de predecir, aunque la historia del mercado ofrece al menos un dato útil al respecto. Cuanto más tiempo permanezca en calma el mercado, mayor será la probabilidad de que se aproxime un repunte.

El reto es que el momento puede variar, a veces drásticamente, por lo que siempre es necesario ser cauteloso a la hora de leer la situación en este rincón. Dicho esto, sigue siendo útil rastrear el historial de volatilidad en busca de perspectiva sobre la posición del régimen actual y lo que implica o no sobre las perspectivas de riesgo a corto plazo.

En este sentido, la volatilidad del mercado ha repuntado recientemente y se ha agrupado brevemente, pero ha estado bajando durante las últimas semanas y actualmente se aproxima a un rango normal.

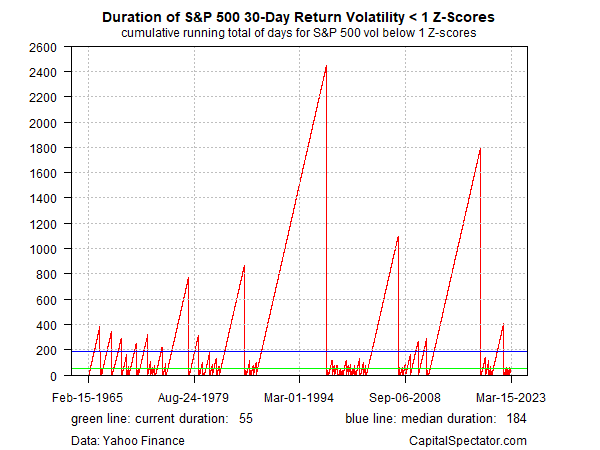

El problema es que resulta difícil interpretar los datos brutos de la volatilidad en la causa de la gestión de las expectativas de riesgo. Para obtener una perspectiva más profunda, veamos la secuencia de días en los que la volatilidad se sitúa por debajo de la puntuación Z de 1, un indicador un tanto arbitrario para identificar los regímenes de baja volatilidad.

Obsérvese cómo los periodos de baja volatilidad varían con una característica clave casi recurrente que ha prevalecido en las últimas décadas. El último régimen prolongado de baja volatilidad duró algo más de 400 días de operación y finalizó a principios de 2022, justo cuando comenzó la corrección del mercado/mercado bajista del año pasado.

Una idea práctica es que el inicio de un nuevo régimen de volatilidad bajo -definido vagamente en el gráfico anterior como duraciones por encima de la mediana a largo plazo de 184 días de operación (línea azul)- indica que el mercado es cada vez más vulnerable a un pico de volatilidad, es decir, una fuerte caída de los precios de las acciones que puede durar meses o incluso años.

La mayoría de los regímenes de volatilidad baja terminan poco después de extenderse por encima de la mediana, pero no siempre. El caso extremo fue la racha de una década que terminó en 1998: más de 2,400 días.

Pero seamos claros: el seguimiento de la duración de los regímenes de volatilidad proporciona información imperfecta. Esto es normal en la modelización de los mercados financieros. Pero esto es obvio: cuando un régimen de volatilidad baja está por encima de su mediana, es prudente buscar señales de que el periodo de calma se está invirtiendo, lo que probablemente sea una señal de que se avecinan problemas.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Français

- Italiano

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Cómo el monitoreo de regímenes de volatilidad ayuda a predecir pivotes clave

Publicado 16.03.2023, 11:07 a.m

Cómo el monitoreo de regímenes de volatilidad ayuda a predecir pivotes clave

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.