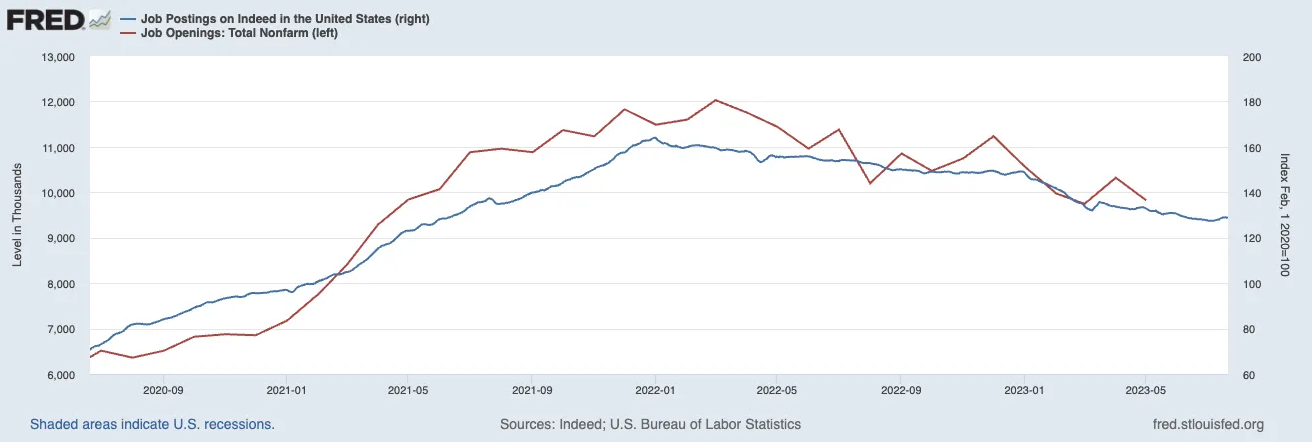

Esta semana se publicarán numerosos datos económicos que probablemente revelarán que el mercado laboral sigue fuerte y la economía se mantiene sólida. Las solicitudes iniciales de subsidio por desempleo han disminuido de forma constante estas últimas semanas, y las ofertas de empleo de Indeed han aumentado en julio.

Además, el PIB del segundo trimestre fue más fuerte de lo esperado. Todo ello apunta a una economía que sigue siendo sólida y a un entorno en el que es probable que los tipos suban a partir de ahora.

Una vez más, como vengo comentando desde hace tiempo, el mercado de valores parece estar infravalorando el riesgo de los tipos de interés, ya que la prima de riesgo accionario entre las acciones y los bonos alcanza niveles no registrados en muchos años.

Según datos que se publican semanalmente, los préstamos y arrendamientos comerciales e industriales sólo han experimentado un ligero retroceso, y se mantienen en niveles históricamente elevados.

Este martes conoceremos los datos de la encuesta JOLTS y el índice manufacturero del ISM, mientras que el miércoles se publicará el informe de empleo de ADP; el jueves, las solicitudes iniciales de subsidio por desempleo, el coste laboral unitario y la productividad. Por último, el viernes se publicará el informe de empleo, y todo apunta a la creación de 200.000 nuevos puestos de trabajo en junio, junto con una tasa de desempleo del 3,6%, sin cambios con respecto al mes pasado.

Las condiciones financieras se han deteriorado drásticamente desde mediados de marzo, por lo que no es de extrañar que los datos económicos hayan sido considerablemente mejores de lo esperado: el índice Bloomberg de sorpresas económicas ha aumentado considerablemente desde principios de abril.

No es de extrañar que los tipos en el extremo largo de la curva estén subiendo, amenazando con dispararse y preparándose para desafiar sus máximos de octubre. Los tipos a 30 años de EE.UU. parecen disponerse a superar de nuevo el 4,25%, y los datos de esta semana podrían servir de catalizador.

La situación no es muy diferente en el caso de los tipos a 10 años, que también se enfrentan a una ruptura esta semana, lo que podría llevarlos de nuevo al 4,25% y posiblemente más arriba.

El diferencial entre la actual tasa de rendimiento y los tipos a 10 años es ahora de sólo 59 puntos básicos, y en el gráfico puede comprobarse que parece ser un punto de infección esencial.

Incluso la rentabilidad por dividendo del S&P 500 menos la tasa a 10 años se encuentra en un punto de inflexión, actualmente en torno al -2,45%. Si nos remontamos a principios de la década de 1970, vemos que esa zona en torno al -2,5% ha sido una zona de soporte y resistencia vital para el mercado.

Si la rentabilidad por dividendo comenzara a subir a partir de ahora y el diferencial entre la tasa a 10 años y la rentabilidad por dividendo del S&P 500 comenzara a subir de nuevo, no sería de extrañar, dada su importancia histórica.

Ciertamente, cuanto más suban los tipos y los precios de las acciones, más se estrecharán estos diferenciales, y más caras seguirán siendo las acciones frente a los bonos. Ciertamente, parecería razonable en este momento que, si los tipos vuelven a subir a sus máximos de los dos últimos años, las acciones podrían sentirse muy incómodas con la valoración, actualmente muy estirada.

No son sólo los datos económicos los que pueden elevar los tipos, porque los precios del petróleo están subiendo y a punto romper al alza esta semana y volver a los 90 y pocos; sin embargo, será necesario superar los 83 dólares para que eso ocurra.

Los precios de la gasolina parecen consolidarse antes de lo que podría ser un movimiento considerable al alza, hacia los 3,15 dólares.

Mientras tanto, el S&P 500 formó un patrón envolvente bajista bastante grande el jueves y, aunque el índice repuntó el viernes, sólo consiguió revertir alrededor del 78% de la caída del jueves.

Si el índice no supera los máximos de principios de esta semana registrados en 4.605, podría ser el final del repunte, y podría dar paso a una caída considerable del índice que, en mi opinión, invalidaría este repunte y haría retroceder al índice por debajo de los 4.200 puntos.

También hay un patrón de cuña ascendente en el S&P 500 y, si esa tendencia alcista inferior se rompe en torno al nivel de 4.500, una vuelta al origen del S&P 500 significa una caída de nuevo hasta el nivel de 4.100.

En fin, eso es todo por hoy.