La "reflación" económica se está convirtiendo en la próxima narrativa alcista a medida que los aumentos de valoración de las acciones siguen superando los aumentos de beneficios, al menos según Gold Sachs y Tony Pasquariello.

"Si GS acierta en las grandes apuestas, el telón de fondo macroeconómico seguirá siendo favorable: la economía estadounidense debería seguir creciendo muy por encima de la tendencia —aumentando de velocidad a medida que avanza el año— con tres recortes de los tipos de ajuste en el camino. Para no ocultar la moraleja de esa historia: la Fed está dispuesta a relajar la política monetaria… en una fase alcista. Aunque las palabras de la Fed de esta semana han sido algo agresivas, su visión para 2024 se mantiene intacta".

Los tipos de interés, el oro y los precios de las materias primas han subido en los últimos meses. Como era de esperar, la narrativa alcista para apoyar esa subida ha ganado fuelle.

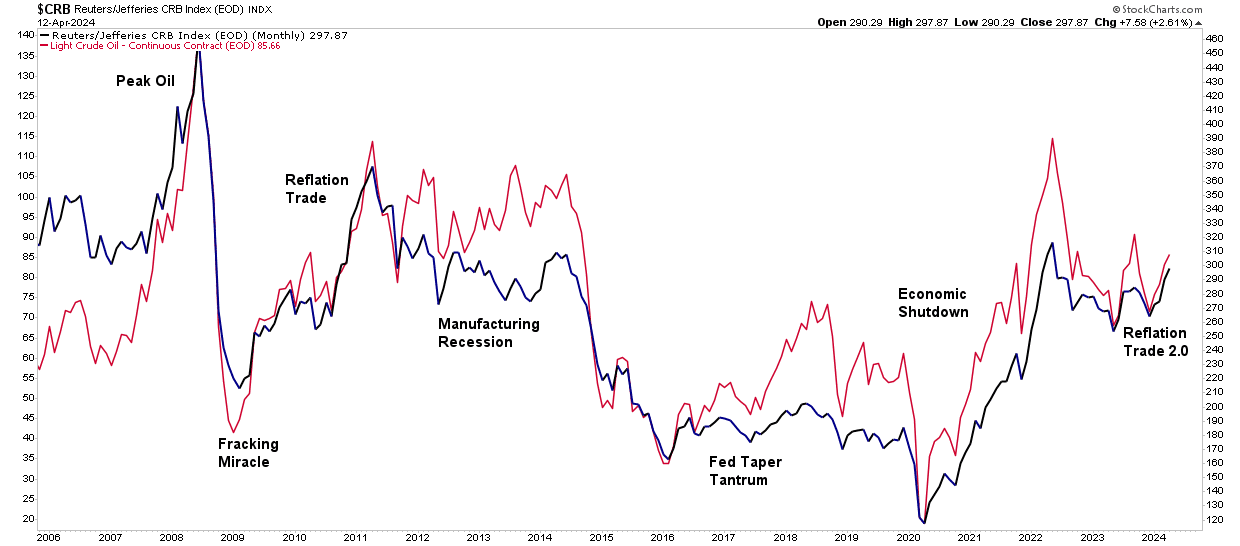

Curiosamente, esta narrativa de la "reflación " tiende a resurgir en Wall Street cada vez que es necesario explicar la subida de los precios de las materias primas. En particular, la última vez que Wall Street se centró en la reflación fue en 2009, como señala el Wall Street Journal:

"La estrategia de inversión de la que más se habla estos días no es la de meter el dinero en el colchón, sino el comercio de reflación, la apuesta a que la economía mundial repuntará, impulsando los tipos de interés y los precios de las materias primas".

Aunque el "comercio de reflación" duró unos dos años, fracasó rápidamente cuando el crecimiento económico volvió a situarse en torno al 2%, junto con la inflación y los tipos de interés. Como se ha visto, los precios del petróleo y de las materias primas están íntimamente correlacionados.

La razón fundamental es que la subida de los precios del petróleo lastra la demanda económica. A medida que disminuye el consumo, también lo hace la demanda de materias primas en general. Por lo tanto, para que los precios de las materias primas "refloten", como se ha demostrado, ello dependerá de una actividad económica más robusta.

Así pues. El comercio de reflación depende de un resurgimiento de la actividad económica a escala mundial, normalmente asociado a economías que se recuperan de un periodo de recesión. Sin embargo, Estados Unidos nunca ha experimentado una recesión.

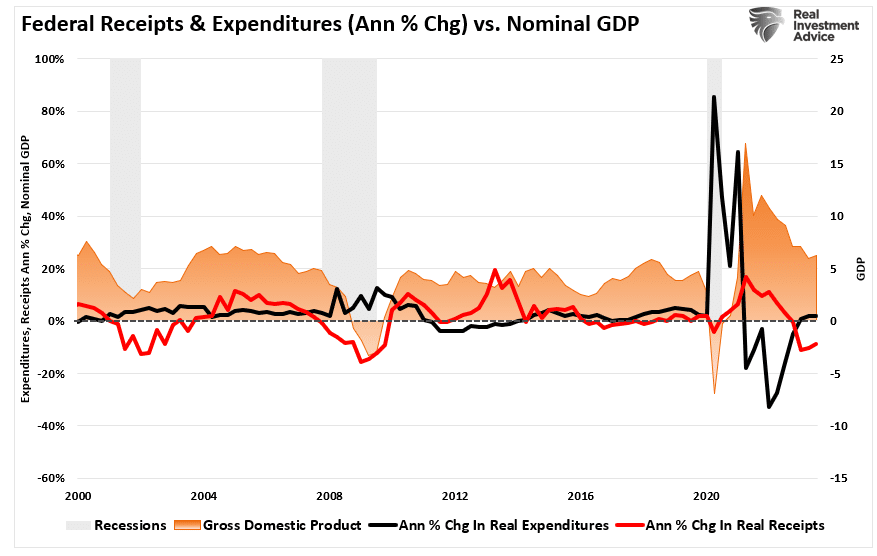

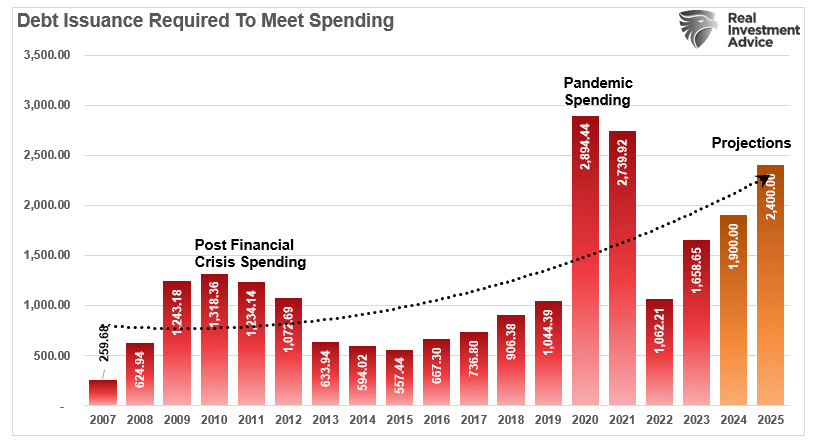

Como se analiza en el artículo titulado “Gasto deficitario," a pesar de las numerosas señales de recesión, como la curva de rendimiento invertida, los datos industriales y los principales indicadores económicos, la economía evitó la recesión debido al enorme gasto público. A saber:

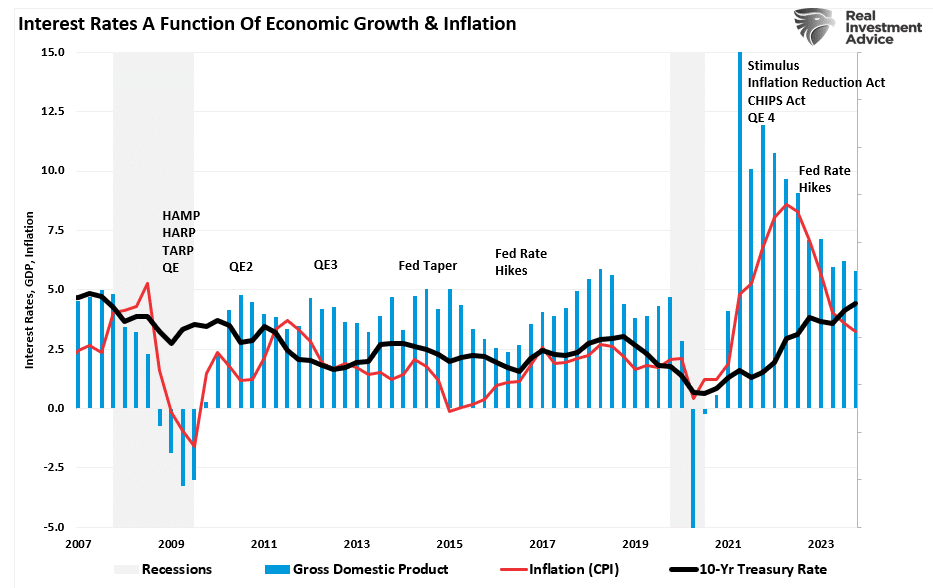

"Una explicación de esto ha sido el aumento del gasto federal desde finales de 2022 derivado de las Leyes de Reducción de la Inflación y la regulación conocida como CHIP’s Act. La segunda razón es que el PIB se elevó tanto con respecto a los 5 billones de dólares de las políticas fiscales anteriores que el efecto de retardo está tardando más que las normas históricas en resolverse".

Mientras los economistas se centran en el "comercio de reflación", nosotros debemos responder si existe el apoyo para un crecimiento económico más sustancial. Éste es el único factor determinante para saber si el "comercio de reflación" puede continuar.

¿Ha quedado atrás la reflación?

Los tipos de interés y la inflación han repuntado recientemente, impulsando a los inversores hacia el oro y las materias primas. Sin embargo, la subida de los metales preciosos y las materias primas obedece más a la exuberancia especulativa que a un resurgimiento económico. Como se analiza en el artículo “Advertencias especulativas".

"En otras palabras, el frenesí bursátil por "comprar cualquier cosa que suba" se ha ampliado de un puñado de valores relacionados con la inteligencia artificial al oro y las divisas digitales".

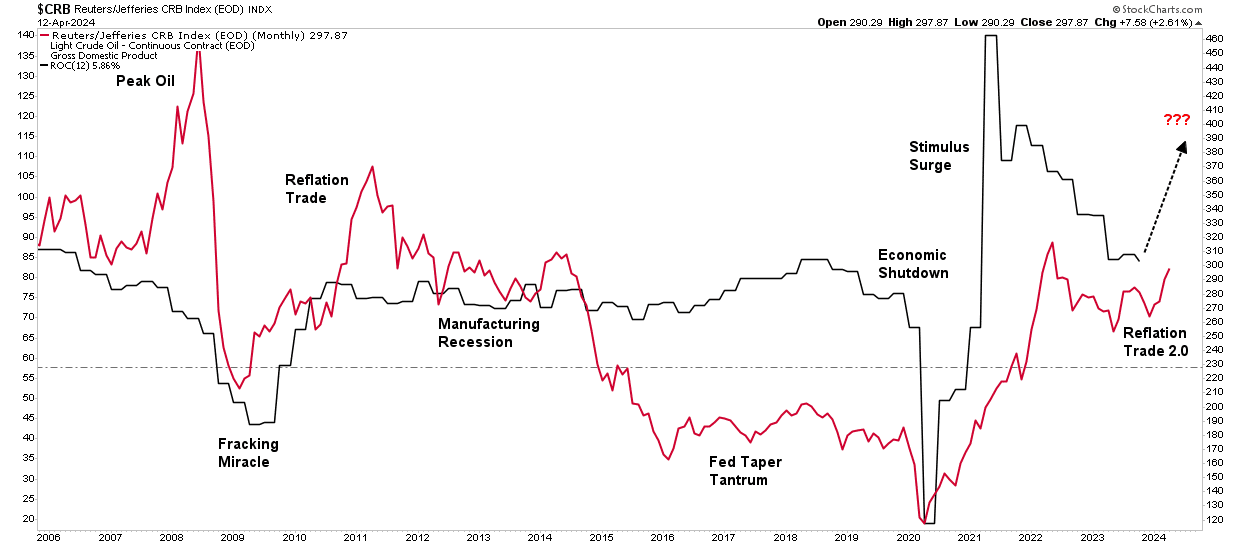

En particular, el repunte del oro, las materias primas y los tipos de interés se ha correspondido con un crecimiento económico más robusto a partir del tercer trimestre del año pasado. Ese repunte del crecimiento económico desafió las expectativas de recesión de los economistas.

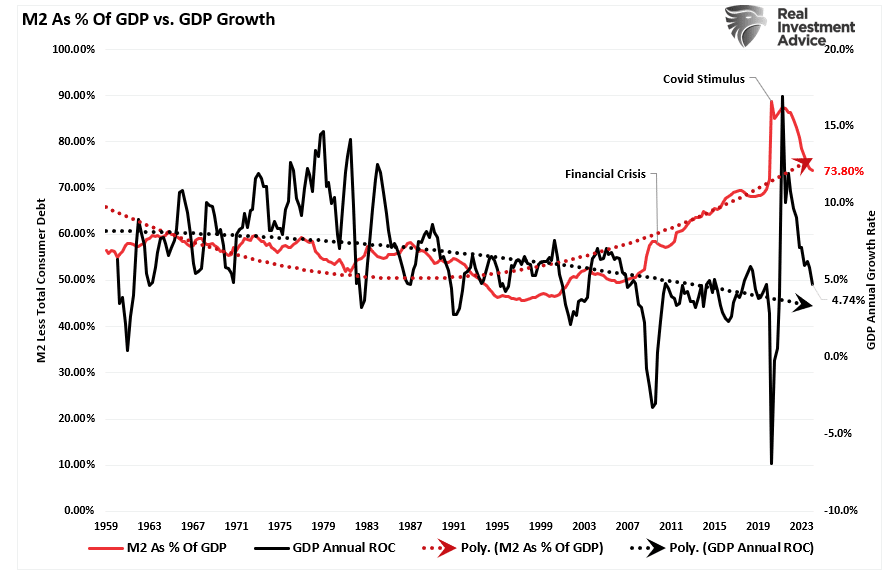

Esto se debió a la avalancha masiva de apoyo monetario procedente de los programas de gasto del Gobierno. Sin embargo, ese impulso monetario se está revirtiendo ahora.

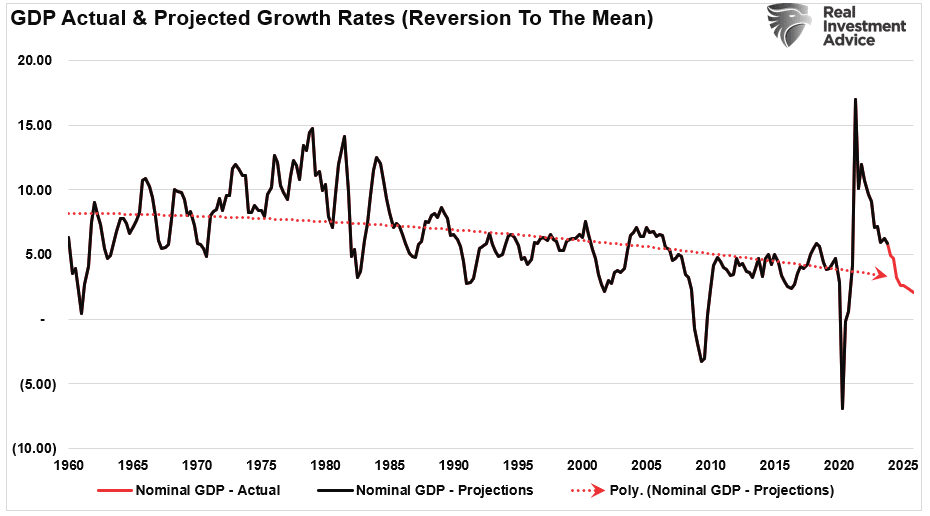

En lo que respecta al “comercio de reflación", a medida que ese impulso monetario retroceda, también lo hará el crecimiento económico, como se ha demostrado. Aunque la economía siga creciendo a un ritmo del 2-2,5% anualizado cada trimestre, la tasa anual de variación del crecimiento seguirá ralentizándose.

Es importante destacar que esto supone que el Gobierno seguirá "gastando como si tuvieran los bolsillos rotos " durante ese mismo periodo. Sin embargo, si no lo hacen, la tasa de crecimiento económico se ralentizará aún más rápidamente sin aumentar el gasto monetario.

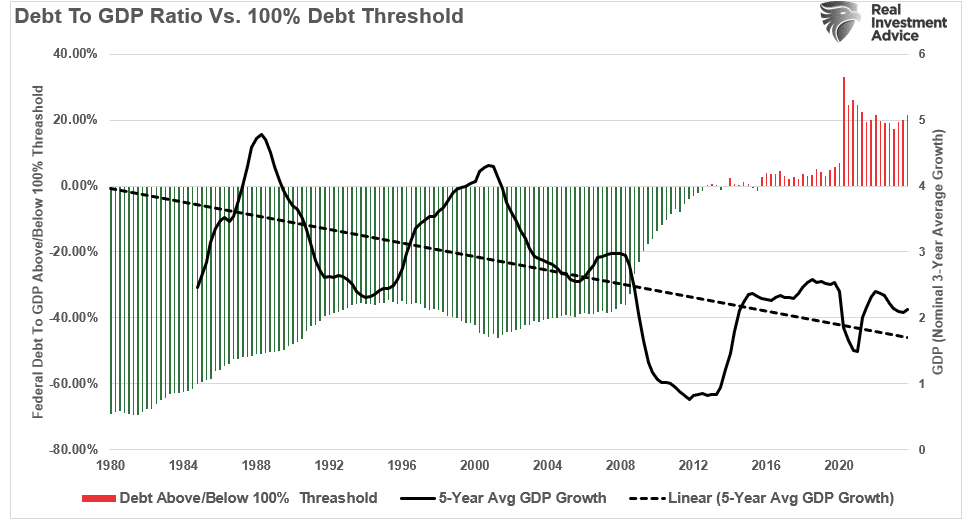

Es importante recordar que el aumento de la deuda y del déficit no genera un mayor crecimiento económico a largo plazo. Según vayan aumentando los niveles de deuda, las tasas de crecimiento económico se ralentizarán a medida que el dinero se desvíe de la inversión productiva hacia el servicio de la deuda.

Esta realidad no debería sorprender a nadie, ya que no es la primera vez que el Gobierno apuesta por la reflación. Como se señaló anteriormente, tras la crisis financiera, el Gobierno intervino con HAMP, HARP, TARP, y una serie de otros programas de gasto para "reflotar" la economía.

Repasemos lo que ocurrió con los tipos de interés, la inflación y el comercio de oro y materias primas.

El pasado puede hacer las veces de prólogo

Como se señaló en 2009, tras la "crisis financiera " y la recesión, el Gobierno y la Reserva Federal pusieron en marcha diversas ayudas monetarias y fiscales para reparar la economía.

Aunque la economía se recuperó inicialmente tras los mínimos registrados durante la recesión, la inflación, el crecimiento económico y los tipos de interés se mantuvieron moderados a pesar de las continuas intervenciones.

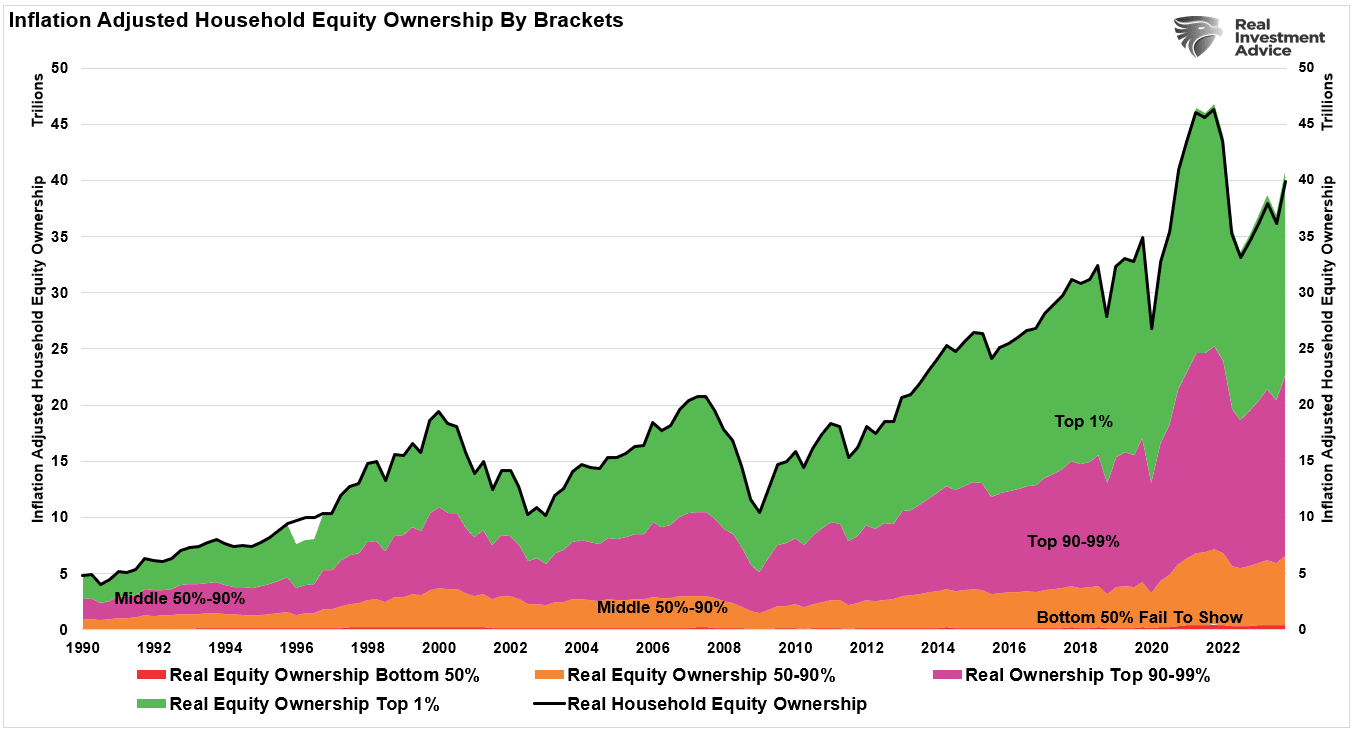

Esto se debe a que la deuda y los tipos de interés artificialmente bajos conducen a la mala inversión, que actúa como mecanismo de transferencia de riqueza de la clase media a los ricos.

Sin embargo, esa actividad erosiona la actividad económica, lo que conduce a una inflación suprimida y a un aumento de la brecha de riqueza.

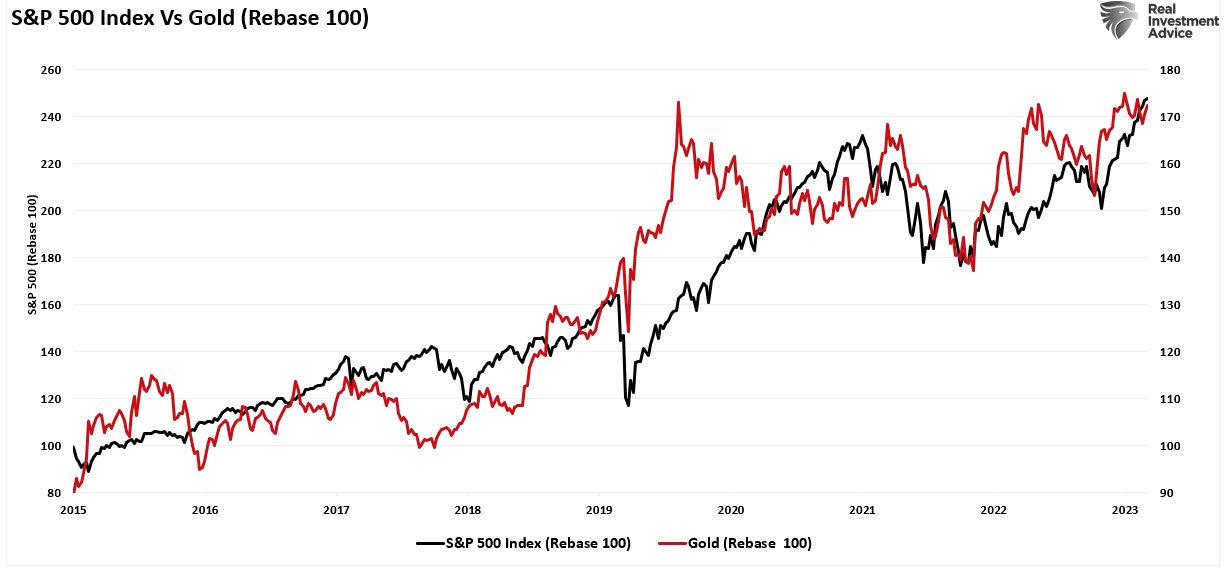

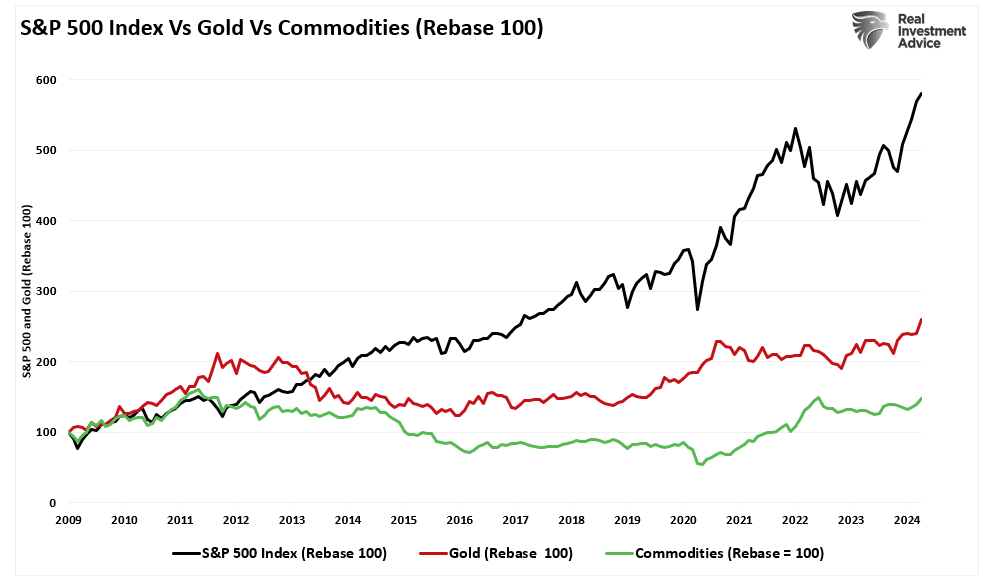

Durante ese mismo periodo, las materias primas y los metales preciosos subieron inicialmente al generalizarse la "expectativa de reflación ".

Sin embargo, las realidades impulsadas por la deuda socavaron rápidamente esa valoración, y esas inversiones languidecieron en relación con las acciones, ya que la avalancha de liquidez y los bajos tipos hicieron que las acciones resultaran mucho más atractivas para la inversión.

Aunque el rendimiento relativo de los metales preciosos y las materias primas ha repuntado en los últimos meses, es más probable que se deba a la "exuberancia irracional" de los mercados financieros.

Como ya se ha comentado, el auge de la actividad de inversión especulativa no es extraño en los mercados y, ahora mismo, muchas clases de activos están muy correlacionadas.

Sin embargo, aunque desde el punto de vista de la inversión, la narrativa del oro y los metales preciosos es convincente, aquéllos habituales en estas operaciones han sufrido muchos años de terribles rendimientos por debajo de lo esperado.

Aunque esta vez podría ser diferente, lo más probable es que la "narrativa de la reflación " caiga presa de la realidad del ajuste excesivo, que presionará a los Gobiernos para que vuelvan a recortar los tipos.

Si el pasado puede hacer las veces de prólogo, es probable que la narrativa alcista de la "reflación" vuelva a encontrarse con una futura decepción. Sobre todo si la economía de la deuda y las malas decisiones de política monetaria siguen erosionando aún más la clase media.

------

¿Quiere invertir con éxito? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código MASTERPRO y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!