Sí, ese ha sido nuestro consejo desde mediados de agosto. En nuestro Morning Briefing del 19 de agosto de 2024, titulado "¿Está preparado para vender bonos en corto?", afirmamos lo siguiente:

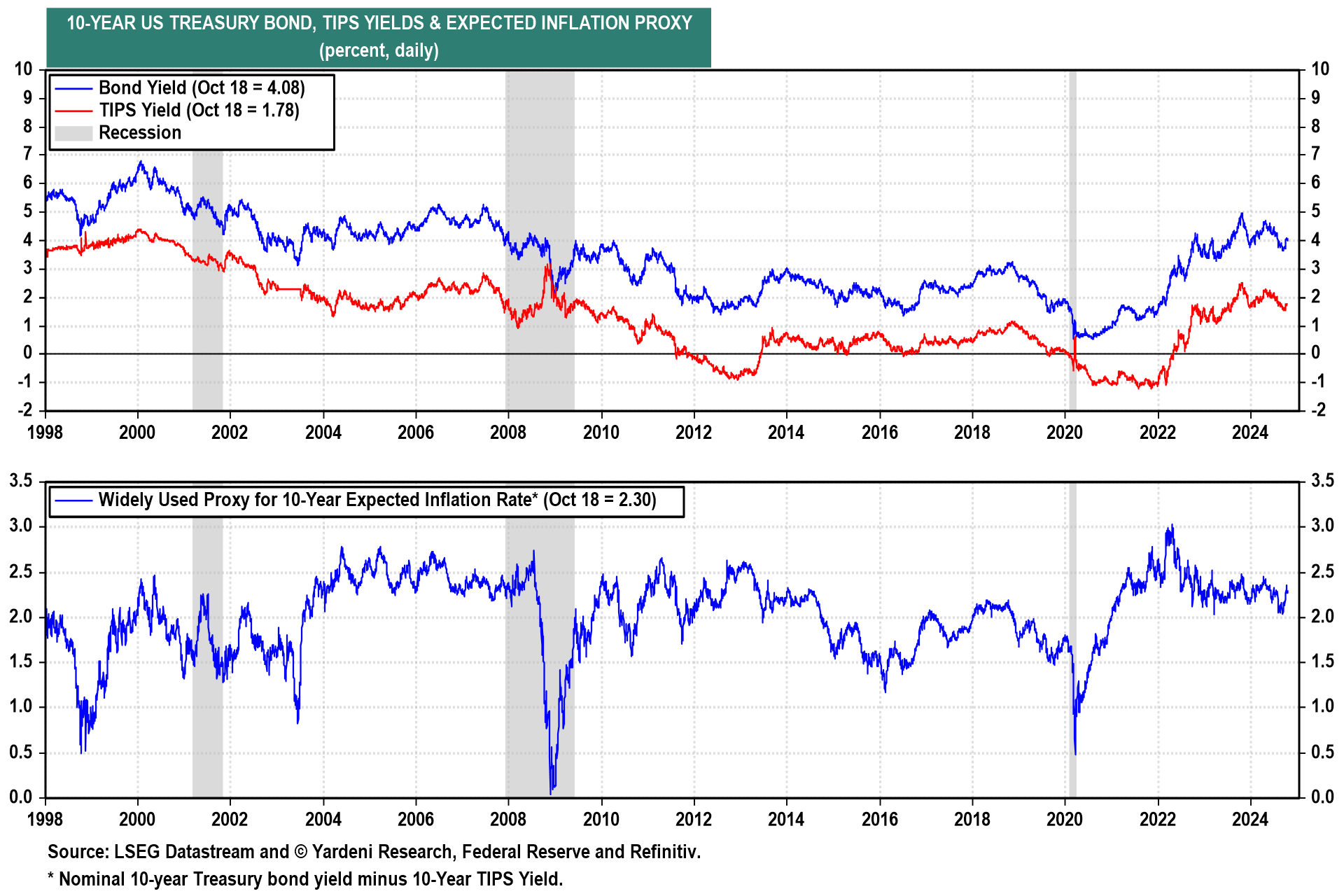

"Los inversores en bonos podrían estar anticipando recortes de tipos de interés demasiado pronto, especialmente si los indicadores económicos de agosto muestran una mejora respecto a los niveles de julio y la Reserva Federal ajusta las expectativas actuales del mercado sobre la política monetaria. Por ello, prevemos que el rendimiento del bono del Tesoro EE.UU. a 10 años se sitúe en un rango entre el 4,00% y el 4,50% el próximo mes".

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

En aquel momento, el rendimiento del bono del Tesoro EE.UU. a 10 años era del 3,88% (gráfico).

Teníamos razón en nuestras previsiones sobre la economía y los rendimientos de los bonos, a pesar de que la respuesta de la Reserva Federal resultó diferente a lo que habíamos anticipado. En lugar de adoptar una postura moderadamente agresiva, el presidente de la Fed, Jerome Powell, se mostró extremadamente pesimista en su discurso del 23 de agosto en Jackson Hole.

Este cambio de tono provocó una caída en el rendimiento de los bonos, que alcanzó el 3,62% el 16 de septiembre. Posteriormente, el 18 de septiembre, la Fed decidió recortar el tipo de los fondos federales en 50 puntos básicos. Consideramos que esta decisión fue excesiva y prematura. Mantenemos nuestra opinión de que la rentabilidad podría volver a superar el 4,00% si los datos económicos superan las expectativas y si la Fed no prevé más recortes de tipos para el resto del año.

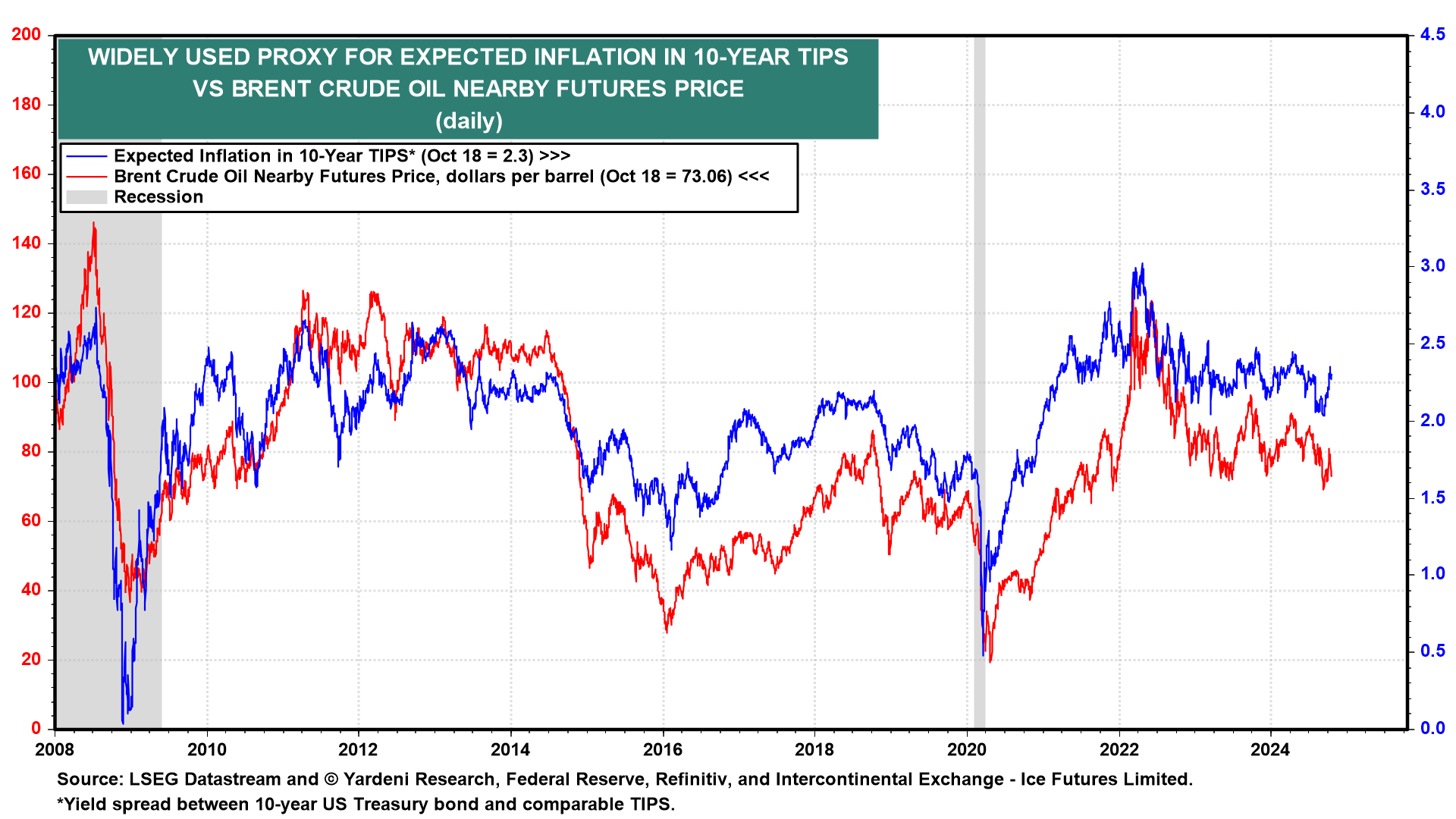

Hoy, la rentabilidad a 10 años ha subido al 4,18%, lo que representa un incremento de 56 puntos básicos desde el 16 de septiembre. Además, el diferencial de inflación esperado entre el rendimiento nominal a 10 años y el de los TIPS ha aumentado en 26 puntos básicos. Este diferencial se ha ampliado a pesar de la reciente caída en los precios del petróleo (gráfico). El mercado de renta fija parece respaldar nuestra opinión de que la Fed podría estar estimulando una economía que no lo requiere.

En nuestros QuickTakes del 7 de abril, escribimos:

"También añadiríamos posiciones en metales preciosos dadas las circunstancias".

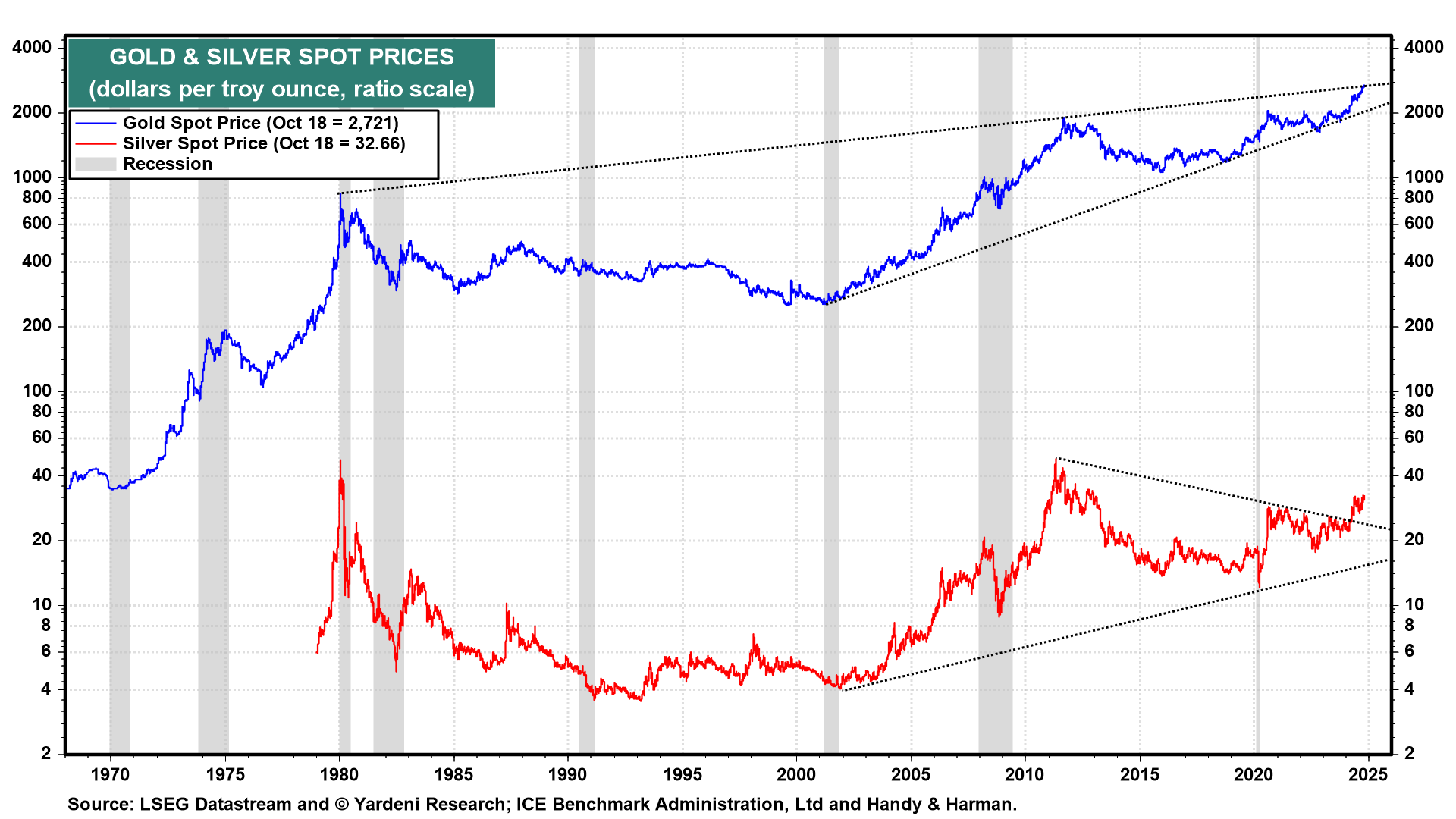

Aludíamos a los crecientes riesgos geopolíticos como una buena razón para ser alcistas en oro y plata. Observamos que los precios tanto del oro como de la plata estaban rompiendo al alza (gráfico).

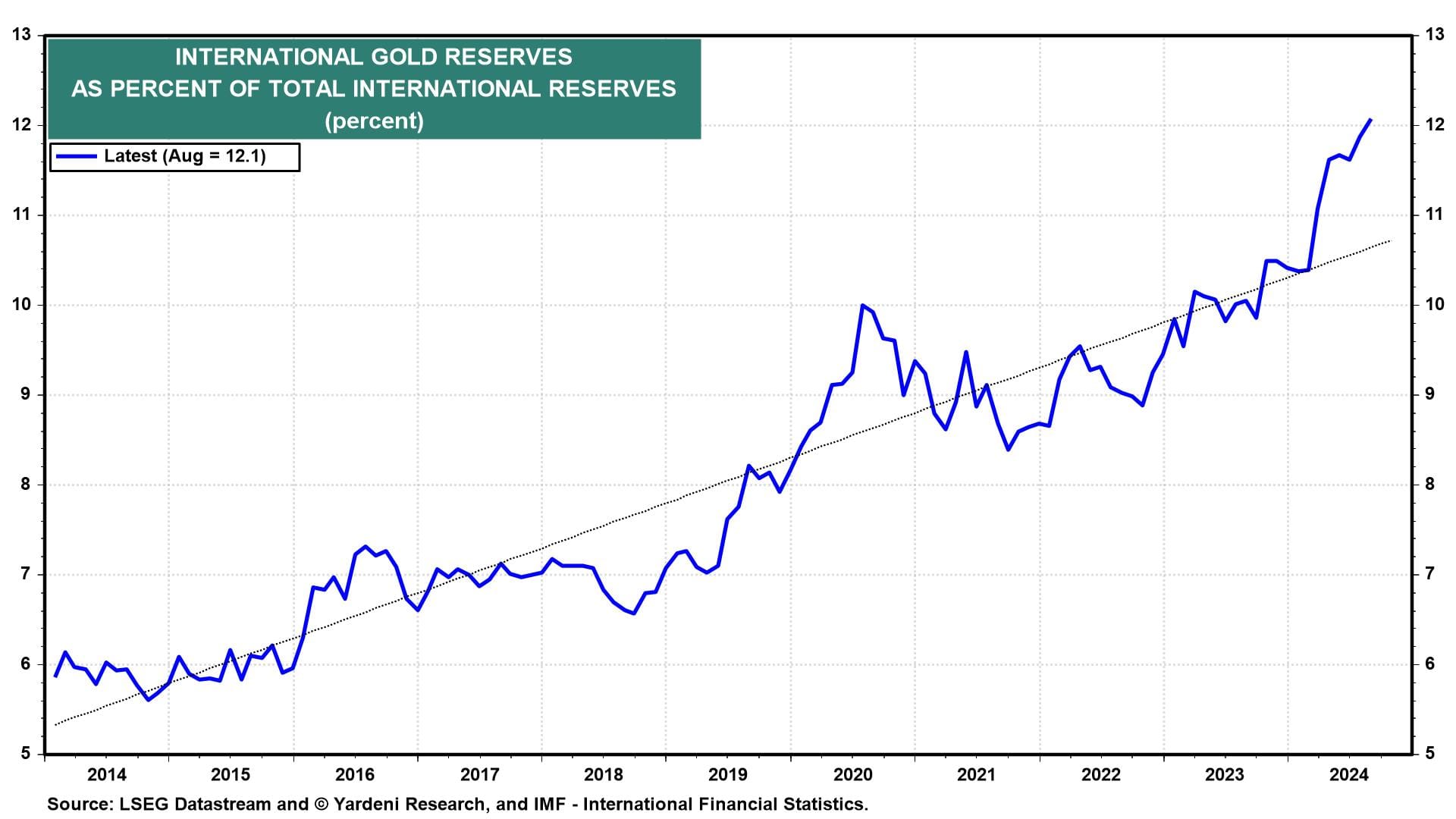

El oro ha sido históricamente considerado un refugio contra la inflación, pero ha alcanzado nuevos máximos a pesar de la desaceleración de la inflación. En la actualidad, podría estar actuando como una protección frente a las sanciones económicas impuestas por Estados Unidos. Tras la invasión de Ucrania por parte de Rusia en febrero de 2022, las reservas de divisas rusas en manos de EE.UU. y sus aliados fueron congeladas.

Desde entonces, algunos funcionarios y analistas han propuesto confiscar esos activos, que suman casi 300.000 millones de dólares, y utilizar los ingresos para la defensa y reconstrucción de Ucrania. No es sorprendente que China y otros países hayan incrementado sus asignaciones de oro en sus reservas internacionales (gráfico).

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.