La Fed le volvió a meter freno al alza en la tasa de interés de referencia, sólo para ponerse a la espera de los nuevos datos macroeconómicos previo a optar por incrementarla antes de que concluya el año, pero lo que más captó la atención de los mercados financieros y de los analistas fue la postura mucho más hawkish (antiinflacionista) que adoptó para 2024.

El Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal (Fed) de Estados Unidos destacó un "aterrizaje suave" en la economía, respaldado por pronósticos de crecimiento más altos, por lo que anunció su decisión de mantener sin cambios los tipos de interés, en el rango objetivo del 5.25 al 5.5 por ciento.

La proyección mediana para el crecimiento económico en 2023 se elevó al 2.1 por ciento, en comparación con el pronóstico previo en junio, del 1 por ciento, se lee en el comunicado del FOMC publicado este miércoles.

Además, los funcionarios redujeron significativamente las previsiones para la tasa de desempleo, anticipando que alcanzaría su punto máximo en el 4.1 por ciento, en lugar del 4.5 por ciento estimado anteriormente.

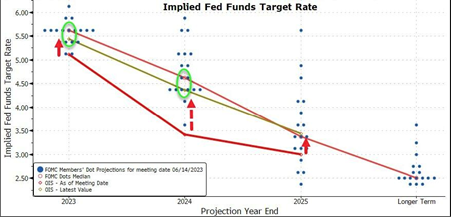

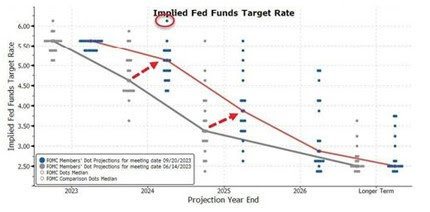

No obstante, llama la atención el dot plot (o gráfico de puntos) de proyecciones de tasas, según el cual los miembros de la Fed aún prevén un aumento adicional de los tipos de interés este año, y de medio punto porcentual tanto en 2024 como en 2025, señal clara de que el banco central planea mantener el apretón monetario durante más tiempo del anticipado.

Doce de los 19 formuladores de políticas en el FOMC esperan que sea apropiado un incremento adicional de tasas de interés este año, mientras que los siete restantes prefieren mantenerlas estables.

El siguiente dot plot muestra específicamente que la tasa mediana de la Fed para 2024 subió a 5.125 por ciento, en comparación con el 4.625 por ciento previamente proyectado.

Una de las proyecciones más notables fue la de un miembro de la Fed que anticipa una tasa del 6.125 por ciento hacia finales de 2024, lo que refleja la perspectiva más hawkish en el horizonte.

Sin embargo, a pesar de ese consenso del mercado, en este espacio nos mantenemos escépticos. No vemos como altamente probable que la Fed suba mucho más sus tipo de interés ante la inminencia de lo que apunta a una desaceleración económica fuerte de cara a finales de año.

No sabemos si será o no el principio de una recesión, pero si esa desaceleración se presenta como esperamos los mercados financieros reaccionarían con júbilo y alzas ante un “cambio de planes” de la Fed que suavizaría su postura y todo restrictivos.

Hay que tener en cuenta que los pronósticos de la Fed suelen ser poco precisos y a veces totalmente erróneos, como la historia lo demostró recientemente tras la pandemia con la que repetían que la inflación sería “transitoria”. No fue así.

EU: Una economía a punto de pisar el freno

Con nuestra opinión coinciden además analistas de influyentes bancos como Goldman Sachs (NYSE:GS), quien afirma que uno de los factores que podrían desencadenar una contracción económica es la combinación de varios eventos adversos:

La reanudación de los pagos de préstamos estudiantiles, que se espera que reste al menos un 0.5 por ciento al crecimiento anualizado del producto interno bruto (PIB) en el próximo trimestre.

La perspectiva de un cierre del gobierno federal estadounidense, que podría reducir aún más el crecimiento anualizado en aproximadamente un 0.2 por ciento por cada semana que dure el cierre.

La huelga en curso en el sector automotor, que podría disminuir el crecimiento anualizado en un 0.05-0.10 por ciento por cada semana que continúe.

Estos factores, junto con el deterioro del consumo en EU, podrían tener un impacto significativo muy próximo en el crecimiento económico del país.

Además, la brecha entre el PIB y el ingreso nacional bruto (GDI) ha alcanzado niveles récord, lo que sugiere una inminente revisión a la baja del PIB.

Por su parte la economista jefe de Morgan Stanley (NYSE:MS) en EU, Ellen Zentner, espera que la Oficina de Análisis Económico de EU realice revisiones a la baja del PIB el 28 de septiembre, lo que revelaría una disminución en el cambio porcentual interanual del PIB del segundo trimestre de 2023, con estimaciones de entre menos 50 y menos 80 puntos básicos.

Históricamente, explica, en las revisiones anteriores la brecha entre el PIB y el GDI tiende a reducirse, lo que sugiere que el PIB probablemente convergerá hacia el GDI en términos de tasas de crecimiento interanual porcentual. Según análisis basados en evaluaciones pasadas, se espera una revisión a la baja de hasta menos 80 puntos básicos en el PIB interanual del segundo trimestre de 2023.

También se anticipa una revisión a la baja en las nóminas, con un impacto adicional en el PIB. Esta evaluación, programada para febrero de 2024, podría implicar una disminución de menos 0.2 puntos porcentuales en las tasas de crecimiento interanual de las nóminas, lo que contribuiría a una revisión a la baja del PIB.

Zentner concluye que las revisiones a la baja de las tasas de crecimiento del PIB serán uno de los factores que evitarán que la Fed siga subiendo las tasas, respaldando su expectativa de que el 5.375 por ciento es la tasa de fondos federales máxima en este ciclo.

Más alzas de tasas no son un hecho, ni una caída de los mercados

En suma, es probable que la estrategia más rentable para los próximos meses sea que los inversionistas apuesten contra la opinión mayoritaria del mercado que apunta a una política monetaria más restrictiva. Quizá no llegue.

El oro, el bitcoin, las acciones en Bolsa e incluso los bonos de renta fija seguirían estando entre los activos más atractivos a seguir.