Este artículo fue escrito en exclusiva para Investing.com

-

El discurso de la Fed de la semana pasada fue diseñado para probar la reacción del mercado al ensayo de 75 puntos base

-

Los mercados rechazaron claramente la petición de la Fed al respecto

-

El discurso endurecedor es fácil y sin consecuencias. Las acciones serán más comedidas.

En los oscuros recovecos de la historia del mercado de bonos, es decir, a principios de los años 90, la política monetaria todavía se llevaba a cabo en gran medida en la sombra. Cuando la Reserva Federal se reunía para decidir su política, no había ningún anuncio posterior a la reunión ni - Dios no lo quiera - una conferencia de prensa sobre lo que habían decidido. El cambio de política se comunicaba mediante llamadas y respuestas.

Supongamos que la tasa de interés de los fondos federales a un día estuviera en el 5% y que las expectativas del mercado fueran de una subida. Los intermediarios interbancarios fijaban el mercado en el 5.25% y esperaban a ver cómo respondía el Comité del Mercado Abierto de la Reserva Federal (FOMC) en su horario de intervención programado para las 11:30 horas. Si la mesa intervenía con "recompras del sistema", indicaba que consideraba que la tasa del 5.25% era demasiado alto, por lo que estaba diciendo al mercado que no se había aplicado ningún endurecimiento. Si se trataba de "ventas ajustadas", significaba que el 5.25% era demasiado bajo y que la Reserva Federal había subido las tasas al menos hasta el 5.50%. (El mensaje es: tendremos que esperar hasta mañana, cuando repitamos el experimento de nuevo, hasta saber si es el 5.50% o el 5.75%). Si no había ninguna acción por parte de la mesa, significaba que se sentían cómodos con el 5.25%.

Hoy en día, la llamada y la respuesta se invierten: la Fed llama, el mercado responde.

Al llegar esta semana, el mercado asumió que el FOMC planeaba subir las tasas de interés a un día en 50 puntos base en su reunión del 4 de mayo, y eso estaba descontado. Luego, el lunes pasado, el presidente de la Fed de St. Louis, Bullard, mencionó casualmente que "no descartaría" una subida de las tasas de interés de 75 puntos base en algún momento.

El martes, las tasas de interés a 5 años se dispararon 13 puntos porcentuales hasta el 2.92%. Recordemos que, en septiembre, la nota del Tesoro a 5 años estaba en el 0.75%. Tras un pequeño retroceso el miércoles, los rendimientos superaron el 3% el jueves y llegaron casi al 3.05% el viernes. Ahora bien, se entiende que Bullard es un halcón. Pero el jueves, el presidente de la Fed, Powell, pronunció sus comentarios más endurecedores hasta ahora, aunque no mencionó específicamente los 75 puntos base.

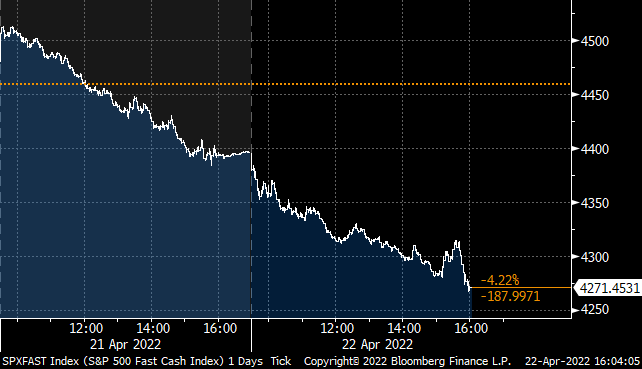

Las acciones esa mañana estaban en proceso de marcar un máximo de dos semanas, pero escucharon el mensaje. Entre las primeras horas del jueves y el cierre del viernes, el S&P cayó un 5.4% con un volumen creciente (ver gráfico, fuente Bloomberg). ¿El mensaje claro? "Estamos bien con los 50 puntos base. Pero retrocedan un poco de la charla de 75".

El FOMC encontró el punto de dolor. El discurso de los halcones fue su decisión, y la respuesta del mercado es muy clara. Por lo tanto, podemos estar seguros de que la Fed no subirá los 75 puntos base el 4 de mayo y, si el mercado de valores no encuentra un suelo en los próximos días, puede estar seguro de que los portavoces de la Fed se pronunciarán con palabras tranquilizadoras.

Dando un paso atrás...

Pero todo sigue siendo un discurso. Sí, ahora es una opinión consensuada que la respuesta monetaria al COVID fue errónea; la Fed fue demasiado lejos y la inflación ahora debe ser abordada. Hoisington – un gestor de recursos legendario por la opinión de que el riesgo era de deflación a largo plazo, y no de inflación - está incluso a bordo y tenía un punto interesante en una carta esta semana: la baja tasa de desempleo ayudó a algunas decenas de millones de personas, pero la alta inflación ha perjudicado a 170 millones. La inflación debe ser abordada. Pero... ¿qué pasa si la bolsa cae un 10% y cientos de millones de personas pierden dinero?

Hablar es una opción gratuita. De la misma manera que puedo hablar de mis habilidades en el rugby tomando café, no hay realmente ningún inconveniente en la charla hasta que llega el momento de saltar al campo. Entonces, hablar es barato (lo que está bien, ya que todo lo demás es caro). La verdad del asunto no está en la charla, sino en si soy capaz de ponerme de pie después de la primera vez que una viga de 250 libras me descalabra.

Imagen: Barnaby Conrad vía Britannica

El torero español Domingo Ortega fue quien mejor lo dijo sobre la diferencia entre los que hablan y los que hacen:

"Los críticos de las corridas de toros se alinean en filas y llenan la enorme Plaza llena, pero sólo hay uno que sabe, y es el que torea el toro".

¿Y qué tan apropiada es esa referencia, después de todo? La Fed está matando poco a poco al toro, y tratando de evitar ser corneada en el proceso. Ortega también dijo que cuando el torero es herido nunca es culpa del toro. El presidente de la Reserva Federal sabe que si la bolsa se hunde, va a ser percibido como culpa suya.

El problema es que estas cosas no pueden coexistir. La inflación no se va a domar con subidas graduales que lleven las tasas a un día a sólo el 2.5%. La alta inflación, si no se aborda, destruye los rendimientos reales en todas las clases de activos financieros. Las altas tasas de interés, especialmente en combinación con los altos precios de la energía, provocarán una recesión. Y los altos múltiplos de las acciones no pueden sobrevivir a las altas tasas de descuento, a la posible recesión y a los rápidos cambios en las perspectivas de ambos.

Esta semana pasada, los mercados empezaron a ver la incongruencia y están empezando a resolver el hecho de que la curva de tasas de interés a plazo no es coherente con la curva de inflación a plazo y la curva de renta variable a plazo.

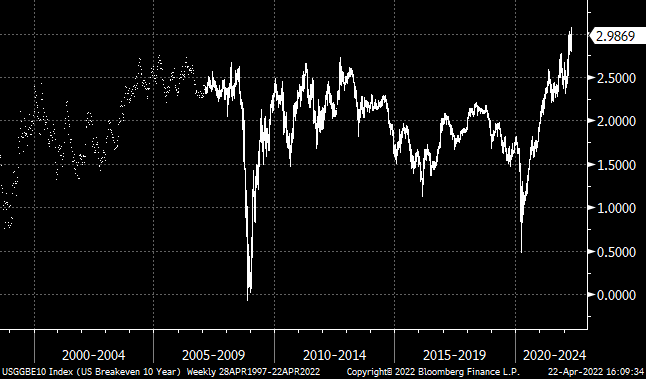

Los umbrales de inflación a diez años alcanzaron nuevos máximos históricos (desde que se emitieron los TIPS en 1997) la semana pasada; véase el gráfico anterior. Si cree en el mercado de valores, entonces debería comprar bonos. Si cree en el mercado de bonos, entonces debería vender acciones.

La Fed no se reúne esta semana; eso será la próxima. Pero algunos de los datos de esta semana servirán para esas discusiones. Debo reiterar que creo que el mercado ha dado luz verde a la Reserva Federal para que suba las tasas en 50 puntos base y, salvo que se produzcan novedades significativas esta semana, ese es el resultado probable.

El debate gira en torno a la rapidez con la que el Comité desea llevar las tasas a lo que considera "neutral", aunque casi nadie más lo hace. El martes, los datos de la vivienda Case-Shiller del S&P Corelogic (se espera que en las 20 ciudades haya un +1.5% m/m, 19.20% interanual) son de una cifra importante, aunque se mueve lentamente y, por tanto, es poco probable que afecte a la decisión de la Fed a corto plazo.

El jueves, el informe de avance del PIB para el primer trimestre provocará muchas búsquedas de la palabra "estanflacionaria", ya que se espera que el crecimiento sea sólo del 1.0% anualizado, pero con un +5.6% PCE básico. Las cifras serán consistentes con un aumento de la velocidad del dinero, aunque como aún no tenemos las cifras de M2 de marzo no estaremos seguros de ello. El viernes obtendremos la única información "nueva" sobre la inflación, con el índice del costo del empleo que se espera que sea del +1.1% trimestral, otro nuevo máximo de 1.5 generaciones en la cifra interanual.

Aparte de los datos, estaremos especialmente atentos a las noticias de China. Es difícil imaginar que el país pueda permanecer en bloqueo -y mucho menos expandirlo- durante mucho tiempo cuando el resto del mundo se está despojando de las máscaras, pero cuanto más tiempo lo hagan, menos probable será una acción agresiva de la Fed en los próximos seis meses. Sigo pensando que el extremo corto de la curva del Tesoro ha descontado una acción demasiado agresiva de la Fed, el extremo largo no ha descontado lo suficiente el cambio real en el equilibrio de la inflación, y el mercado de valores sigue descontando un resultado inverosímilmente optimista.

Michael Ashton, a veces conocido como "El tipo de la inflación", es el director general de Enduring Investments, LLC. Es un pionero en los mercados de la inflación con una especialidad en la defensa de la riqueza contra los asaltos de la inflación económica, de la que habla en su podcast Cents and Sensibility.