El riesgo de recesión en Estados Unidos es elevado a menos que no lo sea. Tras meses de señales contradictorias procedentes de diversos indicadores del ciclo económico, las disputas y el desacuerdo reinan en el terreno de las previsiones y pronósticos actuales sobre las probabilidades de una recesión económica. En otras palabras, el valor de las previsiones combinadas en el entorno actual rara vez ha sido mayor.

A modo de breve recapitulación, los investigadores llevan décadas documentando el poder de combinar previsiones de varios modelos —en el mejor de los casos, con metodologías y conjuntos de datos sustancialmente diferentes— para mejorar las estimaciones ex ante. La investigación original que documentó formalmente esta técnica se publicó en 1969 para la tarea de prever los datos de pasajeros de las aerolíneas. Desde entonces ha habido una avalancha de estudios de seguimiento. La principal conclusión: la previsión es difícil, pero casi todos los esfuerzos por pronosticar datos se benefician de la combinación de estimaciones de varios modelos.

Las pruebas son claras: los errores de previsión suelen ser menores a lo largo del tiempo con previsiones conjuntas que con estimaciones de un solo modelo. No hay una solución mágica. Todas las previsiones son erróneas, aunque a veces la suerte se imponga y ofrezca estimaciones perfectas. Pero el futuro sigue siendo incierto. Punto muerto. Pero al combinar previsiones y agregar información y metodologías, el margen de error tiende a reducirse.

Tener presente esta verdad empírica ha resultado útil estos últimos meses, ya que los distintos métodos de previsión inmediata y previsión del riesgo de recesión en Estados Unidos han ofrecido resultados muy contradictorios. Desde curvas de rendimiento invertidas hasta índices económicos adelantados profundamente negativos, se ha producido un llamativo aumento de las señales de advertencia macroeconómicas.

Sin embargo, la economía no ha recibido el memorándum. El empleo no agrícola se disparó en enero y superó las estimaciones de los últimos 10 meses, mientras que el gasto de los consumidores repuntó con fuerza el mes pasado. La fortaleza podría revertirse rápidamente, y algunos indicadores dan a entender que así será. Pero por el momento, el espejo retrovisor nos devuelve una imagen clara: la economía estadounidense no ha entrado en recesión, aunque algunos indicadores sugieran lo contrario. Las previsiones actuales para el PIB del primer trimestre sugieren que en el futuro inmediato seguirá ocurriendo lo mismo, al menos según una visión econométrica (que debe abordarse con cautela): el modelo GDPNow de marzo de la Reserva Federal de Atlanta. Siete previsiones para el primer trimestre apuntan a un respetable aumento de la producción del 2,1%.

¿Qué ha fallado en todas esas aciagas advertencias? La lección empieza por recordar que ninguna medida o modelo de actividad económica es perfecto. Es fácil olvidar esta lección, un descuido que se ve favorecido por el examen selectivo de los indicadores históricos. Pero incluso cuando una métrica o técnica goza de un historial de resultados impecable o casi impecable, no significa que haya que ignorar el poder de utilizar previsiones combinadas como una comprobación de la realidad.

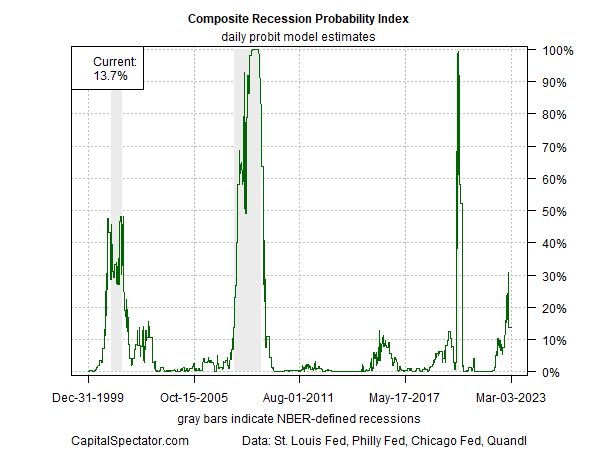

Un ejemplo rápido: Varios indicadores del ciclo económico, incluidos un par de métricas propias, llevan advirtiendo de problemas desde aproximadamente mediados de octubre. La principal excepción es el característico indicador combinado, que agrega múltiples indicadores del ciclo económico procedentes de diversas fuentes en una estimación de probabilidad en tiempo real del riesgo de recesión.

El índice de probabilidad de recesión compuesto (CRPI) aún no ha señalado una estimación de alta probabilidad de que haya comenzado una contracción definida por la Oficina Nacional de Investigación Económica (NBER, por sus siglas en inglés). Aunque el CRPI se disparó recientemente, tocó techo a prácticamente un 30% de las probabilidades y ha retrocedido en las dos últimas semanas.

Por supuesto, incluso las previsiones combinadas pueden equivocarse y se equivocarán en cierta medida. Ésa es la naturaleza de todas las previsiones. Pero la distinción crucial es que las previsiones combinadas probablemente se equivocan menos que las estimaciones de un solo modelo o de un solo indicador. No es una solución milagrosa, pero suele ser la forma menos mala de hacer previsiones.