Las acciones cerraron la semana pasada al alza, pero como señalé el jueves, entramos en el periodo en el que el vencimiento de las opciones toma el relevo.

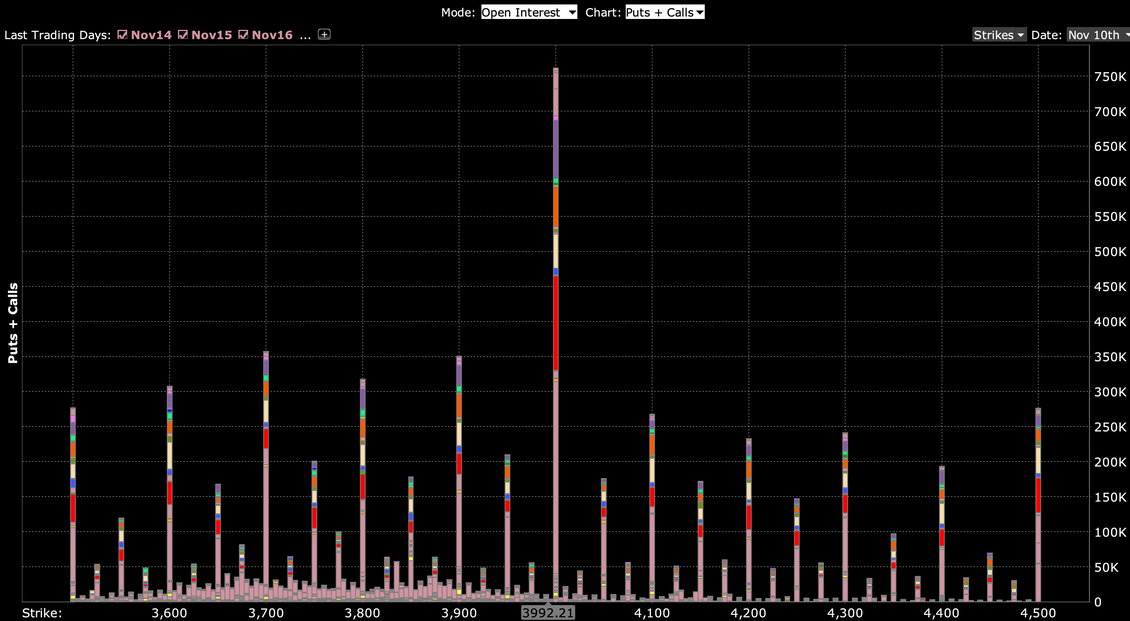

Suele ser el momento en el que el mercado queda inmovilizado debido a esos importantes niveles de gamma. En el caso del S&P 500, ese gran nivel de gamma de opciones se encuentra en 4.000, lo que es fácil de ver si se tienen en cuenta los niveles de interés abierto en todos los strikes.

Pero lo que también está claro es que el nivel con la cantidad más significativa de opciones abiertas de cara a la OPEX de este viernes se sitúa en torno a 4.100, lo que significa que, a menos que ese nivel de interés abierto sigua subiendo, 4.100 será probablemente la medida en que el S&P 500 podría subir esta semana. Una vez que el índice alcance ese nivel de 4.100, los titulares de opciones de compra probablemente comenzarán a vender sus opciones de compra, lo que pondría un tope a las cosas a medida que los creadores de mercado deshagan las coberturas de futuros del S&P 500.

Esto sugiere que, a medida que se acerque el viernes, es probable que el S&P 500 opere en una banda entre, digamos, 3.950 y 4.050 para empezar. Si el índice puede superar el nivel de 4.050, entonces 4.100 sería el nivel que creo que podría alcanzarse.

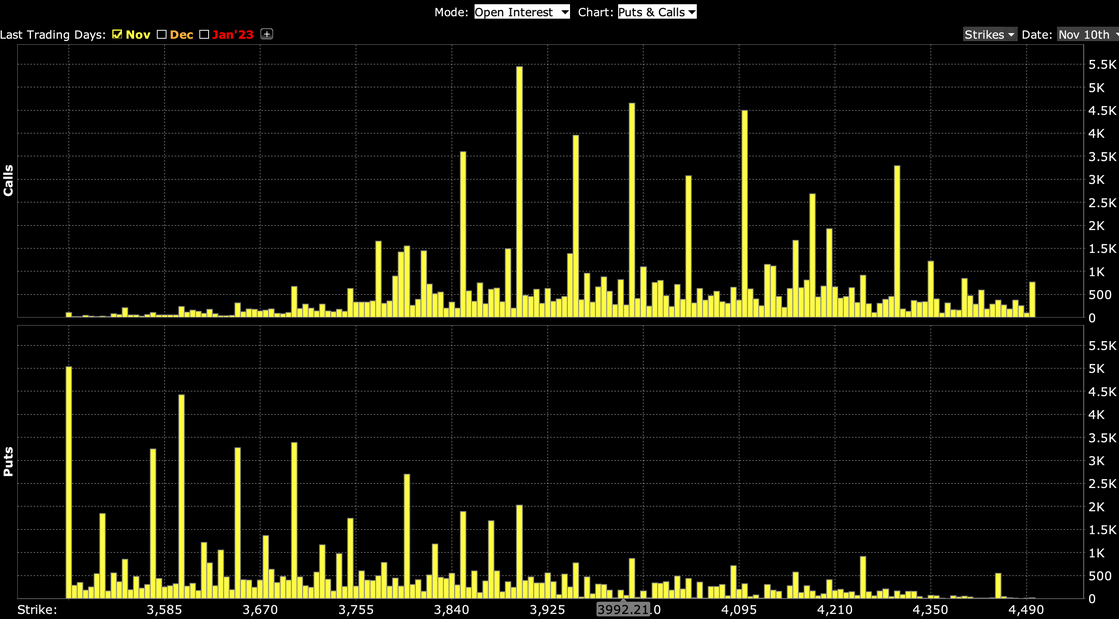

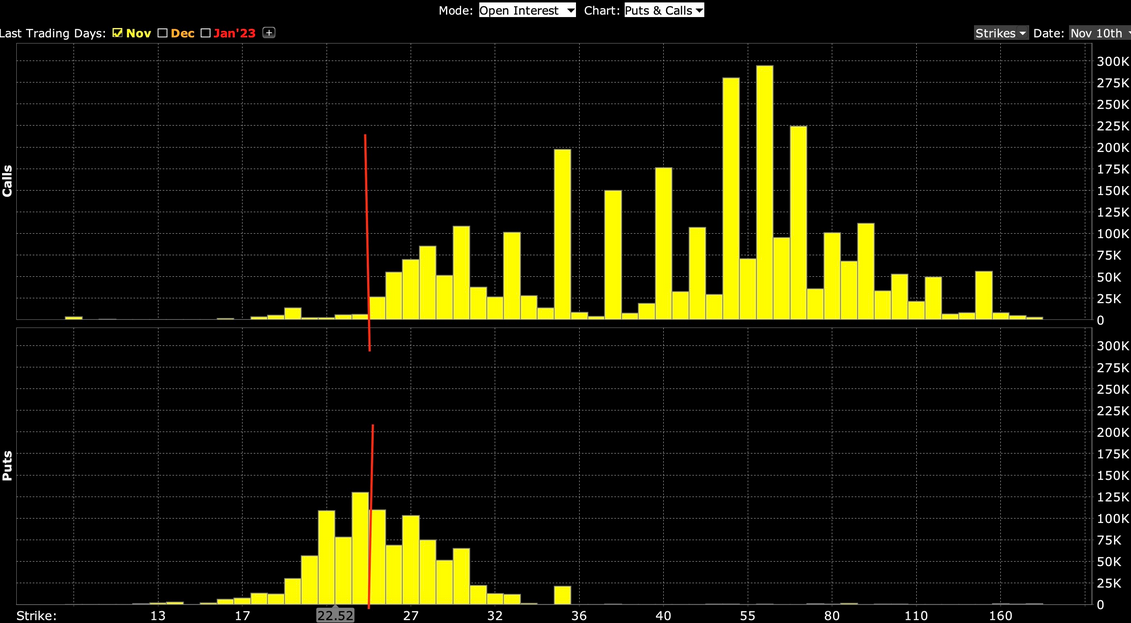

Sin embargo, para el miércoles o jueves de esta semana, esto podría empezar a cambiar porque el vencimiento de las opciones del VIX es el miércoles. Parece probable que el VIX se mantenga en la zona de 22 o por debajo, ya que eso acabaría con casi todas las opciones de compra que vencen este miércoles. Esas opciones comenzarán a perder valor muy rápido, y salvo imprevisto, a medida que pierdan valor, las coberturas para el VIX probablemente se venderán, suprimiendo la volatilidad. Pero con la fecha de vencimiento este miércoles por la mañana, el VIX podría empezar a subir de nuevo.

Condiciones financieras

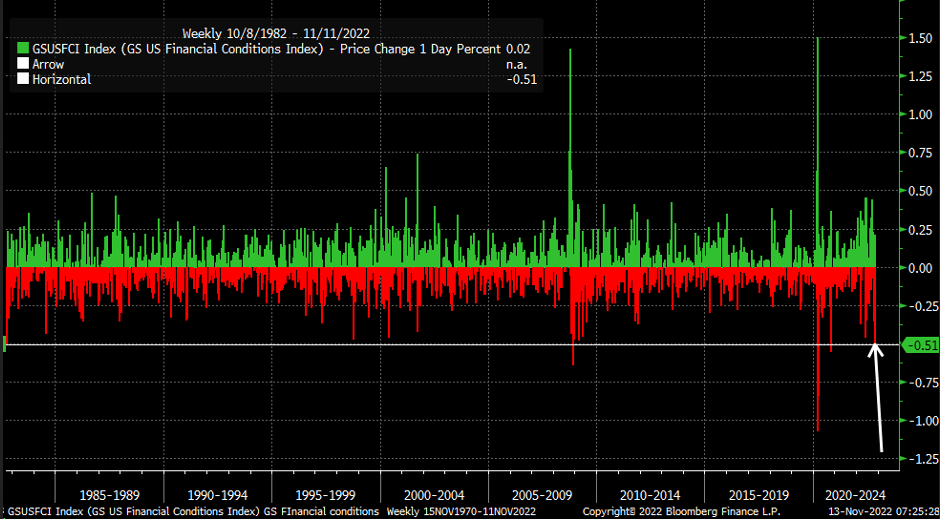

Esta mañana podría ser el día en que las cosas cambien porque es cuando la vicepresidenta de la Fed, Lael Brainard, líder del bando prudente, despliega sus alas, levanta el vuelo y ofrece sus previsiones sobre la economía. Basándonos en el índice de condiciones financieras de Goldman Sachs (NYSE:GS), que registró una de las mayores flexibilizaciones de las condiciones financieras en casi 40 años, se podría pensar que trataría de lastrar al mercado.

Ahora Brainard podría hacer una de estas dos cosas: si la Reserva Federal está unida, debería salir y hacer frente al mercado y recalcar el hecho de que la inflación es demasiado elevada y que el riesgo de no hacer lo suficiente es mayor que el riesgo de un ajuste excesivo. O podría salir y empezar a hablar de que las cosas tienen dos caras y de que deben preocuparse por el exceso de ajuste.

Espero que la Fed esté unida y que Powell y Brainard mantengan una larga discusión antes. Porque si ella mantiene su tono prudente, las condiciones financieras seguirán relajándose, lo que significa que el S&P 500 probablemente alcanzará el nivel de 4.100. Desgraciadamente, Powell no va a comparecer a corto plazo, y las actas de la Fed se publicarán el 23 de noviembre, lo cual es tiempo suficiente para que las cosas se descontrolen.

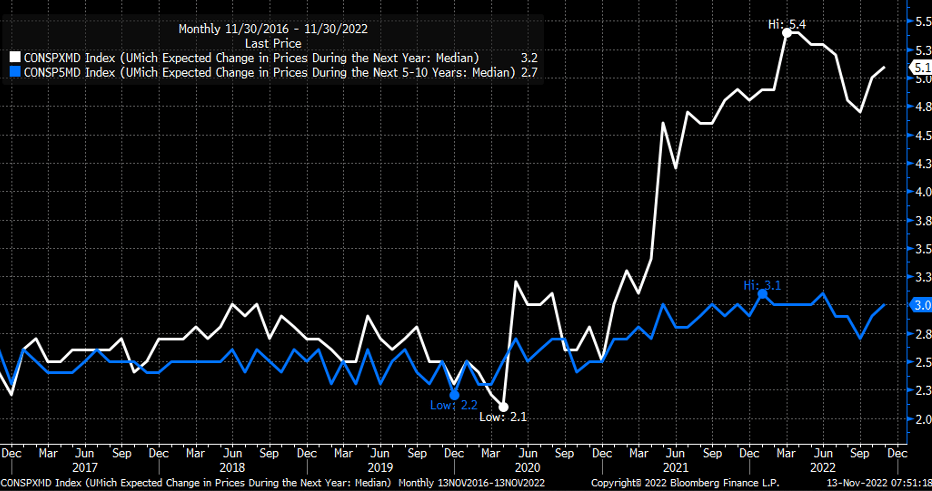

Brainard sí que tiene que hacer un esfuerzo, sobre todo tras la noticia del viernes de que la Universidad de Michigan prevé un aumento de las expectativas de inflación a un año y a 5-10 años. Powell hizo hincapié en esto en la reunión de junio del FOMC.

Dólar estadounidense

La mayor razón por la que las condiciones financieras se han relajado es que el dólar ha sido gravemente golpeado y ha caído con fuerza. El billete verde aún no está sobrevendido, pero está cerca, y el soporte en 104,25 debe mantenerse. Creo que el nivel de soporte puede aguantar por ahora.

Petróleo

La caída del dólar ciertamente crea problemas; el problema número uno es que ayuda a impulsar los precios de las materias primas. Ya saben, como los del petróleo. El petróleo parece alcista, y si el dólar cae, hay buenas razones para pensar que el petróleo subirá. Además, hay un triángulo ascendente, con un RSI al alza, que probablemente sugiere una subida del petróleo hacia los 100 dólares.

Cobre

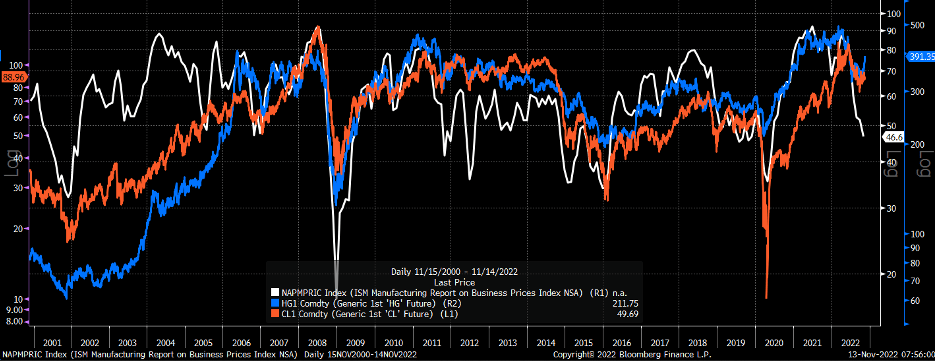

El cobre, por ejemplo, también podría dispararse con la caída del dólar. Además, existe la esperanza de que la economía china se recupere.

Inflación

Los cambios en los precios del cobre y del petróleo afectan considerablemente al índice de precios pagados del Instituto de Gestión de Suministros, que puede decirnos mucho sobre el rumbo de la inflación.

Liquidez

Esta es precisamente la razón por la que la Fed no puede pivotar ni hacer una pausa y tendrá que mantener los tipos elevados durante mucho tiempo. Porque todavía hay demasiada liquidez en el sistema, como lo demuestra la facilidad de repo inversa, por la que todavía circulan 2,2 billones de dólares cada día.

Exxon (NYSE:XOM)

Si el petróleo puede reconquistar los 100 dólares, entonces Exxon tiene ciertamente el potencial de llegar a los 120 dólares.

Caterpillar (NYSE:CAT)

Probablemente también sea la razón por la que Caterpillar ha vuelto a subir y tal vez siga subiendo hacia los 245 dólares.