En 2000, una gran burbuja bursátil se vino abajo, el dólar estadounidense pronto entraría en un mercado bajista, las materias primas permanecieron en un mercado bajista durante otro año, y un único sector subió, improbablemente para la mayoría. El oro y las acciones auríferas tocaron fondo, salieron de un largo mercado bajista y subieron en 2001.

Lo que ocurrió en realidad fue lo que solía ocurrir en la gran época de creación de burbujas (por la política monetaria y fiscal). El oro y las mineras lideraron una recuperación que acabó incluyendo a las materias primas y, más tarde, a los mercados bursátiles. El resto es historia; una larga y burbujeante historia que abarca dos décadas.

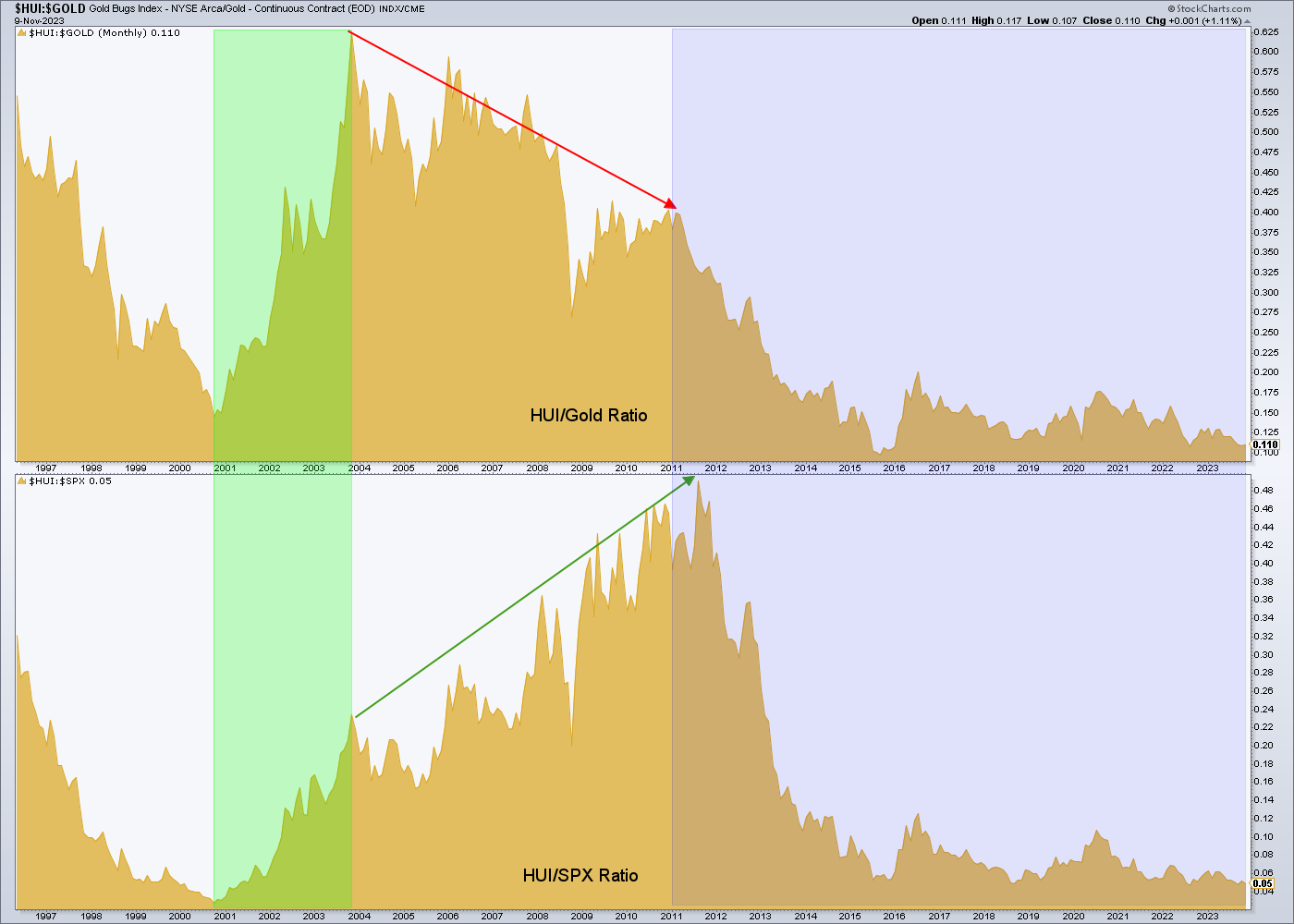

En la actualidad, proyectamos el fin de la creación efectiva de burbujas y, por tanto, el fin de la condición del oro y las mineras como meros líderes (y eventuales fracasos) en nuevas fases de burbuja. Una fase fugaz de 2001 a 2003 vio a las mineras del oro subir como valores únicos dentro de un mercado bajista global.

Pero esa cualidad única terminó en 2003 cuando se reanudó una burbuja global de activos, para negación de los inversionistas permanentemente alcistas del oro que no fueron capaces de ver que la inflación creada principalmente por la Fed, pero también por un gobierno que estimulaba fiscalmente, no era saludable para la anti-burbuja, el oro, y de forma apalancada, las mineras que lo sacan de la tierra.

El continuo de señales desinflacionistas por parte del mercado de bonos, que dio licencia a las autoridades para utilizar la inflación como herramienta para azuzar la macro a su antojo durante dos décadas, ha terminado con un tajante "vete al diablo" para las autoridades (por decirlo en términos altamente técnicos).

Aunque no es el único indicador de un cambio de fase importante, es la imagen más vívida que ha utilizado NFTRH para ilustrar primero la fase de burbuja en curso y luego marcar su final en 2022. Como señala el gráfico, algo se descompuso. Y se rompió pero bien.

A continuación se muestra el continuo yuxtapuesto a la burbuja masiva que ayudó a financiar, ya que tendió a la baja durante décadas (los bonos subieron), lo que implicaba que no había ningún problema de inflación. Fue un truco de magia que duró décadas, a medida que las autoridades monetarias codificaban sus cada vez más ingeniosos procesos de manipulación, culminando en algo llamado Teoría Monetaria Moderna (BMV:MRNA). Como he afirmado a menudo, considero que la TMM, con toda su palabrería oficial, es poco más que TMM (Manipulación Total del Mercado, por sus siglas en inglés). Era ingeniosa. Pero era manipulación de los mercados. Control remoto de los mercados hasta cierto punto.

El continuo lo respaldó en todo momento hasta 2022. Peligrosamente, si hemos cambiado la fase de burbuja masiva como creo muy posible, si no probable, legiones de participantes en el mercado (ya sea directamente o expuestos al riesgo por sus asesores financieros y/o gestores de dinero) han sido entrenados por las décadas anteriores para creer que el mercado siempre vuelve a nuevos máximos y mucho más allá.

Si eso ha cambiado, no sólo vamos a tener una revolución financiera, sino también una discordia social (actual) cada vez más virulenta y caótica. Lamento ser directo al respecto, pero es lo que dice el análisis, así que tengo que decirlo.

El título de este artículo es un poco sensacionalista en su proclamación. Pero estamos en camino a mi salvaje conjetura sobre el rendimiento del bono de EE.UU. a 30 años a largo plazo ha disminuido según las expectativas. Este es un posible desencadenante del primer cambio de fase dentro de la nueva macro. Un cambio de la desinflación a un telón de fondo más deflacionista.

Pero si los rendimientos alcanzan su punto máximo, ¿no dará esto más alas a los participantes en la burbuja con respecto a las acciones? Puede que sí. O puede que no. NFTRH anticipó la tendencia desinflacionista de 2023, que daría una oferta Goldilocks a las acciones (lideradas por Tecnología). Pero en algún momento se espera que se active la siguiente parte del plan, que sería una inflación incómodamente baja, es decir, una crisis de liquidez y un susto de deflación.

De momento, los mercados se encuentran en un periodo estacional positivo y no podemos descartar un nuevo estallido alcista de los valores en general, ya que los mercados perciben que la Fed se está ablandando y siguen beneficiándose de un gobierno empeñado en gastar hasta el último dólar de su agujero negro de deuda.

Pero volviendo al tema del artículo, un cambio de fase macroeconómica acabaría con la burbuja. El oro es el activo antiburbuja. Es más, su estabilidad sería aprovechada por las acciones mineras de oro de una manera favorable, a diferencia de la manera negativa en que el bajo rendimiento macro del oro fue aprovechado de una manera negativa durante la larga fase de la burbuja.

El segmento verde de este gráfico muestra ese bendito periodo en el que la mayoría de los mercados/activos seguían en mercados bajistas, pero el oro y las acciones auríferas salieron de largos mercados bajistas. De hecho, las acciones de oro entraron en una burbuja propia en 2004, ya que continuaron superando el rendimiento del S&P 500, mientras que su rendimiento era inferior al del oro. Contrariamente a lo que muchos bichos pensaban y siguen pensando hoy en día, se trataba de una señal correcta, ya que el oro se estaba estancando frente a un rendimiento inferior al de muchos mercados cíclicos, incluido el insumo del costo de la minería del oro, el petróleo crudo.

Por supuesto, ¡los mineros del oro tuvieron un rendimiento inferior! No es sano creer que una grupo de malvados banqueros los frenó. Los hechos estaban en papel. La minería del oro es una industria que se ve perjudicada cuando la política inflacionista se utiliza en beneficio de la actividad económica cíclica, como ocurrió durante la mayor parte de los 20 años de burbuja. Los mineros del oro extraen la antiburbuja de la tierra. Producen lo que queda fuera del sistema; un sistema que ha sido corrompido por la creación de burbujas durante 20 años. ¿Ve usted?

Este gráfico implica que el mercado de valores alcista está llegando a su fin y con las señales del Continuum señaladas anteriormente podemos extrapolar aún más que esta vez no habrá recuperación de la burbuja a manos de nuestros héroes infladores.

En cuanto al aquí y ahora, los alcistas de las acciones del oro querremos ver que los ratios del oro con respecto a los mercados de valores se estabilizan y que sus tendencias frente a las materias primas siguen subiendo a fin de enganchar un telón de fondo macroeconómico que asombrará a muchos con su poder. De nuevo, la macro que tuvimos durante 20 años no es la macro que tenemos hoy y en el futuro.

Terminemos la discusión con una versión simple del gráfico diario del GDX Gold Miners ETF (NYSE:GDX). Una cuña con 6 puntos de toque (la teoría del AT dice que se necesitan 5 o más) y 5 ondas claras a la baja en la corrección desde el doble techo de mayo. Manejamos el sector semanalmente con gráficos mucho más detallados. Pero si esta visión de un posible mínimo se une a nuestra visión macroeconómica fundamental preferida, tal y como se espera de aquí a 2024, entonces el movimiento alcista en este sector, que durante tanto tiempo ha frustrado a sus fervientes partidarios, va a hacer que las cabezas den vueltas.

Una vez más, si el apalancamiento macroeconómico del oro jugó en contra de las mineras durante la mayor parte de las dos décadas de burbuja, ese apalancamiento se invertirá al alza si la burbuja termina y el oro se revaloriza en la mente del público.