Las acciones terminaron el día ligeramente al alza y no ofrecieron ninguna prueba clara de lo que sucedería a partir de ahí. No hay mucho que decir en este momento, aparte de que estamos atascados, y podría deberse a varios factores diferentes, pero no a uno en concreto. Puede que no haya mucha resolución antes de fin de año; estaría bien que la hubiera. Yo pasaría un fin de semana más agradable si así fuera.

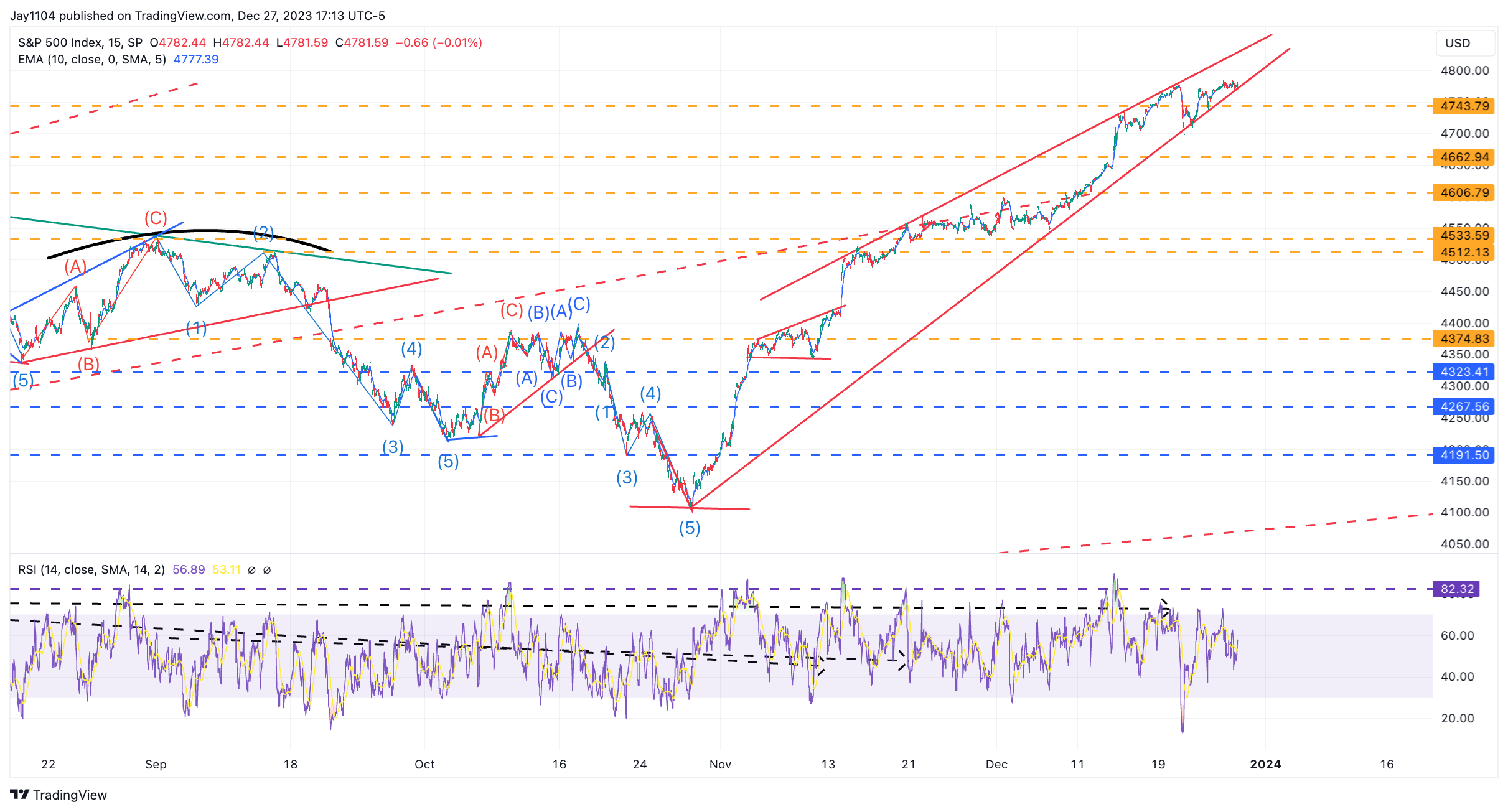

Parece que nos encontramos en una gigantesca cuña ascendente, y podría estar a punto de concluir. Al menos se está acercando a esa conclusión, tal y como indica la tendencia alcista. Si la tendencia alcista se rompiera y el índice cayera bruscamente, sería la conclusión más obvia.

Sin embargo, existe la posibilidad de que rompamos la tendencia alcista y, en lugar de caer, nos consolidemos lateralmente. Siempre existe la posibilidad de que la cuña se rompa y el índice estalle al alza. El escenario más probable sería que el índice rompiera la tendencia alcista y se moviera a la baja, mientras que un movimiento lateral es una gran posibilidad.

Me resulta realmente difícil comprender cómo puede subir el mercado a partir de aquí. Las valoraciones están al límite y la liquidez es cada vez menor. Aunque las tasas están bajando, no tengo claro que lo hagan por buenas razones.

Además, la caída de las tasas puede ayudar a sostener las valoraciones, pero el S&P 500 cotiza actualmente en torno a 20 veces los beneficios con un bono del Tesoro a 10 años al 3.8%, frente a 2021 cuando el ratio precio-beneficio era de 21, y el de 10 años estaba al 1.75%. Así que supongo que la pregunta es ¿cuánta expansión múltiple más puede haber?

¿Será suficiente el crecimiento de los beneficios para seguir subiendo? ¿Podrá el mercado crecer con las valoraciones actuales? No lo sé. Mi sensación general es que la liquidez ha desempeñado un papel importante en esta expansión de los múltiplos, y si la liquidez está bajando. Los mercados deberían dirigirse a la baja, y esta valoración no podrá mantenerse. La base de que la liquidez esté bajando es que se está agotando el mecanismo de reposiciones a la inversa, lo que acabará provocando una caída de los saldos de reserva.

Por desgracia, no tengo todas las respuestas, pero hago todo lo que puedo y, lo que es más importante, utilizo mis experiencias y datos para formarme opiniones sobre hacia dónde se dirigen los mercados. Esas experiencias parecían ayudarme a ver correctamente el rally de verano desvaneciéndose en el mínimo de octubre, como esperaba que hicieran. Este movimiento al alza me parece algo menos comprensible, al menos este último tramo, muy eufórico. Los alcistas parecen tener demasiada confianza.

La gente siempre pregunta qué te llevaría a cambiar tu visión de bajista a alcista, y mi respuesta siempre parece ser cuando el mercado me lo permite. Cuando el mercado está barato y el sentimiento es malo, aún no ha ocurrido. Me gustaría mucho ver que el múltiplo precio-beneficio se contrae o, como mínimo, ser capaz de mirar a 2025 y decir que este mercado está demasiado barato, pero simplemente no lo está, y especialmente no lo está con las tasas a estos niveles.

La mayoría de la gente sólo me conoce por ser bajista, y yo no diría que eso me gusta. No diría que me gusta porque, en el fondo, no lo soy; intento construir y dirigir una estrategia de crecimiento a largo plazo. Busco valores que puedan crecer durante largos periodos. Nunca tuve la intención de escribir un comentario; mi objetivo inicial era dirigir una estrategia; la parte de escribir surgió de la necesidad de mantener las luces encendidas. Pero con el tiempo, la experiencia me ha enseñado que cuando pagas de más por las cosas, realmente vuelve a doler, y la experiencia también me ha enseñado que no hay nada peor que poseer una acción durante cinco años y ver que no va a ninguna parte.

Echo de menos los días de 2017, 2018 y 2019; eran mucho más divertidos y ciertamente más fáciles.

Echando la vista atrás a 2021, fue un año duro porque yo era bajista y tenía buenas razones para serlo. En 2022 se me dio la razón. Este año ha sido cada vez más difícil, sobre todo porque soy mucho más leído y seguido que en el pasado, lo que tiene una nueva capa de complejidad a la que ciertamente no estoy acostumbrado. Pero parece que creo que en 2024 tendré razón; muchas cosas siguen apuntándome en una dirección más baja, y tengo que seguir con ella hasta que vea algo diferente en mi trabajo.

¡Cierra el año con broche de oro! Suscríbete a InvestingPro+ A MITAD DE PRECIO + DESCUENTO EXTRA en plan 1 año con el código PROW142, o en plan 2 años con el código PROW141. ¡Haz clic aquí y no olvides agregar el código de descuento!