Vaya día que recién vivieron los mercados de valores luego de la conferencia de prensa que ofreció Jerome Powell tras la subida de 25 puntos base a la tasa de referencia, cuando se hizo evidente una desconexión entre lo que dijo y lo que quisieron escuchar los mercados (entiéndase: los algoritmos que manipulan miles de millones de dólares en tiempo real).

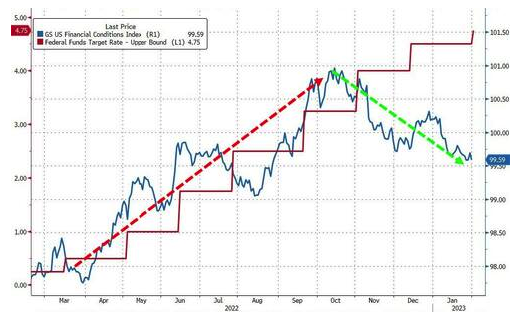

Los inversionistas estaban ansiosos por escuchar la opinión del presidente de la Reserva Federal (Fed) de Estados Unidos sobre la reciente relajación de las condiciones financieras –a pesar de la escalada de tipos de interés y retiro de liquidez–, pero su respuesta pareció provocar un rebote bursátil que hizo que los principales índices borraran pérdidas y se catapultaran al alza en las jornadas del miércoles 1 y jueves 2 de febrero de 2023.

El mandamás del banco central más influyente del mundo declaró en esa conferencia el miércoles que aún queda trabajo por hacer, pues a pesar de que ya han cubierto mucho terreno, todavía no se notan todos los efectos de las medidas aplicadas.

A decir de Powell, los datos de inflación de los últimos tres meses merecían una reducción del ritmo de subidas de tasas, pero también afirmó que se necesitan muchas más pruebas para estar seguros de que la histórica escalada de precios está en una senda descendente.

También aclaró que no han tomado una decisión sobre la tasa terminal, aunque están hablando de un par más de subidas de tasas para llegar a una postura adecuadamente restrictiva, y que no están muy lejos de ese nivel, y aseguró que el proceso desinflacionista ha comenzado.

Admitió, además, que las condiciones financieras se habían endurecido significativamente (con el retiro de liquidez y alza de tasas de interés) durante el último año, a pesar de la reciente relajación a la que pareció insinuar como temporal.

¿Cuál fue, entonces, la sorpresa? Algunos observadores del mercado esperaban mayor preocupación y un tono mucho más “hawkish” (antiinflación) por parte de Powell, dado que en el pasado se quejaba de que la relajación de las condiciones socavaba los esfuerzos de la Fed por combatir la subida de precios.

“No estoy seguro de qué índice está utilizando. Los más citados muestran unas condiciones financieras generales tan laxas como hace un año”, señaló el gurú de las inversiones Mohamed A. El-Erian. Y tiene razón, sin duda. El mercado se sigue relajando a pesar del apretón monetario de la Fed, a la que –según parece– “ya nadie le cree” que seguirá subiendo sus tasas de manera agresiva “de ser necesario”.

Pero, ¿por qué se habrá suavizado el presidente de la Fed? La presión política de los demócratas, ésa que Jerome Powell dice que soportará, parece haber dado frutos: por más que él asegura que seguirá subiendo las tasas y retirando dólares de la circulación, los algoritmos –que son los responsables de mover (“manipular”) el mercado en el corto plazo– leyeron e interpretaron exactamente lo contrario del discurso de Powell.

Insistimos: esa lectura fue la que el miércoles y jueves catapultó a todos los mercados financieros casi sin excepción, pues el mercado ya no sólo descuenta el fin del ciclo alcista de tasas de interés, sino que incluso implícitamente ya pronostica cuando menos uno o dos recortes de tasas de interés hacia enero de 2024.

En línea con la “fiesta” de los mercados financieros, el dólar amplió sus pérdidas el miércoles.

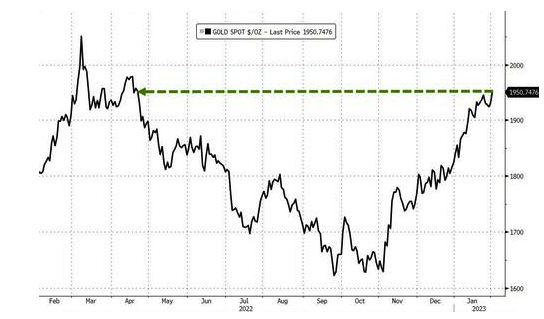

Al mismo tiempo –como pronosticamos en este espacio–, el precio del oro se disparó a máximos de más de nueve meses, con lo que se enfila a romper muy pronto la resistencia de los 2,000 dólares la onza.

“Lo que Powell dijo y lo que los mercados escucharon parecía muy diferente durante la noche. Más alto durante más tiempo sería, en igualdad de condiciones, ejercer presión sobre el oro sin rendimiento”, advirtió Adrian Ash, director de investigación de BullionVault.

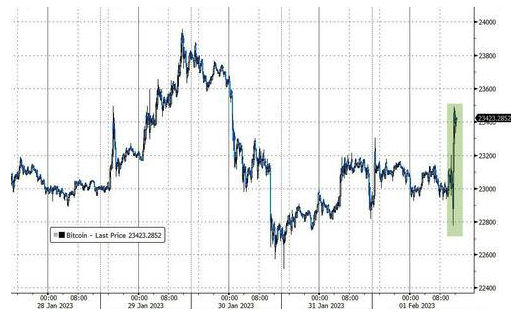

De la misma manera, el precio del bitcoin superó el techo de los 24,000 dólares y el resto del mercado de criptomonedas subió casi un 4 por ciento.

Los precios del bitcoin cotizaron casi planos previo al discurso de la Fed, y en las horas posteriores al mismo aumentó la capitalización del mercado en más de 40,000 millones de dólares. Como le digo, el mejor amigo de los mercados de riesgo esta semana fue quien se supone debería ser su peor enemigo. ¡Malas noticias para la credibilidad de esa autoridad monetaria!

Aquí vale la pena citar lo comentado por analistas como Jeff Rosenberg, gestor de carteras de BlackRock (NYSE:BLK), quien destaca la desconexión real entre lo que el comunicado de la Fed y Powell dijeron, por un lado, y lo que los mercados escucharon, por otro. En su opinión, Powell se equivocó en la pregunta sobre si la relajación de las condiciones financieras perjudica el trabajo de la Fed porque sí que es absolutamente importante.

En conclusión: ya nadie le cree a la Fed, al parecer, porque mientras en sus palabras finge ser restrictiva, en los hechos queda por ser una simple “paloma” contra la inflación, que por lo visto está cediendo. Es una apuesta peligrosa del banco central, pues si falla y la inflación retomara fuerza por cualquier circunstancia, el golpe a su reputación y credibilidad sería fatal. A nadie le conviene que la percepción del mercado sea que la Reserva Federal perdió el control.