La exitosa serie de televisión "Aquellos maravillosos 70" se emitió de 1998 a 2006 y se centraba en seis amigos adolescentes que vivían en Wisconsin a finales de los años setenta. La ironía era que los actores que interpretaban a los adolescentes no habían nacido a finales de los 70 y nunca habían vivido esa época. Mucha gente hoy en día no puede imaginar un estilo de vida sin Internet, televisión por cable, teléfonos móviles y redes sociales. Qué horror.

Sin embargo, hoy, casi 50 años después, los comentaristas financieros, muchos de los cuales no habían nacido por aquel entonces, sugieren que la inflación y el rendimiento de los bonos repetirán "Aquellos maravillosos 70". Lógicamente, la subida de la inflación y de los tipos de interés desde sus mínimos históricos es motivo de preocupación. Como señala James Bullard, "la inflación es un problema pernicioso", razón por la cual la Reserva Federal entró en acción.

"Cuando la Reserva Federal de Estados Unidos se embarcó en una agresiva campaña para frenar la inflación el año pasado, lo hizo con el objetivo de evitar una dolorosa repetición de la década de los setenta, cuando la inflación se descontroló y se instaló el malestar económico". - CNN

Esa preocupación en torno a la "espiral inflacionista" sigue siendo la principal inquietud de la Reserva Federal en sus actuales decisiones de política monetaria. También ha empujado a muchos economistas a mirar hacia atrás en la historia, utilizando el período de "Aquellos maravillosos 70" como vara de medir para justificar sus preocupaciones sobre un resurgimiento de la inflación.

"El presidente de la Reserva Federal de aquella época, Arthur Burns, subió los tipos de interés de forma espectacular entre 1972 y 1974. Luego, cuando la economía se contrajo, cambió de rumbo y empezó a bajar los tipos.

La inflación volvió a dispararse y obligó a Paul Volcker a tomar las riendas de la Fed en 1979, según Richardson. Volcker controló la inflación de dos cifras, pero a base de elevar los costes de los préstamos lo suficiente como para desencadenar dos recesiones consecutivas a principios de los ochenta que, en un momento dado, dispararon el desempleo por encima del 10%.

Si no se detiene la inflación ahora, la analogía histórica indica que no se detendrá y empeorará", asegura Richardson, profesor de economía de la Universidad de California en Irvine.

Sin embargo, tal vez sea una simplificación excesiva sugerir que Burns estaba equivocado y Volker llevaba razón. La razón es que la economía actual es muy diferente a la de la época de "Aquellos maravillosos 70".

Hoy es muy diferente a los años 70

Durante los años 70, la Reserva Federal estaba atrincherada en una lucha contra la inflación. El fin de Bretton Woods y el fracaso de los controles salariales y de precios, combinados con un embargo petrolero, dispararon la inflación. Ese repunte hizo que los mercados se derrumbaran bajo el peso de la subida de los tipos de interés. Las continuas crisis de los precios del petróleo, el aumento del coste de los alimentos, los salarios y las presiones presupuestarias condujeron a la estanflación hasta finales de esa década.

Lo más notable fue la lucha de la Fed contra la inflación. Al igual que hoy, la Fed subió los tipos para sofocar las presiones inflacionistas derivadas de factores exógenos. A finales de los años 70, la crisis del petróleo provocó presiones inflacionistas al subir los precios del petróleo en una economía intensiva en el ámbito manufacturero. Hoy, la inflación es el resultado de intervenciones monetarias que crearon demanda frente a una economía con restricciones de oferta.

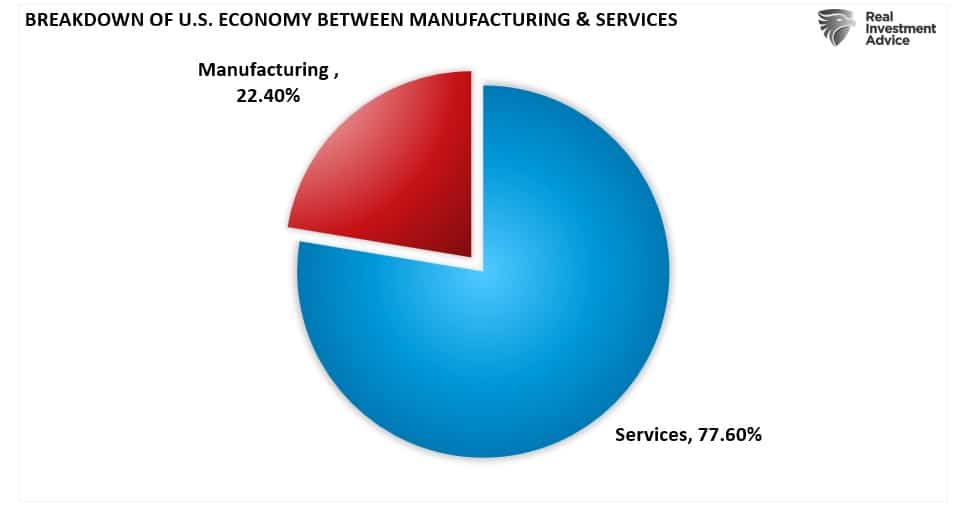

Éste es un punto crítico. Durante " Aquellos maravillosos 70", la economía se basaba principalmente en la manufactura, proporcionando un gran efecto multiplicador en el crecimiento económico. Hoy, la mezcla se ha invertido, y los servicios constituyen la mayor parte de la actividad económica. Aunque los servicios son esenciales, tienen un efecto multiplicador muy bajo en la actividad económica.

Una de las razones principales es que los servicios requieren un crecimiento salarial inferior al del sector manufacturero.

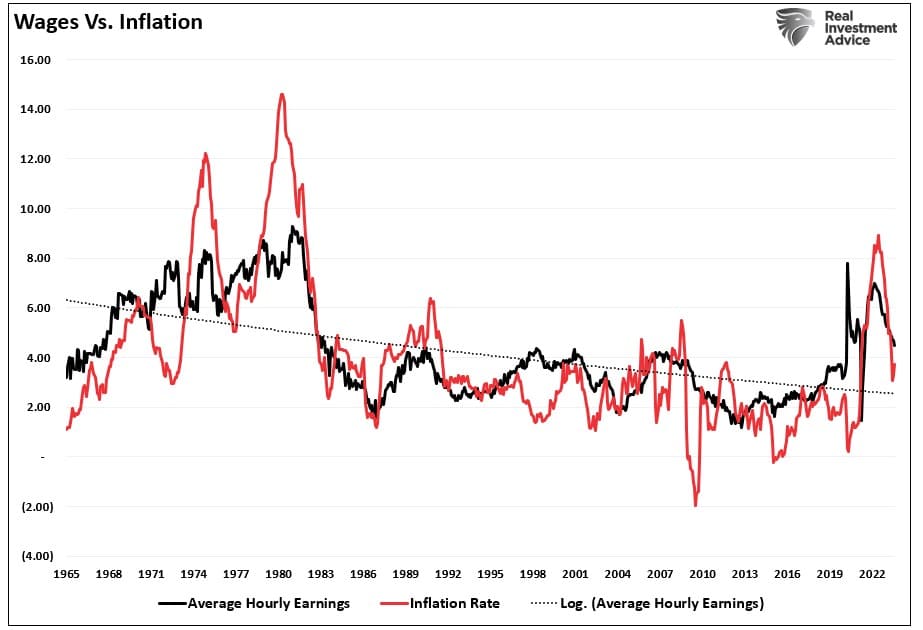

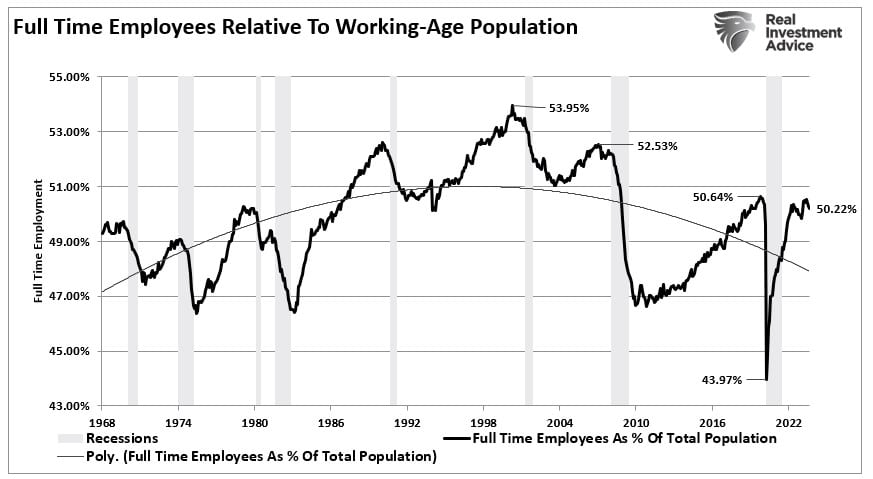

Aunque los salarios aumentaron considerablemente en los dos últimos años, ello se debió al parón económico, que creó un desfase entre la oferta y la demanda en la matriz del empleo. Como podemos ver, el empleo a tiempo completo como porcentaje de la población cayó bruscamente durante la crisis de la pandemia. Sin embargo, con el pleno empleo de vuelta a niveles prepandemia, el crecimiento salarial disminuye a medida que los empleadores van recuperando el control sobre el equilibrio laboral.

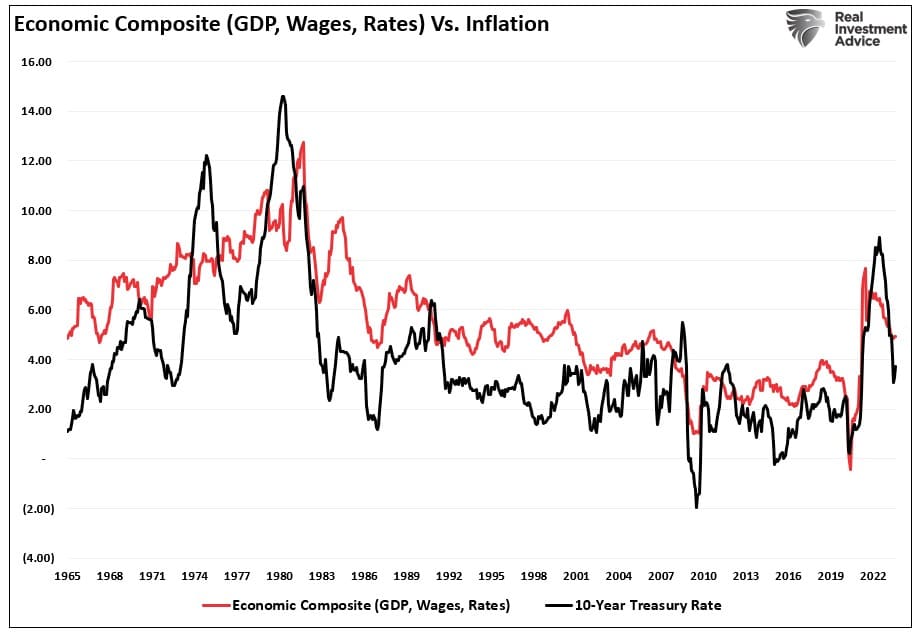

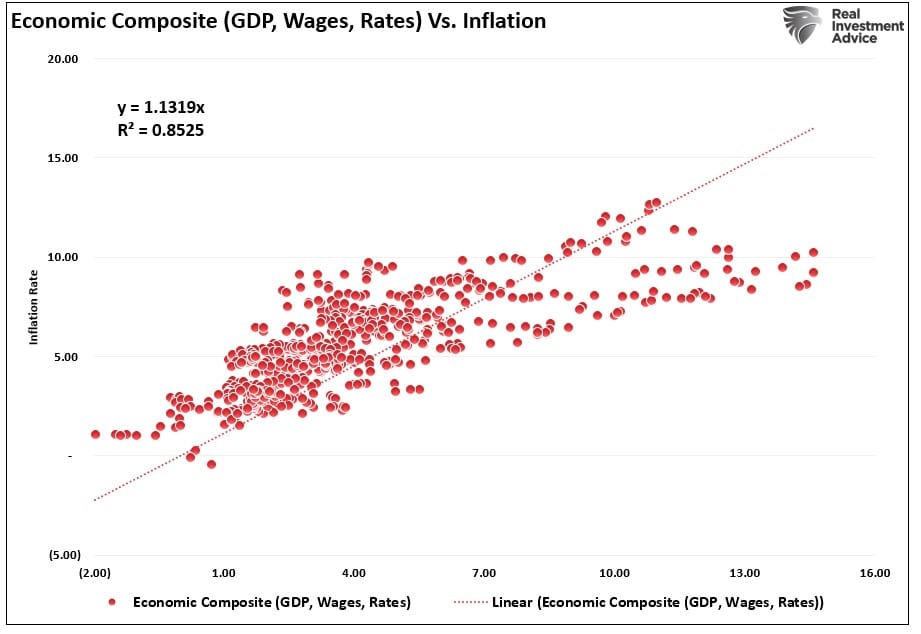

Además, el compuesto económico de los salarios, los tipos de interés y el crecimiento económico siguen estando muy correlacionados entre "Aquellos maravillosos 70" y la actualidad. Esto sugiere que, si bien la inflación aumentó con el desequilibrio oferta/demanda provocado por el confinamiento, la vuelta a la normalidad reducirá la inflación al ralentizarse la actividad económica.

Con una correlación del 85%, el descenso inflacionista coincidirá con el crecimiento económico, de los tipos de interés y de los salarios.

A diferencia de "Aquellos maravillosos 70", donde el crecimiento económico y los salarios aumentaban de forma constante, lo que permitía niveles más elevados de los tipos de interés e inflación, hay una razón singular por la que una repetición de ese periodo es del todo imposible.

La carga de la deuda y la debilidad económica

Lo notable de "Aquellos maravillosos 70" es que fue la culminación de los acontecimientos posteriores a la Segunda Guerra Mundial.

Tras la Segunda Guerra Mundial, Estados Unidos se convirtió en el "último superviviente”. Francia, Inglaterra, Rusia, Alemania, Polonia, Japón y otros países quedaron devastados, con poca capacidad para producir por sí mismos. Estados Unidos experimentó su mayor crecimiento económico cuando los "chicos de la guerra" regresaron a casa para empezar a reconstruir un mundo devastado por la guerra.

Pero eso fue sólo el principio.

A finales de los años 50, Estados Unidos se asomó al abismo cuando la humanidad dio sus primeros pasos en el espacio. La carrera espacial, que duró casi dos décadas, dio lugar a saltos en innovación y tecnología que prepararon el terreno para el futuro de Estados Unidos.

Estos avances, combinados con el telón de fondo industrial y manufacturero, fomentaron elevados niveles de crecimiento económico, impulsaron las tasas de ahorro y la inversión de capital, lo que favoreció la subida de los tipos de interés.

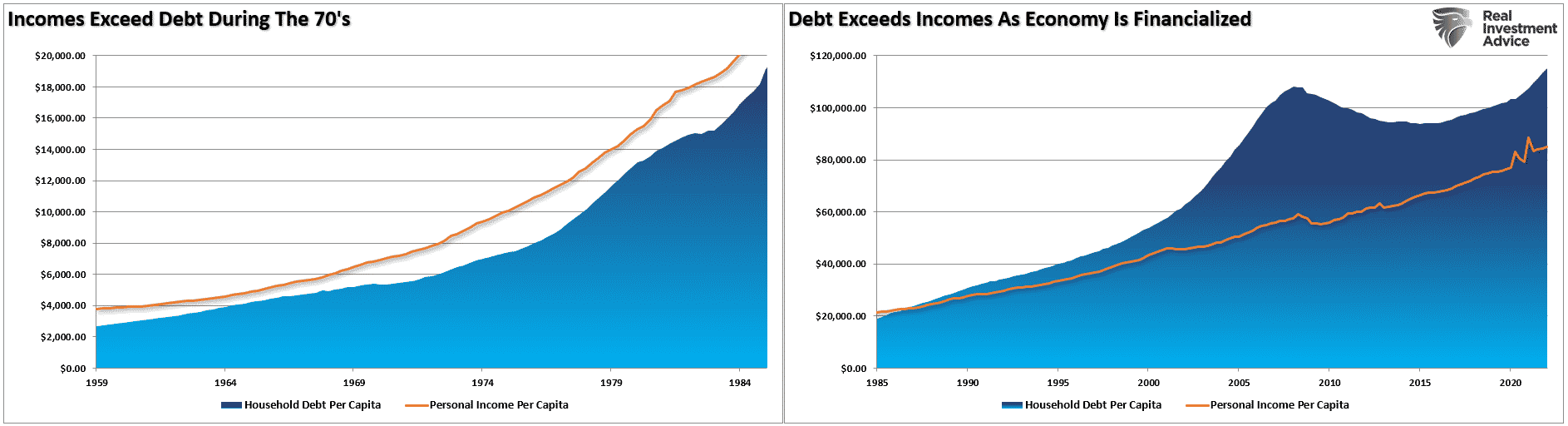

Además, el Gobierno no tenía déficit y la deuda de los hogares en relación con el patrimonio neto ascendía a aproximadamente el 60%. Así, mientras la inflación aumentaba y los tipos de interés subían a la par, el hogar medio podía mantener su nivel de vida. El gráfico muestra la diferencia entre la deuda de los hogares y sus ingresos antes y después de la financiarización.

Dado que el Gobierno registra un profundo déficit con una deuda superior a 32 billones de dólares, que la deuda de los consumidores alcanza niveles récord y que las tasas de crecimiento económico son frágiles, la capacidad de los consumidores para soportar una inflación y unos tipos de interés más elevados es limitada.

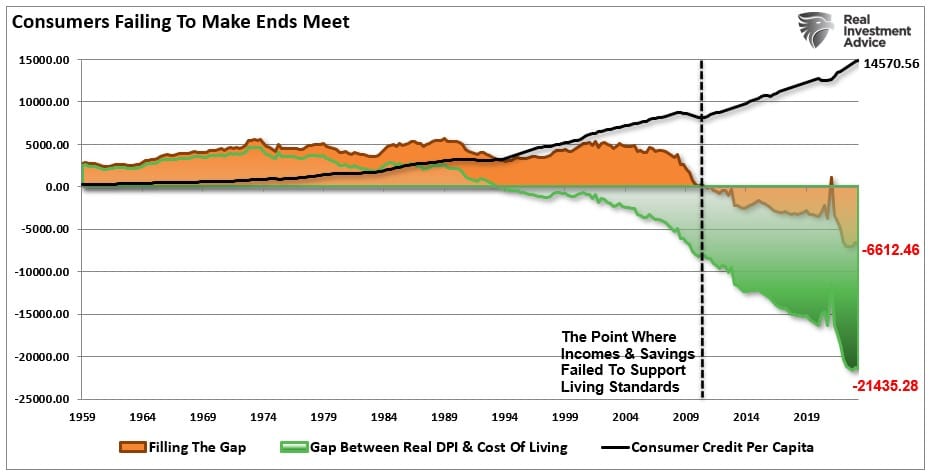

Como hemos señalado anteriormente, la "brecha " entre los ingresos y los ahorros para mantener el nivel de vida está en niveles récord. El gráfico muestra la diferencia entre el coste de la vida ajustado a la inflación y el diferencial entre ingresos y ahorros. Actualmente se necesitan más de 6.500 dólares anuales de deuda para llenar la "brecha".

No es lo mismo

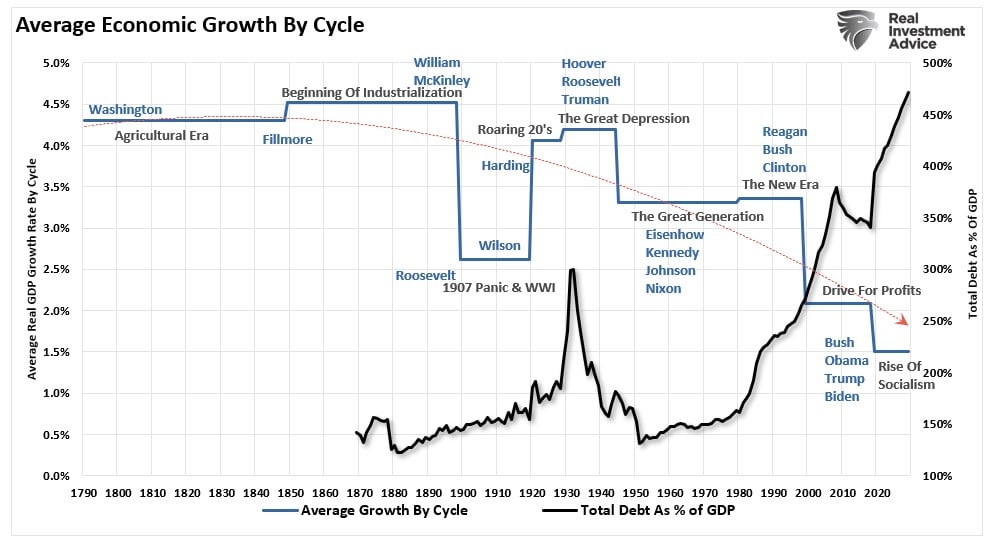

Aunque la Fed está actualmente inmersa "en la lucha de su vida", tratando de sofocar la inflación, las diferencias económicas son muy diferentes hoy en día. Debido a la pesada carga de la deuda, la economía requiere tipos de interés más bajos para sostener incluso unas escasas tasas de crecimiento económico del 2%. Esos niveles se consideraban históricamente "prerrecesivos", pero hoy son algo que los economistas esperan mantener.

Ésta es una de las principales razones por las que el crecimiento económico seguirá registrando niveles más bajos. Esto sugiere que seremos testigos de una economía:

- Sujeta a rachas recesivas más frecuentes,

- Menores rendimientos del mercado de valores y

- Un entorno de estanflación, ya que el crecimiento salarial se mantiene reprimido mientras aumenta el coste de la vida.

Los cambios en el empleo estructural, la demografía y las presiones deflacionistas derivadas de los cambios en la productividad magnificarán estos problemas.

Aunque muchos quieren sugerir que a la Reserva Federal le preocupa por "Aquellos maravillosos 70", seríamos afortunados si tuviéramos la fuerza económica para apoyar tal preocupación.

La mayor preocupación de la Fed debería llegar cuando el impacto de unos tipos más elevados provoque una ruptura financiera en un sistema financiero dependiente de la deuda.