Los mercados inician la sesión semanal ayer domingo con una aversión al riesgo detonando mucha volatilidad en todos las clases de activos.

Curva de Tasas de EE.UU.

El Nikkei de Japón perdió cerca de 12% en la sesión. El par USDJPY bajó de 146 a 142. Todo este proceso es continuación de lo que empezamos a ver desde el jueves y viernes, que datos en EE.UU. muestran un crecimiento menor, despertando la idea de que podríamos pasar de un «Softlanding» a un «Hardlanding». Entre la idea de que el FED tendrá que recortar tasas más de lo que que el mismo FED menciona y el alza que dio BoJ de tasas de forma sorpresiva de 0.10% a 0.25% además de poner un programa de menor compra de Bonos, se dio un proceso de ajuste en portafolios, que no sabemos cual fue primero, pero lo que sí es cierto es que ese ajuste del BoJ cambia las valuaciones de los colaterales llevando a algunos a liquidar posiciones regresando a JPY y ocasionando liquidación de otros activos, lo que seguramente llevó a llamadas de margen ocasionando una demanda de monedas vehículo como USD y EUR para liquidar esas posiciones cortas JPY o bien créditos en JPY. Hoy vemos que los Treasuries han tenido un rally bastante fuerte con bajas en el YTM que llevan el plazo a 1 año a una tasa de 4.20%, esto es un sentimiento de que el FED en un año tendría que tener una tasa de referencia de 100 pb menor a la actual. Ya se escucha que el FED va a tener que recortar de emergencia, eso significaría que estamos entrando en una crisis de liquidez. Es un momento complicado pero tendría cuidado a tomar medidas desesperadas.

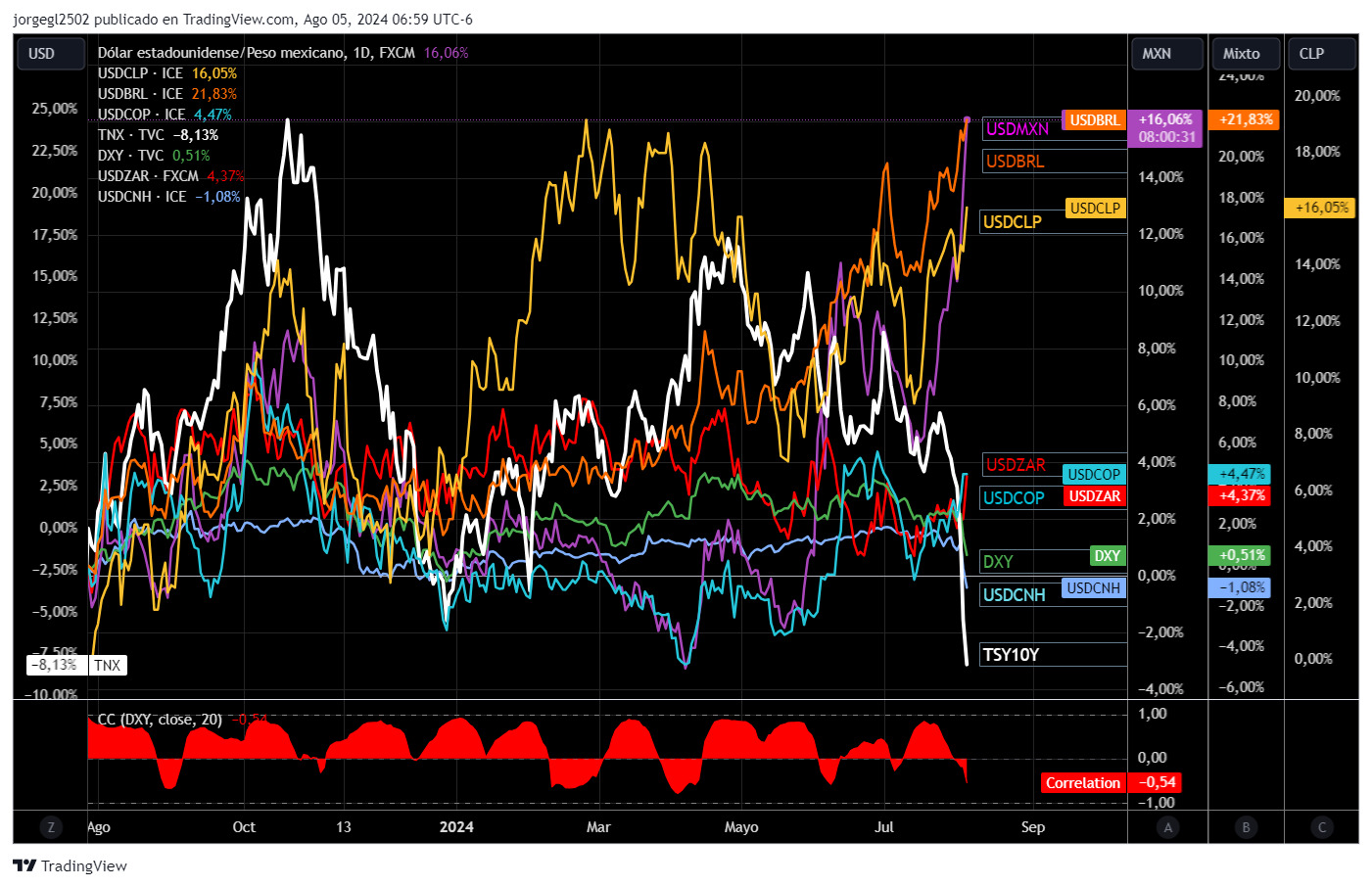

Entrando ahora al mercado cambiario, mercado FX o mercado FOREX (son lo mismo) vemos ajustes. El DXY se hace perforación del soporte y se va en baja, esto por el ajuste de baja en el par USDJPY y al alza en EURUSD principalmente. Pero en momentos de riesgo, los pares emergentes (EMFX) no siguen al DXY, al ser activos de riesgos las monedas contra (MXN, BRL, CLP, COP, ZAR, etc) pues vemos que los pares del USD frente a esas suben, es decir el USD se aprecia frente a esas monedas. Varios puntos tenemos aquí, primero las monedas de LATAM tienen tasas muy altas, son consideradas monedas de inversión, mientras que las monedas fondeo son las de los países desarrollados, entre estos también existen diferencias, por ejemplo, CHF y JPY mantienen tasas muy cercanas a 0%, mientras que EUR, GBP, USD tienen tasas más altas, entonces el carry trade tan mencionado no solo es JPY vs MXN o monedas de inversión, existe el carry trade más seguro que da menos rendimiento, como es fondearte en JPY e invertir en USD, GBP o EUR. Ahora la otra parte del carry trade y que pocos le ponen atención, la volatilidad implícita; no solo es donde me fondeo y donde invierto, esa moneda que recibe la inversión tiene un riesgo asociado que lo podemos resumir con la volatilidad esperada, es la volatilidad implícita, si esta sube y sube mucho más allá del rendimiento esperado, el carry trade desaparece, porque quien en su sano juicio invertiría en un activo que tiene la probabilidad de perder por la variación de su valor, es decir tienes ganancia financiera de 11% pero la posibilidad de que su valor cambie en 20%, pues no hace sentido, entonces al tener eso mejor nos vamos. Eso es lo que está sucediendo desde hace algunas semanas o ya casi 2 meses. Ahora por otro lado, en USDMXN tenemos otra cuestión, es un par que cotiza 24 horas, 5 días de la semana, no 7 días como dicen por ahí, son 5 días. Este par aunque en las sesiones asiáticas no tienen tanta profundidad está vivo, y sirve de proxy del VIX o para cubrir riesgo, por eso ante eventos de riesgo el USDMXN reacciona a alza por ser una fuente de Hedge. ¿Por qué vimos un hecho a 20.2260? seguramente fue parte de un ponderado en una toma de un ticket grande en la ejecución de Stop Losses, eso fue a las 10 pm hora de México. Posterior vimos el regreso a un valor razonable y donde hay liquidez, la zona de 19.75.

VIX vs USDMXN

El DXY perfora la zona de soporte en 103.70 unidades con bajas rápidas y fuertes dejando de momento la estructura alcista. Ahora la pelea estará en la zona de soporte de 102.15/65, pasando ese nivel caminaríamos a la zona de 100.80 unidades. MACD lo tenemos en sesgo de baja y movimiento de baja. Momentum en movimiento de baja.

En el par USDMXN vemos en gráfica diaria el impulso alcista que marcó un máximo de 20.2265 dejando una mecha larga en la vela. El objetivo mapeado era de 19.75 pero las condiciones de mercado overnight se dieron para marcar ese 20.2265 que comentamos arriba. El jueves vimos un cambio de movimiento pasando al alza la zona de resistencia de 18.99 que ahora actuará como soporte, hicimos un rompimiento alcista que nos lleva a la detonación de un impulso, las razones, ya sabemos muchas de ellas que comentamos arriba, pero es importante tener un mapa, eso es lo bonito de saber leer el comportamiento del precio, razones de un movimiento siempre van a existir, muchas veces la gente da razones que no son, pero parecen ser, entonces no es buscar exactamente la razón, es mejor saber interpretar el comportamiento del precio. La gráfica nos dice que el precio ha iniciado la formación de una tendencia de alza, lo hemos venido diciendo, de su posibilidad, pero ya con la perforación de 18.99 la estructura se marca como tal, vemos «Higher Highs and Higher Lows» donde podemos trazar esa línea roja de tendencia de alza, entonces cada que regrese a la línea roja será punto de compra (claro que midiendo ímpetu y viendo la parte fundamental, no es ciego esto, para eso estamos nosotros y pueden recurrir a nuestra asesoría). MACD lo tenemos en sesgo de alza y movimiento de alza, con potencia de seguir caminando, solo que de momento el movimiento fue muy rápido así que en cuadros de tiempo menores veremos el comportamiento de corto plazo con sus regresos a la baja. Momentum lo tenemos en movimiento de alza.

En 240 minutos vemos este impulso alcista iniciado el jueves, que en realidad veníamos en baja después del FED, pero los ajustes por algunos datos en EEUU que marcan menor dinamismo y las bajas en activos en Japón detonaron alarmas con demanda de liquidez en USD, perforando la zona de 18.99. Entonces entramos en este impulso de alza que viendo el retroceso de hizo el precio lo mapeamos con extensiones de Fibonacci y nos dio un objetivo de 19.75, cosa que logramos, ahí arriba se detonó un Stop o se ejecutó un ponderado con algún monto en 20.2263 y por eso vimos ese pico, salió liquidez y el mercado estuvo dispuesto a vender en zona de 19.75 por eso vemos esa mecha, nos marca interés de venta en esa zona, al menos de momento. Desde que el precio tiene mucha verticalidad, esperaríamos ver retroceso de baja a algo cercano a la línea de tendencia de alza de color rojo. MACD lo tenemos en sesgo y movimiento de alza pero ya entrando en un estado de sobrecompra, lo vemos perdiendo ímpetu, ahora solo requerimos de que nos de señal con cruce de movimiento de baja para empezar a vivir ese retroceso y que usaremos Fibonacci y que pensaría puede ser a zona de 19.25 donde tenemos unos máximos y la línea de tendencia de alza.

En 60 minutos vemos que ya se está bajando ese ímpetu alcista y podemos ver donde el precio empieza a hacer un equilibrio temporal, que es la zona que marcamos como objetivo en 19.75. Vemos el MACD en sobrecompra y haciendo cruce de movimiento de baja, al menos será un proceso de «unwinding» de fuerza alcista, lo que nos llevará a esta lateralidad y posible retroceso de baja. Trazamos retrocesos de Fibonacci desde el punto de partida hasta el máximo de 20.2265 y podemos ver el 38.2% en 19.53, donde además tenemos una línea de tendencia de alza inmediata que marca este impulso de alza, pasando ese nivel a la baja entramos con más velocidad a bajar a zona de 19.32 en 50% y posible la zona de 19.10/25 donde tenemos el 61.8% y la siguiente línea de tendencia.

Mucho de lo negativo que se vivió ayer ya está en el precio, ver las bolsas tan negativas no causa ya daño desde que el precio en USDMXN lo descontó ayer por la noche. El mercado se cansa, asimila y hace pausas, claro que si dejar las estructuras de mediano y largo plazo y que es la formación de una tendencia de alza. Entonces los swings de baja deben ser aprovechados.

Ayer en la noche logramos ejecutar sacando largos de tesorería en USD a 19.75, ligeramente en 19.95 para no agregar riesgo, ya que el monto destinado a venderse se ejecutó en 19.75. En la parte especulativa, se nos fué, y al no tener posición no estamos haciendo nada, no nos vamos a poner cortos desde que la tendencia general o de mediano plazo es de alza. Estamos viviendo una idea de Buy on Dips. En tesorerías que tienen compromisos en USD tenemos buenas coberturas, ahora esperar retrocesos para rehacer flujos futuros.

DXY en 102.45 unidades

WTI en 72.60 dpb

TSY 2Y en 3.86%

TSY 5Y en 3.598%

TSY 10Y en 3.75%

VIX en 42 unidades con alza de 79.90%, llegué a verlo con alza de 175%