Los mercados se mueven laterales analizando lo que viene para la economía, entre ajustes de plantillas laborales en las empresas, recortes de gasto quitando cargas para mejorar los márgenes antes una economía que aunque todavía no muestra los datos de recesión si se viene frenando. El mercado también está en ese proceso de análisis de si el ciclo de alza de tasas ha llegado a su fin, los datos de empleo e inflación de estos tiempos serán muy importantes para tomar decisiones o seguir atrapados en estos rangos con procesos de compresión de volatilidad, el miércoles tenemos el dato de CPI de EE.UU. para el mes de abril. Por otro lado, suena en la calle el temor de una crisis desatada por los bancos regionales de EE.UU., pero en veces ese temor se disipa y a veces aumenta. Esta incertidumbre no permite hacer grandes apuestas en una dirección, la cautela se deja ver en el comportamiento de los mercados. Otro punto a lo que el mercado está atento es a las negociaciones del techo de la deuda de EE.UU. que según comentarios de Janet Yellen, el tesoro se quedaría sin dinero en los primeros días de Junio y posiblemente se incurra en impago de los papeles con vencimiento en julio, es por eso que el T-Bill de 1 mes registra un YTM de 5.42% después de haber estado jugando en zona de 3.35%, nadie quiere quedar atrapado en las fechas del posible default. Lo que fue refugio ahora se convierte en el temor.

Curva de Tasas de EE.UU.

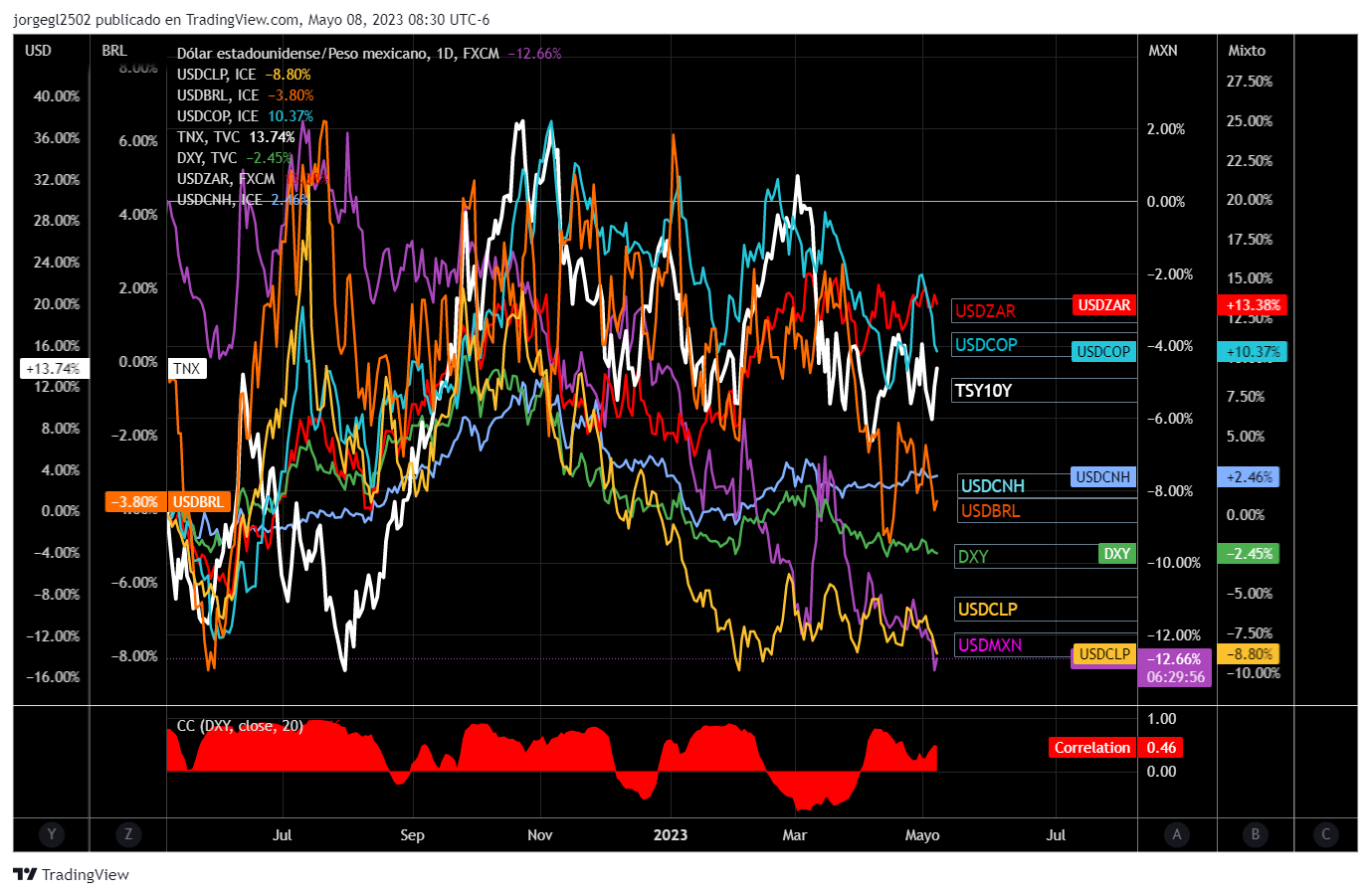

En este proceso de dudas sobre lo que sigue en la economía, se reduce la volatilidad y riesgos, por tal las monedas con proceso de reducción de volatilidad y alta tasa de interés presentan oportunidades para hacer cambios en portafolios, de esta forma los pares emergentes tienden a estar en proceso de baja, aunque no acelerada pero si constante. Lo que debemos de cuidar es la saturación del mercado en cada uno de los pares y los riesgos en otros activos que detonen movimientos de la volatilidad (VIX por ejemplo), si la volatilidad implícita de las opciones en cada par de divisas sube, ese movimiento de baja o el proceso de carry trade se suspende temporalmente ocasionando una cobertura de riesgo que impulsa a los pares a un proceso de reducción de saturación detonando un proceso de retroceso o corrección.

El DXY se mueve a la baja marginal jugando cerca de la banda inferior de Bollinger. El DXY está en proceso de compresión de fuerza. MACD por debajo de línea de 0 marcando sesgo de baja pero sin ímpetu por el momento de seguir en ese movimiento de baja, dejando al índice a un proceso de rango. Lo mismo marca el indicador de Momentum. El estocástico llega a niveles de sobreventa sugiriendo ya bajas limitadas mientras estemos dentro de rango. Las compresiones de fuerza son la antesala de rompimientos.

En el par USDMXN vemos en gráfica diaria que el precio ha salido de las Bandas de Bollinger a la baja, el ímpetu no es grande, el impulso de baja detonado se ha frenado de momento, al menos para el día de hoy. MACD en sesgo de baja y haciendo cruce de movimiento de baja, lo mismo marca el indicador de Momentum, movimiento de baja pero con poca potencia. El mínimo de 17.7430 es condicional para seguir en bajas camino a los mínimos de 17.72, 17.61 y 17.59 del 2017. Si los siguientes pasos es que el precio se mete por arriba de 17.90 donde fue el rompimiento de baja y que marcamos con línea amarilla punteada, el precio tenderá a hacer un proceso correctivo de alza. Esa zona de 17.90/95 es nuestra resistencia a cuidar.

En 240 minutos vemos esta tendencia de baja que tiene varias etapas, por ahora, dentro de la tendencia de baja de largo plazo, tenemos un impulso bajista que detona con el rompimiento de la zona de 17.90, ese impulso forma parte de la tendencia que nace de 18.20 y que marcamos con línea de tendencia de color azul inmediata, esa línea es nuestra seguridad que marcaría cambio de movimiento en caso de superarla. El precio ha llegado a zona de 17.72/75 marcando mínimo, ahora le precio frena ese impulso reduciendo ímpetu en el movimiento de baja, el MAXCD marca sesgo de baja con movimiento de baja, pero reduciendo el ímpetu. Lo mismo en Momentum que se enfila hacia la zona de 0. De ver un cruce del Momentum al lado positivo, o en el MACD con histograma positivo, entraremos en retroceso cuidando la zona de 17.90/95 donde tenemos al resistencia marcada por mínimos previos y por la línea de tendencia.

En 60 minutos que podemos usarla para una operación intradía, vemos que el precio hace pausa al proceso de baja. MACD y Momentum marcan movimiento de alza. MACD sigue en sesgo de baja, por lo que el movimiento de alza de hoy podría ser limitado a las resistencias. Para esto trazamos retrocesos de Fibonacci donde mapeamos el retroceso de alza, tomando como alcances el 50% y 61.8% en 17.82 y 17.85. SI vemos que MACD pasa al lado positivo, entonces el impulso de alza será mayor para buscar la zona de 17.90/95, desde que estamos esperando información el miércoles se ve un tanto complejo alcanzar esa zona a menos que se detone algún riesgo en otros mercados que contagie al mercado FOREX.

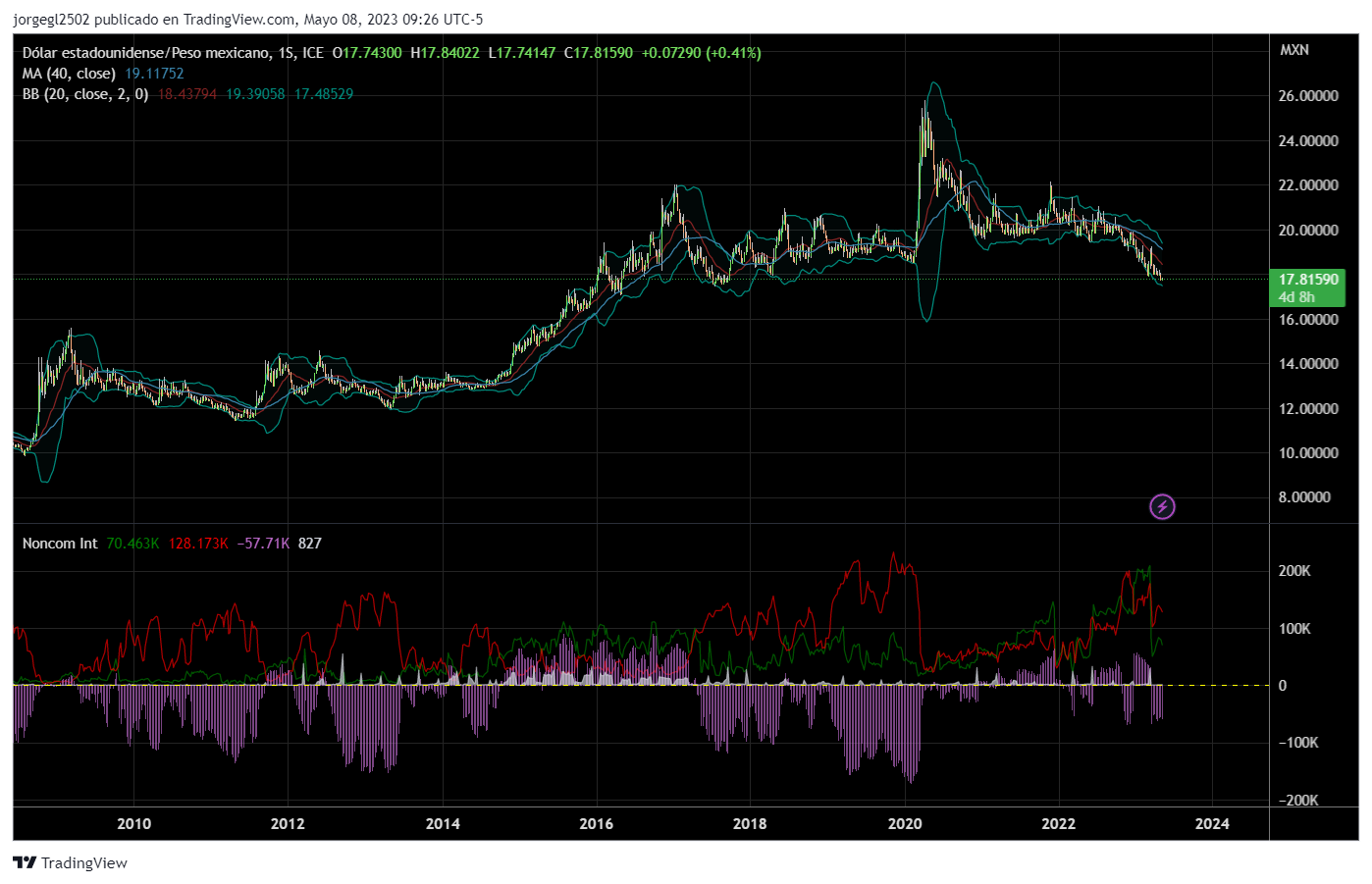

En CME el MXN mantiene posición larga. Al cierre de la semana del martes 2 de mayo, la posición neta abierta fue de 57,710 contratos largos, esto es equivalente a una posición corta USDMXN de 1,617 millones. La posición no es muy grande pero suficiente para detonar un «Short Squeeze» en caso de ver detonaciones de riesgo. De seguir con volatilidad en baja, esta posición puede ir en incremento para buscar tasa implícita a través de FWD. Una posición donde ya empieza a ser de cuidado es arriba de 4,000 mdd. La posición máxima alcanzada en el tiempo es del orden de los 6,000 mdd.

DXY en 101.27 unidades

WTI en 73.07 dpb

TSY 2Y en 3.968%

TSY 5Y en 3.464%

TSY 10Y en 3.497%

VIX en 17.63 unidades, en zona de calma.