Los mercados se mueven al lado de la aversión al riesgo desde que el miedo de un»Default» de la deuda de la inmobiliaria China «Evergrande» mueve a los participantes a buscar refugio. Esto también puede estar impactando el comportamiento de los commodities y con eso el DXY recibe un poco más de presión de alza. «Evergrande» tiene una deuda de 300 mmdd, jueves y viernes tiene pago de intereses por un aproximado de 100 mdd y entre hoy y mañana tienen compromisos con la banca pero se desconoce el monto, la empresa ha declarado que ha bajado su liquidez y que pudiera no poder hacer frente a estos compromisos al igual que pago a proveedores. Esto puede desencadenar un efecto contagio desde que muchos bancos y fondos mantienen posiciones en Bonos de «Evergrande».

Es importante también mencionar que los índices accionarios de EE.UU. venían ya con una caminata de baja mostrando bajas pequeñas de forma consecutiva, la expectativa de un menor crecimiento y con un «Tapering» por llevarse a cabo pudiera estar afectando este comportamiento también. El 22 de septiembre tenemos anuncio de la reunión de dos días del FOMC del FED.

En el mercado FOREX el DXY se mueve de alza afectando a todos los pares emergentes, incluso los que venían jugando en la parte baja del rango sin seguir tanto al DXY como es el USDMXN, USDBRL y USDZAR.

El DXY cerró el viernes por arriba de máximos previos y pegado a la banda superior de Bollinger. El precio ha llegado a la zona de resistencia de 93.20 y 93.40 unidades. El Estocástico entra en niveles de sobrecompra. El Momentum marca movimiento de alza pero importante es que el MACD hace cruce de movimiento de alza estando en la zona neutral. Esto nos hace vigilar el comportamiento del precio en la zona de 93.7290 donde tenemos el máximo y zona de resistencia del cuadro de consolidación, un rompimiento de esa zona nos metería al sesgo alcista y continuación de la estructura de alza de mediano plazo dejando de leer el estocástico. Solo para estar alerta en el posible cambio de juego de rango a tendencia, claro que esto sería con un catalizador que apoye la idea de formar tendencia y cambiar de valor esperado al DXY.

En el par USMMXN vemos en la gráfica diaria que el viernes el precio logró salir del cuadro de consolidación de 19.82-19.98 que venía jugando, ya con ese cierre podíamos empezar a cambiar las probabilidades a movimientos de alza, pasando el MA20 días al alza nos metemos al juego en la mitad superior de las Bandas de Bollinger. Tenemos resistencias en 20.17, 20.20/24. El estocástico sale de alza con espacio antes de llegar a zona de sobrecompra. El Momentum ya nos marca movimiento de alza, y el MACD hace cruce de movimiento de alza pero estando por debajo de la línea de 0 y pegado a la zona neutral, es decir, seguimos en movimiento de rango de momento.

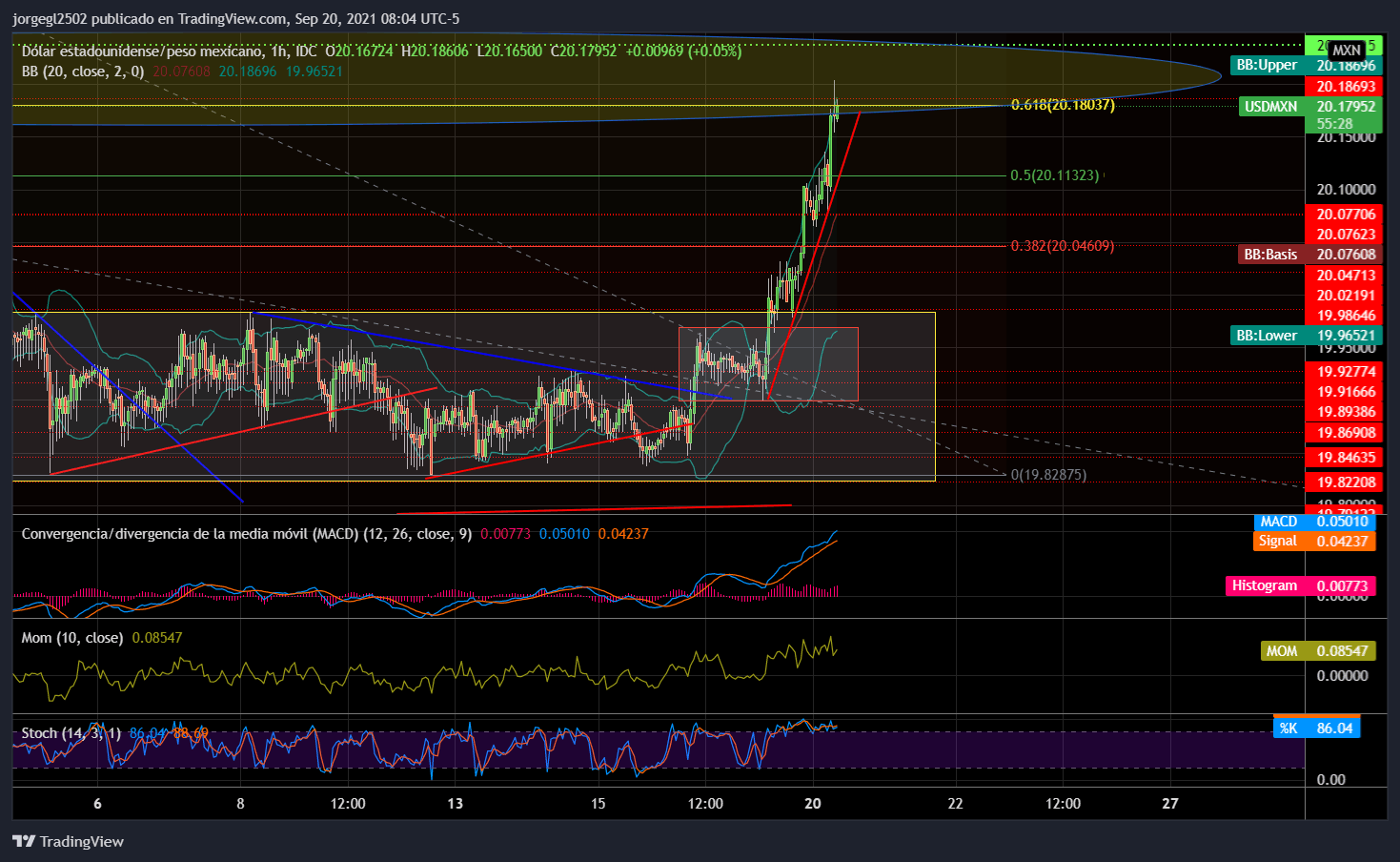

En gráfica de 240 minutos vemos muy claro el rompimiento de alza de la zona de consolidación de 19.82-98 con un cruce de MACD al lado positivo marcado ese sesgo alcista. El precio ha caminado hasta la resistencia de 20.17/20.20 donde tenemos el 61.8% de retroceso de Fibonacci del impulso de baja desde 20.39 a 19.82. En esa zona tenemos congestión de precios con varios mínimos en semanas anteriores.

En gráfica de 60 minutos vimos el viernes el comportamiento dentro del cuadro rojo con límites en 19.89/19.9690, donde salimos de alza pasando la zona de resistencia de 19.98 del cuadro de consolidación mayor que veníamos jugando. Con eso abrimos la puerta a un impulso alcista mayor que ha caminado hasta la zona de 20.20 donde tenemos el 61.8% de retroceso de Fibonacci que mencionamos en la gráfica de 240 minutos. Desde que vemos el MACD en niveles de sobrecompra, trazamos una línea de tendencia de alza en color rojo que nos ayudará a ver cuando el precio iniciará un retroceso de baja de este sesgo de 19.90 a 20.20 o hasta donde pare el alza. Ya teniendo señal de MACD con cruce de movimiento de baja y cambio en la dirección del precio con perforación de la línea de tendencia, trazaremos retrocesos de Fibonacci para ver las proporciones de baja, aunque con el puro precio podemos ver que los soportes estarán en 20.10/06, 20.03/19.98. No hay que hacer supuestos, y hay que jugar a lo que los cuadros de tiempo mayores nos indican (juego de alza dentro de rango en cuadro diario), el cuadro de tiempo menor nos ayuda a poder tener mejor entrada o actuar con flujos de corto plazo.

La posición del MXN en CME se ajustó a un menor corto en la semana que cerró en martes 14 de septiembre. El registro es de un neto abierto de 15,852 contratos cortos MXN. Esto hace una posición equivalente larga USDMXN de 396.3 millones. El cambio con respecto a una semana previa es de una reducción del corto en 1,665 contratos. Veremos el comportamiento de los participantes en el siguiente dato de CFTC ya con este escenario de riesgo de «Evergrande». El FED no estará dentro de ese dato. Los cortes son cada martes.

DXY en 93.25 unidades

WTI en 70.93 dpb

TSY 5Y en 0.83%

TSY 10Y en 1.32%

VIX en 25.92 unidades, ya por arriba de la zona del miedo de 24 unidades.