Aumenta el optimismo a medida que el "miedo a perderse algo" (Fear Of Missing Out, o FOMO) se ha ido disparando estas últimas semanas. Resulta curioso escribir esto, dado que hace aproximadamente un año escribíamos exactamente lo contrario.

"La confianza de los inversores se ha vuelto tan pesimista que es optimista". - 10 de mayo de 2022

Como señalé entonces, una de las cosas más difíciles de hacer es ir "en contra" de la tendencia predominante en materia de inversión. Es lo que se conoce como inversión a contracorriente. Uno de los inversores a contracorriente más famosos es Howard Marks, que en una ocasión afirmó:

"Resistir —y por tanto lograr el éxito como inversor a contracorriente— no es fácil. Hay factores que se combinan para dificultarlo, como las tendencias naturales del rebaño y el dolor que supone no estar a la altura, sobre todo cuando el impulso hace que las acciones procíclicas parezcan correctas durante un tiempo".

Dada la naturaleza incierta del futuro, y por tanto la dificultad de estar seguro de que nuestra posición es la correcta— especialmente cuando el precio se mueve en nuestra contra—, es un reto ser un solitario inversor a contracorriente".

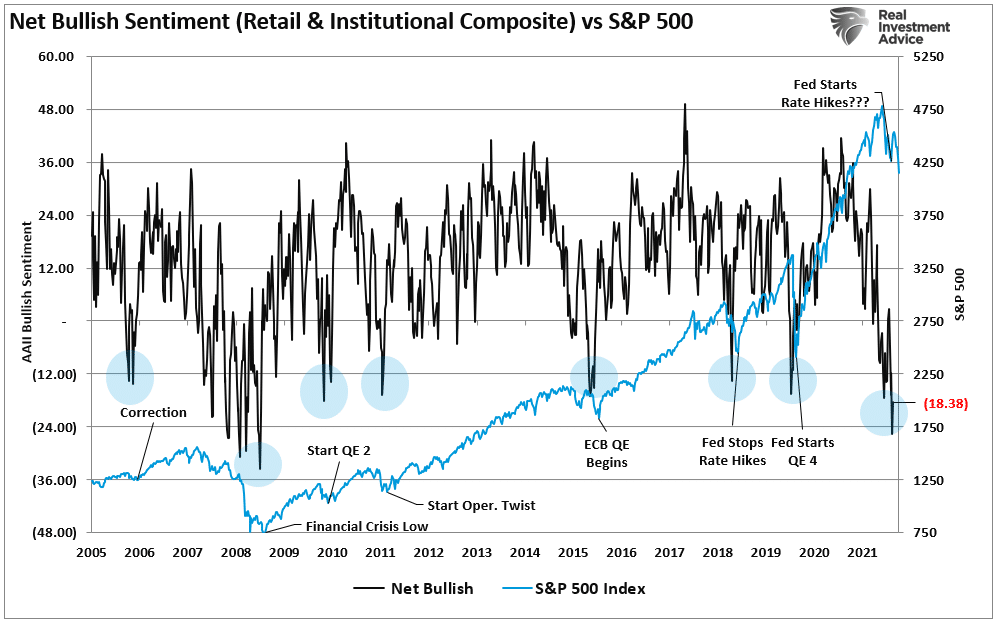

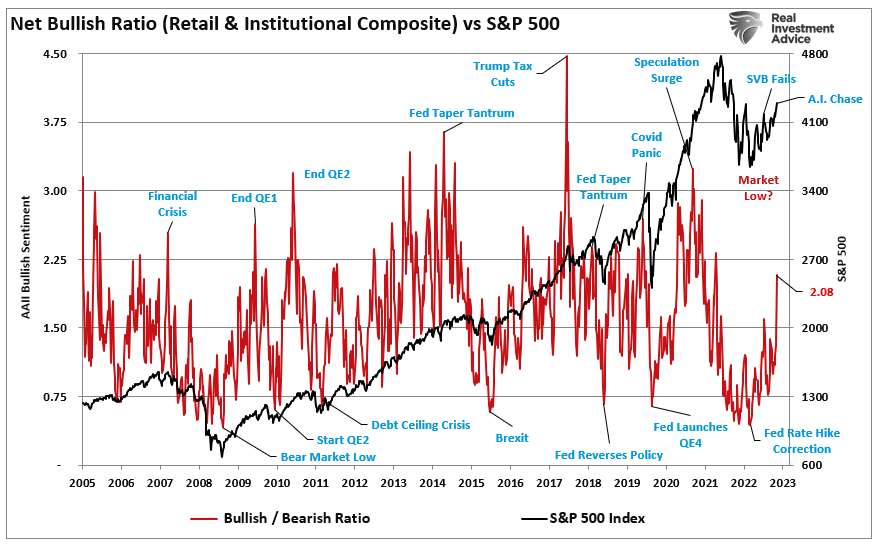

El siguiente gráfico de este análisis muestra el índice compuesto de confianza. Ese índice combina la confianza de inversores minoristas e institucionales y, en ese momento, alcanzó extremos bajistas, que suelen marcar los mínimos del mercado a corto y medio plazo.

Por supuesto, mayo no marcó el fondo absoluto, pero sí el inicio de un fuerte repunte hasta agosto, cuando los alcistas recuperaron temporalmente el control de la narrativa.

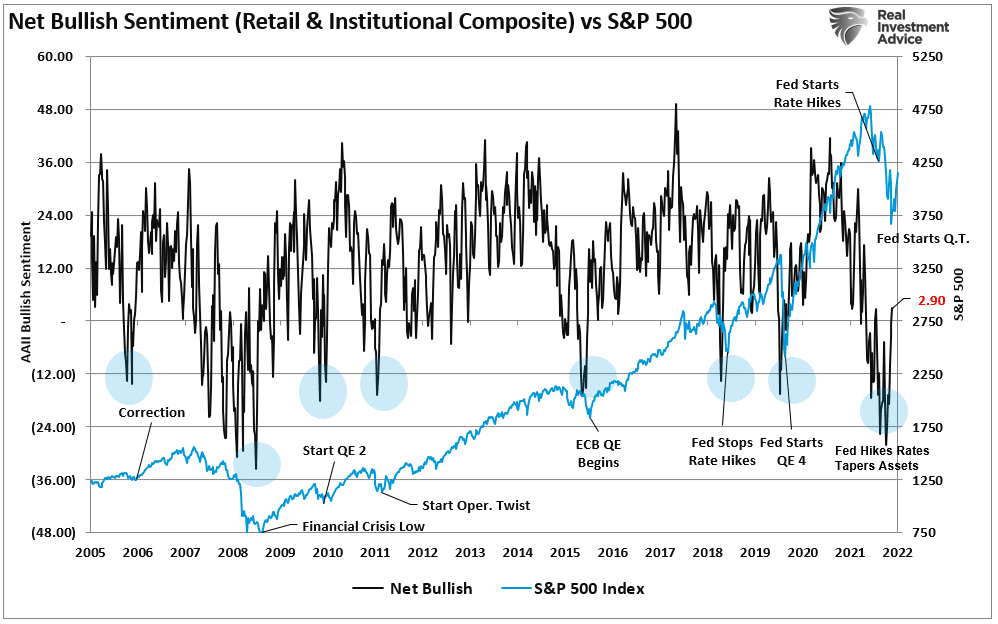

"Tras las recientes subidas de tipos de la Reserva Federal y unos datos económicos "mejores de lo esperado", el mercado se ha disparado esta semana. El repunte no es sorprendente, en vista de la escasa confianza y posicionamiento extremadamente negativo de los mercados en junio. Como señalamos entonces, ese pesimismo extremo es un indicador "a contracorriente" y proporciona el combustible para una subida del mercado. Así fue, como vimos en marzo de este año".

Los anteriores niveles de pesimismo extremo constituyeron la base perfecta para un fuerte repunte alcista del mercado. Ese rally cogió a muchos por sorpresa, y la confianza alcista empezó a aparecer.

Por supuesto, se acabó a la semana siguiente, cuando la Reserva Federal dinamitó la "esperanza" de los alcistas con su discurso en la cumbre de Jackson Hole. En octubre, el optimismo volvió a caer a mínimos mientras el mercado registraba nuevos mínimos de un año.

Sin embargo, se mantuvo la esperanza en que la Fed "pivotara", y la confianza extremadamente negativa dio lugar a un repunte desde los mínimos de octubre. A finales de enero de 2023, observamos que seguía faltando optimismo a pesar de la subida, lo que alimentaría un nuevo repunte.

"Nuestro indicador de confianza de los inversores profesionales y minoristas, aunque ha mejorado desde los mínimos de octubre, sigue deprimido". - Todo el mundo sigue siendo bajista.

En aquel momento, la conclusión era sencilla: si todo el mundo sigue siendo bajista, eso sugiere la posibilidad de que el mercado haga algo que nadie se espere.

El mercado hizo algo que nadie se esperaba

Desde finales de enero, a pesar de la subida de tipos de la Fed, la crisis de solvencia de los bancos y el debilitamiento de los datos económicos, el mercado ha seguido "escalando un muro de preocupación". De hecho, no sólo escaló un muro de preocupación, sino que los inversores se aferraron a un tema de inversión totalmente nuevo: la "inteligencia artificial".

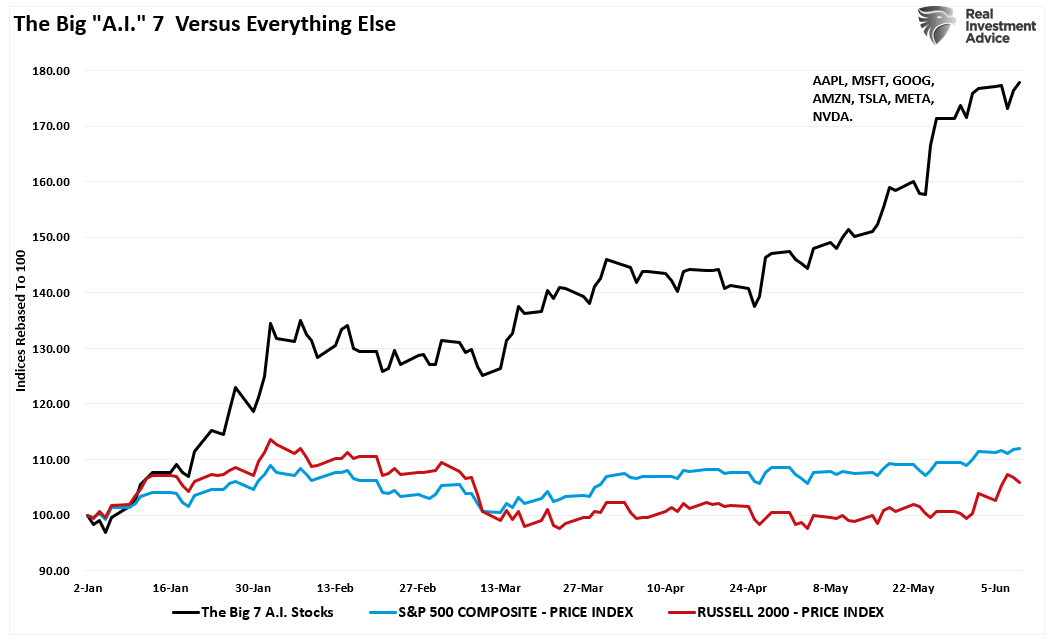

Como ya decíamos a principios de este mes, si no fuera por las siete acciones principales por capitalización de mercado del S&P 500, el mercado sólo habría subido un mísero 3% en el conjunto del año, no un 12%.

Por supuesto, dado que la mayoría de los inversores se fijan en el índice principal, la presión sobre los inversores profesionales para generar rendimientos fuerza la entrada de dinero en el mercado.

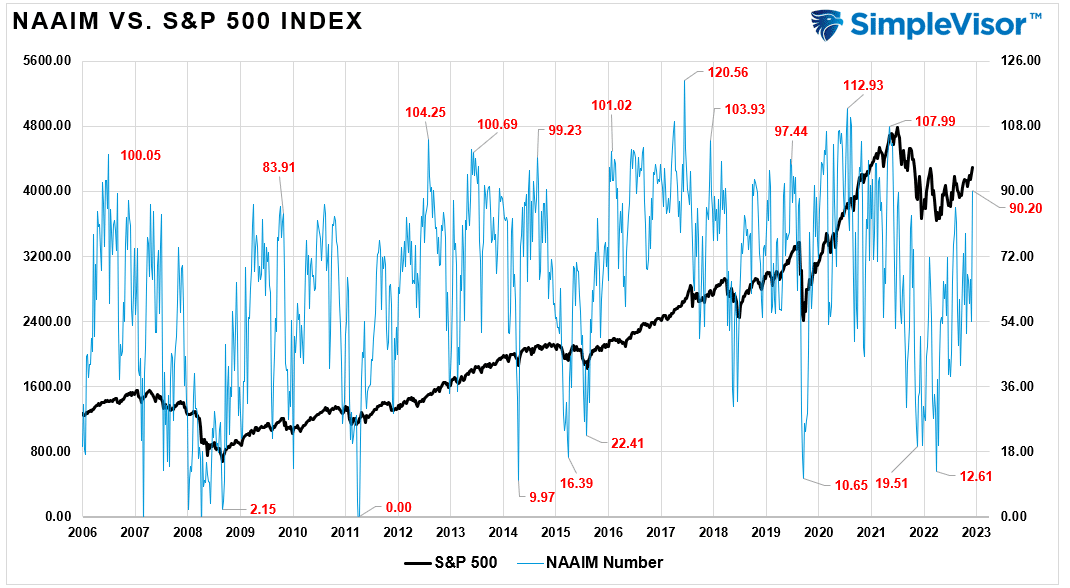

Esto se comprueba en el último cambio en la confianza de los profesionales, según informa la Asociación Nacional de Gestores Activos de Inversión.

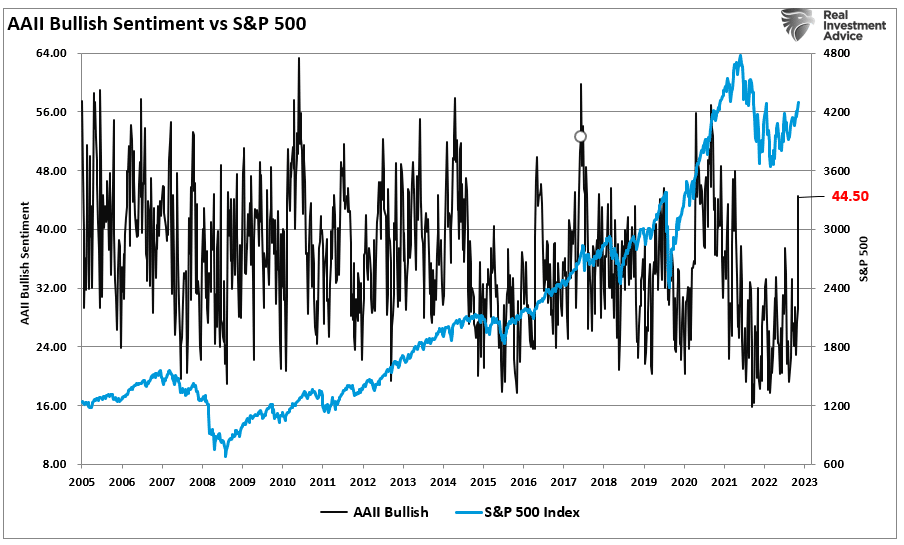

Por supuesto, como los inversores minoristas tienden a ser los más emocionales del mercado, no es de extrañar que los titulares de los medios de comunicación les hayan hecho volver corriendo al casino.

Vuelve la exuberancia

"La actual persecución de acciones relacionadas con la "inteligencia artificial" ha captado sin duda la atención de todo el mundo. Los inversores minoristas vuelven a tirarse de cabeza a los mercados por primera vez desde el año pasado”.

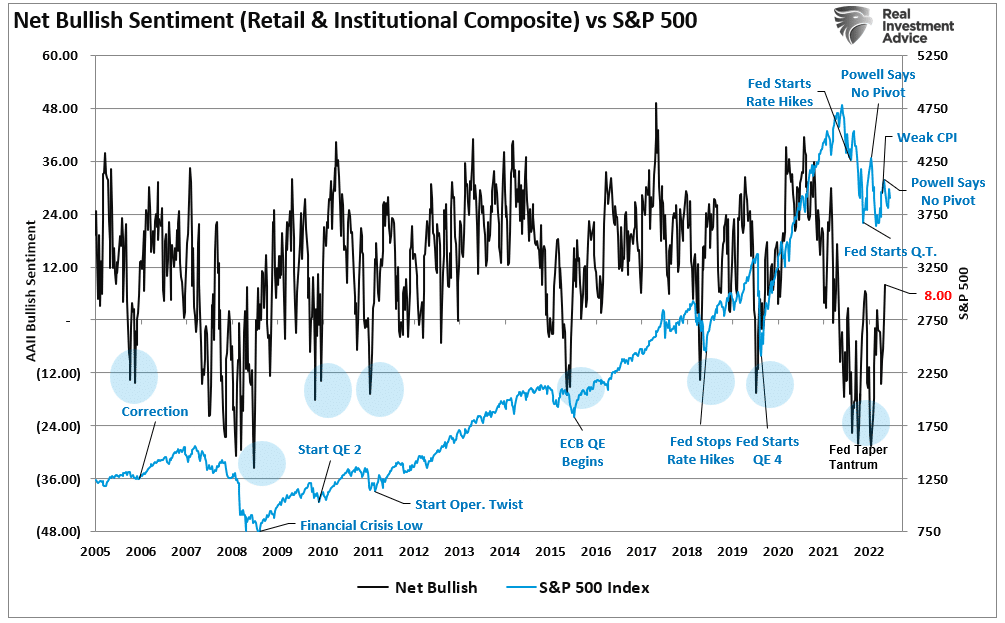

El cambio de la postura bajista a la alcista ha sido constante desde principios de marzo. Sin embargo, recientemente se ha producido una aparente capitulación, ya que los inversores bajistas se han vuelto alcistas.

A medida que el mercado ha ido subiendo, el "Ratio Alcista Neto" (inversores alcistas menos bajistas) de los inversores minoristas y profesionales se ha vuelto marcadamente alcista estas últimas semanas.

Aunque no alcanza los niveles que suelen asociarse a los máximos del mercado, este brusco giro al alza sugiere una capitulación de los bajistas.

Al mismo tiempo, muchas empresas de Wall Street también han capitulado y han elevado considerablemente sus objetivos de precios para finales de año. A saber:

- "BofA eleva su objetivo de cierre de año 2023 para el S&P 500 de 4.000 a 4.300, basándose en cinco indicadores que arrojan un rango de 3.900 (Valor Razonable) a 4.600 (Confianza)". - Savita Subramanian.

- "Ante el inminente final del ciclo de subidas de la Reserva Federal y teniendo en cuenta que el tema de la IA probablemente traiga más cola, volvemos a elevar la calificación de las acciones de Estados Unidos de Infraponderadas a Neutral, y las del sector tecnológico a Sobreponderadas". - Citi.

- "Elevamos el objetivo de Goldman para el S&P 500 de 4.000 a 4.500, lo que supone una subida del 5% frente al nivel actual de 4.299". - David Kostin.

No es de extrañar que, a medida que se sucedía este rally, estar fuera del mercado o mantener la calificación de Infraponderadas de las acciones supusiera un gran reto para tener contentos a los clientes. El giro en la confianza fue resultado del "dolor" que sintieron los inversores que se mantenían al margen. Sin embargo, aunque ese giro en la confianza aún no ha alcanzado niveles más extremos, suele ser la señal del final de un rally más que del principio de uno.

Como dice la regla número 9 de Bob Farrell:

"Cuando todos los expertos y pronósticos coinciden - algo más va a suceder"

Usted elige

Como ya se ha señalado, continua la vuelta a la exuberancia a medida que los temores a una "recesión " y a un "mercado bajista " se desvanecen de la memoria de los inversores. No es de extrañar, ya que los seres humanos estamos psicológicamente preparados para olvidar rápidamente los episodios dolorosos.

Si no fuera así, la raza humana dejaría de existir, ya que todos nos quedaríamos acurrucados en nuestras cuevas, reacios a aventurarnos a salir y enfrentarnos a la posibilidad de sufrir lesiones o morir para conseguir alimentos.

Volviendo a nuestro indicador compuesto de tendencia alcista neta, que sugería una tendencia bajista extrema el pasado mes de octubre, ahora vemos que la tendencia alcista vuelve rápidamente al mercado.

Como inversor s contracorriente, los excesos se construyen cuando todo el mundo está en el mismo bando. Antes, todo el mundo era tan pesimista que el ascenso de los alcistas era inevitable.

Como dijo una vez Sam Stovall, estratega de inversiones de Standard & Poor's:

"Si todo el mundo es optimista, ¿quién va a comprar? Si todo el mundo es pesimista, ¿quién va a vender?"

Independientemente de sus opiniones personales, el mercado alcista que comenzó en octubre sigue intacto. Por lo tanto, debemos continuar siguiendo las reglas de inversión practicadas por los mayores inversores de la historia.

- Corte las alas a los perdedores y deje volar a los ganadores.

- Invertir sin objetivos finales específicos es un gran error.

- Los sesgos emocionales y cognitivos no forman parte del proceso.

- Siga la tendencia.

- No convierta un beneficio en una pérdida.

- Las probabilidades de éxito aumentan considerablemente cuando el análisis técnico respalda el análisis fundamental.

- Evite iniciar posiciones perdedoras.

- En mercados alcistas, debe posicionarse “en largo". En mercados bajistas, manténgase "neutral" o posiciónese en "corto".

- Invierta primero teniendo en cuenta el riesgo, no la rentabilidad.

- El objetivo de la gestión de carteras es una tasa de éxito del 70%.

Hay muchas razones para estar muy preocupados por el mercado en los próximos meses. Sin embargo, los mercados a menudo desafían a la lógica a corto plazo, a pesar de la aparente evidencia de lo contrario.

Como inversores, podemos optar por "escondernos en nuestras cuevas", temerosos de la próxima caída. O podemos aprovechar el mercado que tenemos siguiendo unas reglas que refuercen nuestra probabilidad de supervivencia.

Usted elige.