-

Las últimas orientaciones de Walmart indican que la situación puede estar mejorando para la empresa

-

El mayor minorista del mundo está trabajando con éxito para reducir una enorme pila de inventarios que ha estado perjudicando sus márgenes

-

La compañía también reiteró su perspectiva de un aumento del 3% en las ventas comparables en sus tiendas de Estados Unidos durante el segundo semestre

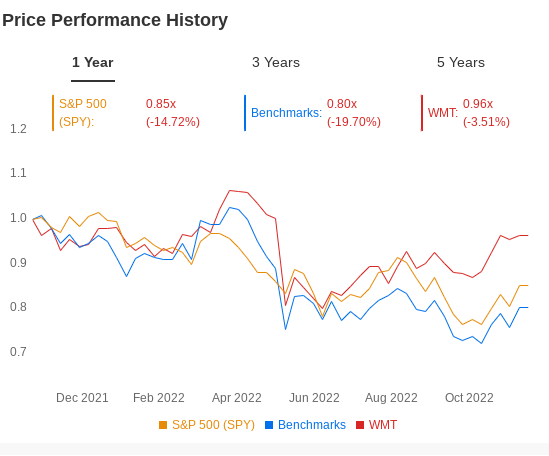

Parece que lo peor ha pasado para Walmart (NYSE:WMT). Durante el último trimestre, el mayor minorista del mundo superó al índice de referencia por un margen considerable, superando su anterior periodo de atonía.

Las acciones de WMT cotizaban el lunes a 140.60 dólares, con una subida de más del 6% en los últimos tres meses. El S&P 500 ha caído alrededor de un 7% durante el mismo periodo.

Fuente: InvestingPro

Este impulso se pondrá a prueba cuando el gigante con sede en Bentonville, Arkansas, presente mañana sus últimos resultados trimestrales. La mejor noticia que esperan los inversionistas es que el minorista está en camino de reducir sus niveles de inventario mientras navega por los cambiantes hábitos de compra de los consumidores, las presiones de costos y los obstáculos de la cadena de suministro.

Después de dos advertencias de beneficios en el pasado verano, los últimos resultados de Walmart probablemente ofrezcan cierto alivio de que las cosas no han empeorado. El repentino cambio en el comportamiento de los consumidores estadounidenses en el entorno posterior a la pandemia hizo que los inventarios se dispararan en muchos grandes minoristas. En medio de las crecientes dificultades macroeconómicas y de una inflación que se sitúa en el nivel más alto de las últimas cuatro décadas, los consumidores despreciaron los artículos de gran valor como los productos electrónicos y los muebles de jardín.

WMT y otras grandes superficies no estaban preparadas para afrontar este cambio repentino. Como resultado, los inventarios de WMT se dispararon hasta los 61,000 millones de dólares en el trimestre que terminó el 30 de abril, frente a los 46,000 millones del mismo periodo del año anterior.

Debido a esta acumulación, Walmart se vio obligado a ofrecer descuentos en sus productos durante todo el verano, presionando aún más los márgenes.

Alivio de la presión sobre los inventarios

Pero las últimas orientaciones de la empresa muestran que las cosas están mejorando. En agosto, Walmart comunicó a los inversionistas que había avanzado en la reducción del exceso de productos en secciones de acumulación como la de ropa, por ejemplo. Además, la empresa canceló miles de millones de dólares en pedidos. El inventario durante el segundo trimestre aumentó un 25% con respecto al año anterior, hasta los 59,900 millones de dólares. Se trata de un ritmo de crecimiento más lento que el 32% del primer trimestre.

Si el minorista puede reducir este problema considerablemente, aliviará la presión sobre las reducciones de precios, ofreciendo una clara señal de que los beneficios mejorarán a partir de ahora.

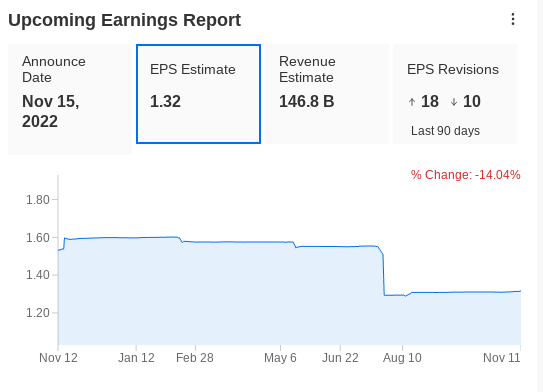

Los datos de InvestingPro también sugieren que los analistas de Wall Street no ven una gran sorpresa negativa cuando la empresa presente sus informes mañana. El gráfico siguiente muestra que, durante los últimos 90 días, ha habido más revisiones al alza de los beneficios que rebajas.

Fuente: InvestingPro

Según Walmart, el beneficio por acción en este año fiscal no caerá más del 11%, frente a la advertencia de julio de una caída de hasta el 13%. La compañía reiteró sus perspectivas de un aumento del 3% en las ventas comparables en sus tiendas de Estados Unidos durante el segundo semestre, excluyendo el combustible. La métrica aumentará alrededor del 4% para el año en su conjunto.

A pesar de cierta fortaleza en los últimos tres meses, las acciones de Walmart podrían seguir bajo presión si persisten las presiones inflacionistas y la economía estadounidense entra en recesión. Sin embargo, los inversionistas a largo plazo deberían tomar esta debilidad como una oportunidad de compra, dado el enorme foso del gigante minorista y su capacidad para recuperarse rápidamente de la debilidad económica.

La presión de los costos en la economía también proporciona a Walmart una ventaja competitiva para atraer a clientes más conscientes de los costos. Según su director ejecutivo, Doug McMillon, Walmart se encuentra en una sólida posición para ganar más consumidores, ayudado por su enfoque omnicanal, que ha impulsado la penetración digital a niveles récord.

Durante los periodos de dificultades, las acciones de Walmart han superado históricamente el rendimiento del S&P 500 por un margen considerable. Por ejemplo, durante el desplome del mercado en 2020, las acciones siguieron en territorio positivo mientras el mercado general sufría. Y durante las recesiones de 2002 y 2008, Walmart produjo rendimientos positivos mientras el S&P 500 se desplomaba.

Conclusión

Las ganancias de WMT de mañana pueden mostrar que el minorista está navegando con éxito en un entorno económico difícil y que lo peor de la desaceleración ha quedado atrás. Si eso ocurre, podría impulsar aún más las ganancias de sus acciones.

Información: En el momento de redactar este artículo, el autor está largo en acciones de WMT. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.