Investing.com - A medida que nos acercamos a la segunda mitad de 2024, los inversionistas observan de cerca los movimientos de las divisas en busca de indicadores sobre cómo podría configurarse el mercado de divisas en los próximos meses.

En este contexto, JPMorgan (NYSE:JPM) publicó su pronóstico para el dólar estadounidense. El análisis del banco profundiza en las diversas fuerzas económicas y desarrollos geopolíticos que se espera influyan en la trayectoria del dólar.

Pronóstico del dólar de JPMorgan

La visión a mediano plazo del banco sobre el dólar estadounidense sigue siendo optimista, basada en altos rendimientos, su colchón de crecimiento y otros factores de apoyo.

Sin embargo, el banco señala que "las preocupaciones tácticas provienen de señales incipientes de una desvaneciente excepcionalidad del crecimiento en EE. UU. y posiciones largas de inversores saturadas".

“Las divergencias en la inflación serán clave, ya que los bancos centrales están enfocados en la inflación más que en el crecimiento”, escribió JPMorgan. “Las implicaciones de datos de inflación débiles o firmes en EE. UU. son obvias para la dirección de la política de la Fed, pero más matizadas para el USD”. El banco indica que el DXY ha sido más sensible a los desvíos en la inflación.

Te recomendamos leer: Peso mexicano cae, precio del dólar sube; elecciones 2024 y tasas: Tipo de cambio

Factores que afectan las tasas del Dólar

Los analistas de JPMorgan destacaron la ventaja de carry del dólar a pesar de ser una moneda defensiva y su persistente excepcionalidad estadounidense como dos factores que impulsan su optimismo en el dólar estadounidense.

No obstante, mientras que el primer pilar de la fortaleza del USD (ventaja de carry) sigue intacto, el segundo (excepcionalidad persistente de EE. UU.) “parece estar en las primeras etapas de perder su brillo”, escribieron.

El banco señala que es cauteloso con estos riesgos tácticos y ha estado recomendando reducir tácticamente la exposición larga en USD en la última semana, aunque todavía mantiene exposición larga al USD a través de opciones.

Por otro lado, enfocándose en la situación actual de la economía estadounidense, Chris Turner, Jefe Global de Mercados y Jefe Regional de Investigación para el Reino Unido y CEE de ING (AS:INGA), dijo a Investing.com que la participación del dólar en las reservas de divisas ha disminuido en los últimos 20 años, pero ha sido estable en los últimos años, mientras que en el sector privado, “la participación del dólar en los depósitos globales y en los pasivos globales ha sido notablemente estable en el área del 60-70% en las últimas décadas”.

Aun así, afirma que las autoridades estadounidenses no pueden ser complacientes. “También notamos que, aunque el déficit de cuenta corriente de EE. UU. es muy manejable en un 3% del PIB, se financia en gran medida mediante flujos de cartera hacia valores de deuda a largo plazo”, dijo Turner.

Él siente que el riesgo a mediano plazo para los bonos del Tesoro y el dólar es que, sin consolidación fiscal, “los inversores requerirán rendimientos más altos en EE. UU. y un dólar más barato para encontrar atractivos los bonos del Tesoro”.

Además, se considera que las elecciones estadounidenses tendrán una gran influencia en la valoración del dólar en los próximos cuatro a cinco años.

“Una administración demócrata continua probablemente sea ligeramente negativa para el dólar”, dice Turner. “Un barrido limpio republicano sería muy positivo para el dólar con una política fiscal laxa y monetaria estricta. Un riesgo inesperado para el dólar es una presidencia de Trump sin el Congreso, donde podría buscar un dólar más débil para estimular, esa es una política defendida por Robert Lighthizer, un miembro del equipo comercial de Trump”.

Pronóstico del USD a JPY

En cuanto al USD/JPY, JPMorgan dice que sigue anclado por la trayectoria de la tasa de política de la Fed con riesgos al alza debido a que Japón está rezagado.

“Nuestro pronóstico de USD/JPY para fin de año 2024 se mantiene en 153 ya que prevemos que el USD/JPY continuará anclado por la trayectoria de la tasa de política de la Fed”, escribe el banco, explicando que su pronóstico se basa en dos recortes de tasas de la Fed este año. Sin embargo, consideran que si la economía de EE. UU. se mantiene resistente y no se pronostican recortes de la Fed, el USD/JPY puede estabilizarse en 160.

“Por otro lado, somos conscientes de los riesgos al alza desde el lado de Japón, ya que es poco probable que las presiones de venta domésticas y especulativas de JPY disminuyan mientras el BoJ permanezca rezagado, lo que sugiere que la tasa de interés real de Japón probablemente se mantendrá en territorio negativo en los próximos años”, dice JPMorgan.

Pronóstico del USD a GBP

Para la GBP, JPMorgan dice que el crecimiento en el Reino Unido está mejorando, pero la estacionalidad del GBP, las valoraciones y el posicionamiento sugieren posiciones cortas tácticas. El banco también explica que la libra esterlina es una moneda cíclica de alta beta, por lo que la recuperación manufacturera es importante.

“Las presiones estacionales de mayo [presionan] el GBP/USD”, argumentan. “El posicionamiento del GBP ha pasado de máximos largos a moderadamente corto, pero esto es menos extremo que otros pares del G10”.

Como resultado, una de las recomendaciones comerciales del banco en su cartera macro es vender la GBP contra el dólar estadounidense.

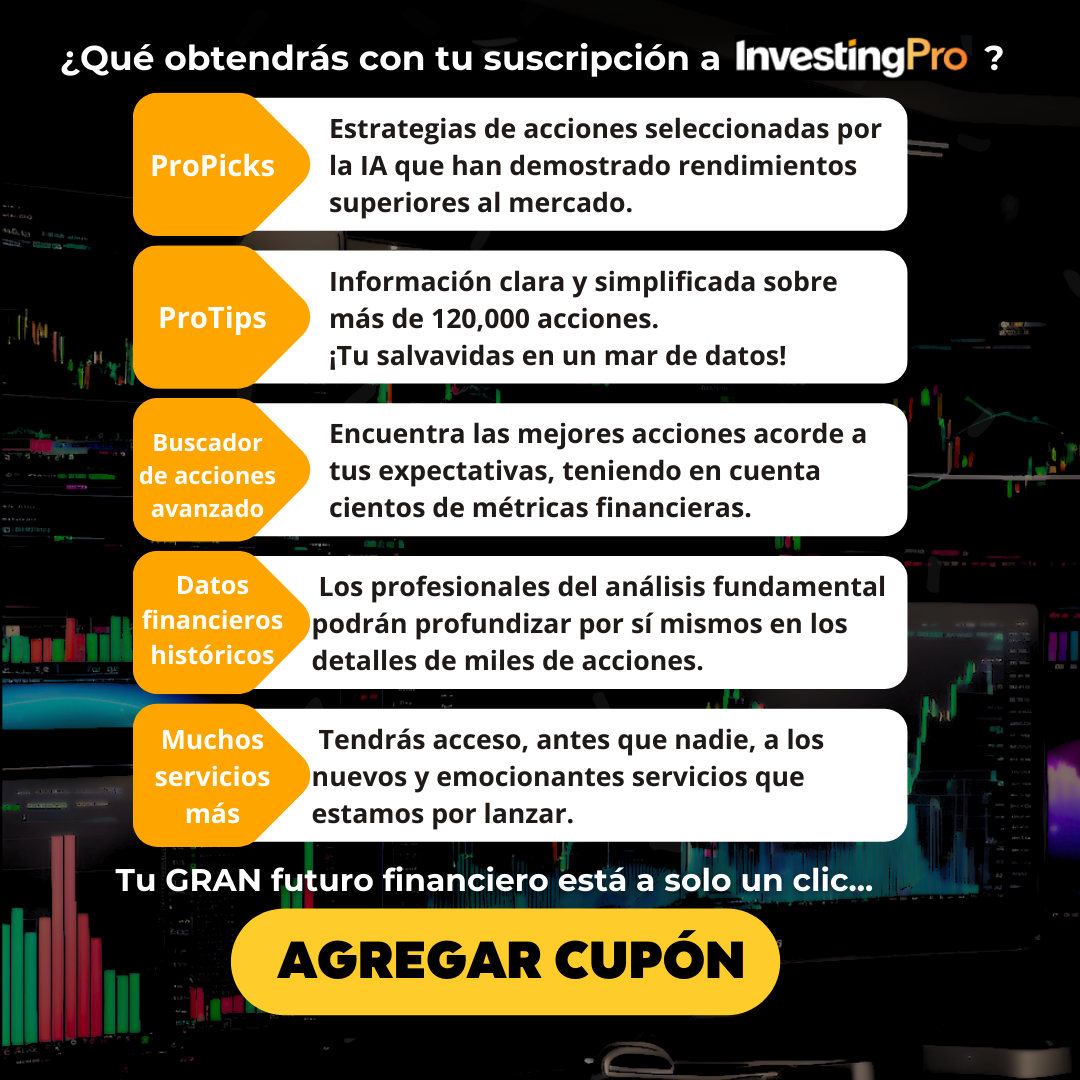

¡FELICIDADES! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código TURBOPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡ÚLTIMOS 5 CUPONES! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta: