(Actualiza con comunicado de S&P y detalles)

Por Gabriel Burin y Eliana Raszewski

BUENOS AIRES, 29 ago (Reuters) - La agencia Standard & Poor's (S&P) dijo el jueves que la decisión de Argentina de extender "unilateralmente" los vencimientos de su deuda constituye un incumplimiento de pagos y advirtió que la calificación crediticia del país, que atraviesa una severa crisis, ahora está en "default selectivo".

Como consecuencia de la crisis de confianza por la tensión política que produjo la derrota electoral del oficialismo en las primarias, el Gobierno del presidente Mauricio Macri dijo el miércoles que buscaría prolongar los plazos de las obligaciones para aliviar la presión sobre la moneda local y las reservas del banco central. decisión, que prevé extender los vencimientos de deuda privada y con el Fondo Monetario Internacional (FMI) por unos 100.000 millones de dólares, requerirá acuerdos con el organismo multilateral, el Congreso y los bancos.

El jueves, la incertidumbre financiera continuó en Argentina. El índice de riesgo país del banco de inversión J.P. Morgan 11EMJ escalaba 204 puntos básicos a 2.276 unidades a las 17:05 hora local (2005 GMT), reflejando la mayor preocupación de los inversores, en otra sesión complicada para los activos domésticos.

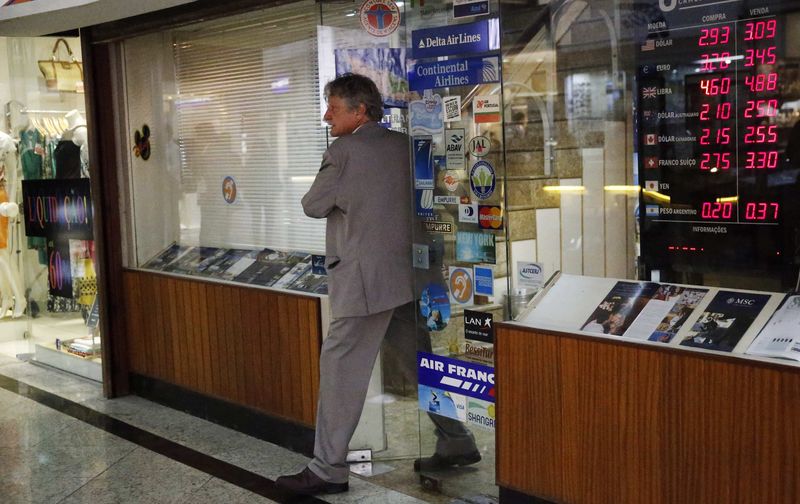

En el mercado cambiario, en cambio, el peso ARS=RASL cerró con un alza de 0,35% tras un desplome inicial y cotizó a 57,86/57,90 unidades frente al dólar. La Bolsa de Buenos Aires cayó un 5,7%.

El ministro de Hacienda, Hernán Lacunza, destacó que el plan apunta solo a prolongar los plazos y no implica ninguna pérdida para los inversores. Pero la iniciativa está rodeada de interrogantes, ante la experiencia de otras tortuosas renegociaciones de deuda argentina en el pasado reciente.

"Seguimos siendo cautelosos", dijo el banco Citi en un informe. "Si bien creemos que se han abordado las necesidades de financiamiento a corto plazo, la incertidumbre política sigue siendo alta".

Los activos argentinos se derrumbaron después de que Macri, un liberal con buena imagen en los mercados, sufrió el 11 de agosto una derrota aplastante en las elecciones primarias ante el peronista de centroizquierda Alberto Fernández, de quién los inversores recelan por el temor a que reinstaure políticas intervencionistas.

Las primarias son consideradas como una prueba crucial para la continuidad de las reformas de Macri antes de las elecciones de octubre, en las que buscará la reelección. Fernández ha prometido que sacará al país de los duros problemas económicos que atraviesa, con una inflación elevada y recesión.

SUSPENSO EN EL CONGRESO

La iniciativa del Gobierno ejerció más presión de venta en las primeras operaciones europeas sobre los bonos en dólares de Argentina emitidos bajo la ley extranjera.

Según IHS Markit, el costo de asegurar la exposición a la deuda del país sudamericano se disparó a 4.247 puntos básicos en el mercado de swaps de incumplimiento crediticio (CDS) a cinco años.

Los operadores financieros estaban ansiosos por conocer los próximos pasos del "reperfilamiento" de la deuda argentina. En su anuncio del miércoles, el ministro Lacunza dijo que se enviaría al Congreso un proyecto de ley para promover el canje voluntario de deuda bajo jurisdicción local.

El diputado Eduardo Amadeo, del bloque del oficialismo, que estuvo en una reunión en el Ministerio de Hacienda para conocer mejor el proyecto, dijo a Reuters que el Congreso sería el encargado de decidir la extensión de los plazos de los bonos bajo legislación local.

Pero el candidato opositor Fernández señaló que no está claro aún si el peronismo apoyará el proyecto en el Congreso, donde el oficialismo no cuenta con mayoría propia. "No tengo idea (sobre si el peronismo respaldará la iniciativa) porque no sé qué es lo que van a mandar" al Congreso, dijo Fernández a periodistas.

La Comisión Nacional de Valores informó que la prolongación de la deuda a corto plazo se aplicaría a inversores institucionales y no a individuos, buscando aliviar el nerviosismo de las personas que apostaron a esos instrumentos.

Sin embargo, el jueves algunas sedes bancarias en Buenos Aires se vieron colmadas por clientes inquietos por sus ahorros. Una fuente de un importante banco dijo a Reuters que desde hace días se incrementó la afluencia a sus sucursales.

A pesar de que el banco central vendió 1.623 millones de dólares al mercado cambiario desde las primarias del 11 de agosto para contener la demanda de la divisa, el peso se ha depreciado 21,71% en ese período.

EXPECTATIVA POR EL FMI

En la noche del miércoles, el FMI dijo que estaba en proceso de analizar las medidas anunciadas y evaluar su impacto. nuevo perfil (de vencimientos de la deuda) ya estaba en los precios", dijo Alberto Bernal, estratega jefe de mercados emergentes de XP Investments en Nueva York. "Espero que el FMI apoye la decisión, sobre todo porque el FMI ya está completamente involucrado aquí".

"Hasta donde yo entiendo, esta transacción no desencadena CDS (pagos de seguros de default), pero obligará a las agencias calificadoras a declarar que Argentina está nuevamente en default selectivo", agregó.

El incumplimiento selectivo ocurre cuando un país no realiza los pagos de una obligación de deuda pero cumple con otros títulos.

El fantasma de la cesación de pagos vuelve a aparecer en Argentina después de que en el 2001 protagonizó uno de los mayores incumplimientos de la historia por más de 100.000 millones de dólares.

Macri puso fin al último capítulo de la moratoria del 2001 al acordar en 2016 el pago de más de 9.000 millones de dólares a acreedores que rechazaron las reestructuraciones de deuda del 2005 y 2010.

<^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^ S&P dice que decisión argentina de extender vencimiento de deuda constituye un "default"

(Con reporte adicional de Walter Bianchi, Hernán Nessi, Hugh Bronstein; Editado por Manuel Farías/Nicolás Misculin)