por Robert Zach de Investing.com Alemania

Investing.com – Contra todo pronóstico, el S&P 500 se ha recuperado con fuerza desde mediados de octubre. Con la corrección de ayer, el índice estadounidense había llegado a subir un 17,7% desde sus mínimos del año. Así que la pregunta es si esto es ya el comienzo de un nuevo mercado alcista o si los bajistas están volviendo con toda su fuerza.

Dados los numerosos retos que tienen por delante los participantes del mercado, esta pregunta no tiene una respuesta fácil.

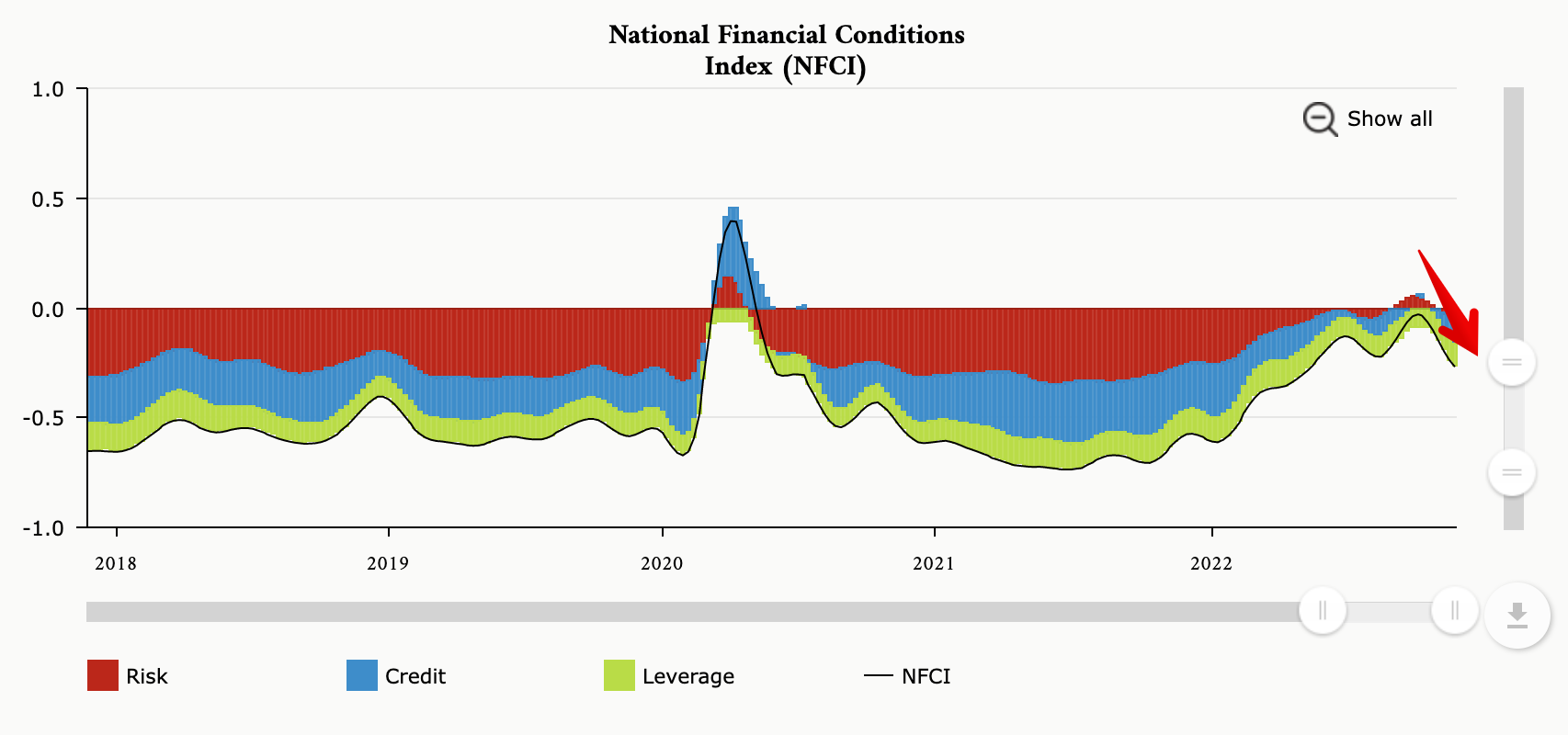

Con el reciente repunte del mercado bursátil, las condiciones financieras han vuelto a relajarse drásticamente, una señal de alarma. Después de todo, la Reserva Federal quiere ajustar las condiciones para frenar la inflación más elevada de los últimos 40 años.

El Índice Nacional de Condiciones Financieras, o NFCI, calculado por la Reserva Federal, cayó recientemente a -0,27, su nivel más bajo desde mediados de mayo. Los valores superiores a cero indican un entorno financiero restrictivo en términos históricos. El NFCI muestra un entorno financiero favorable a partir de valores inferiores a cero. El índice de estrés proporciona información sobre la situación actual de los mercados de acciones, de bonos y de divisas de Estados Unidos, así como del sistema bancario en la sombra.

Fuente: Chicago Fed

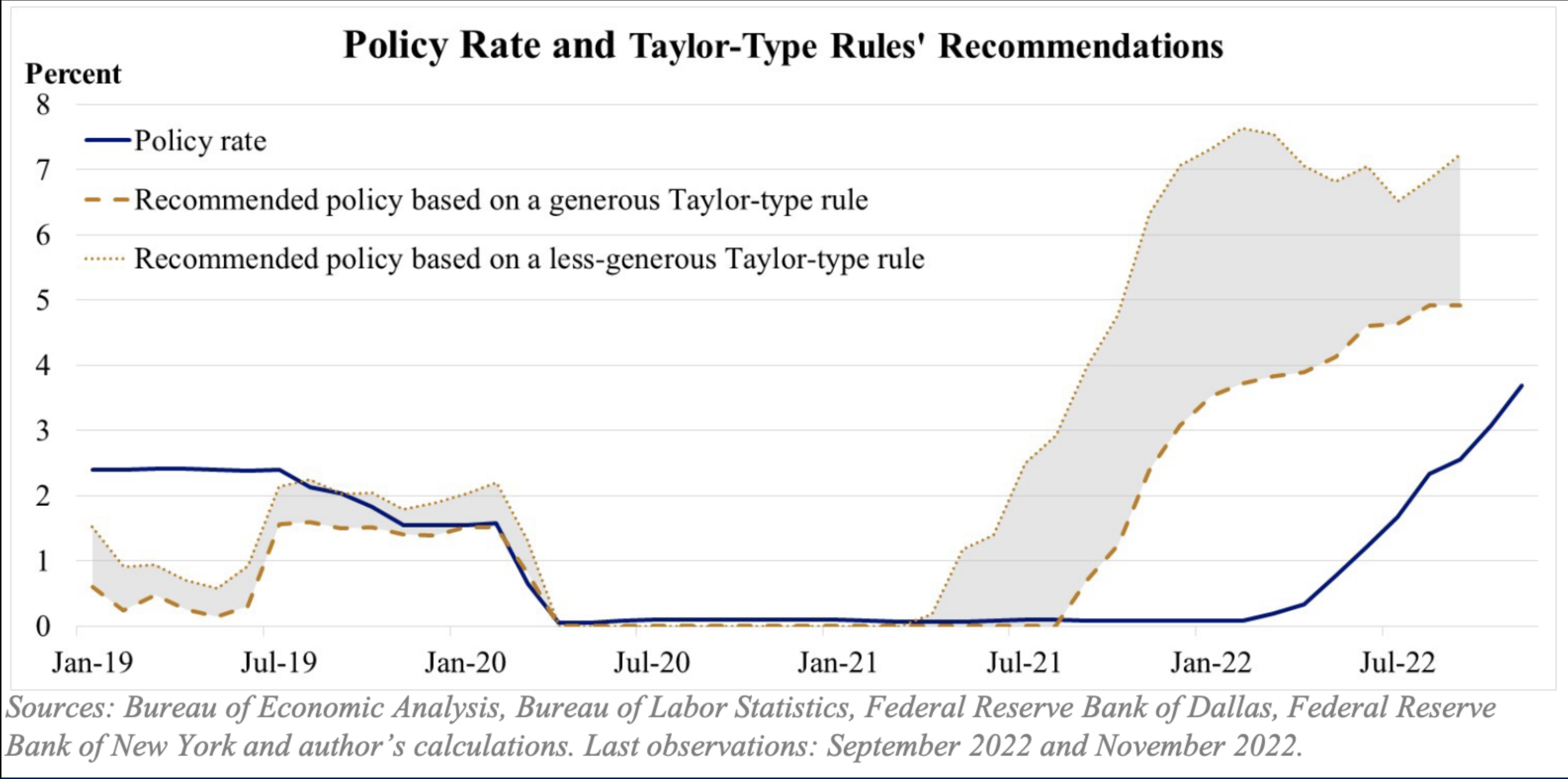

El reciente repunte de la recuperación fue más bien el resultado del gran alivio de los participantes en el mercado después de que la Reserva Federal levantara por el momento el pie del acelerador de los tipos de interés y que se vislumbrara el final del ciclo de subidas de tipos. Aunque Powell ha dicho recientemente que había llegado el momento de ralentizar el ritmo de subidas de tipos, su afirmación sigue siendo válida tras la última reunión de la Fed: según dicha afirmación, la Fed podría tener que subir los tipos en septiembre mucho más de lo previsto en los gráficos de puntos de los banqueros centrales, dijo entonces.

Las razones son las siguientes: las condiciones financieras ya se han relajado visiblemente, el mercado laboral sigue funcionando sin problemas (véanse los datos del mercado laboral estadounidense de noviembre) y la globalización está retrocediendo en parte (tensiones entre China y Rusia, ley antiinflacionista en Estados Unidos. La gran incógnita es el precio del petróleo, que podría repuntar con la reactivación económica de China, lo que daría un impulso no deseado a la inflación.

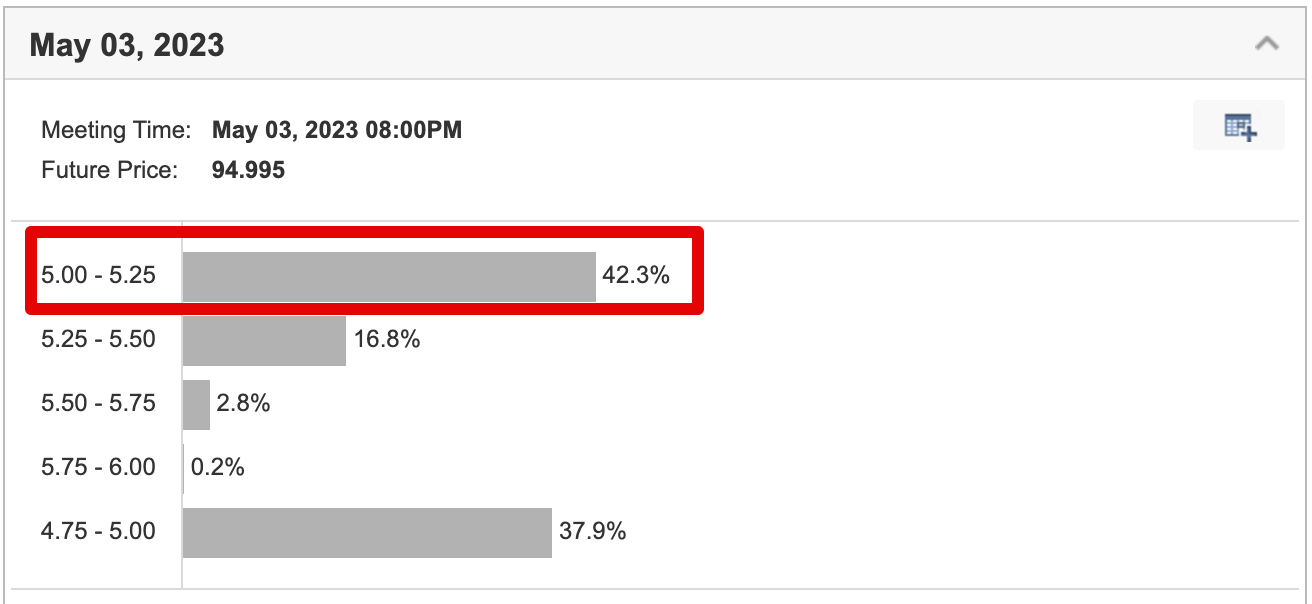

Actualmente, los participantes del mercado prevén el tipo de interés máximo de mayo de 2023 entre el 5,00 y el 5,25%. Es importante vigilar este rango en los próximos gráficos de puntos de los banqueros centrales estadounidenses, que se publicarán el 14 de diciembre junto con las decisiones de política monetaria de la Reserva Federal, para poder evaluar si ya se ha alcanzado realmente el "pico de agresividad".

James Bullard, presidente de la Reserva Federal de San Luis, opinaba recientemente que la política monetaria de la Reserva Federal aún no es lo suficientemente restrictiva como para contrarrestar la inflación récord de Estados Unidos, afirmando que el tipo de interés oficial del 5% está en el límite inferior de los tipos de interés oficiales necesarios, mientras que el límite superior podría estar más cerca del 7%.

En la próxima fase del mercado de valores, lo que más importa es la profundidad de la recesión que se avecina. Mientras que el sector industrial de Estados Unidos ha caído recientemente en territorio de contracción según el Instituto de Gestión de Suministros, el sector servicios se mantiene fuerte. Pantheon Macro atribuye los mejores resultados de los servicios principalmente a un desplazamiento del gasto de los consumidores de los bienes hacia los servicios. Sin embargo, con el enfriamiento del mercado laboral el año que viene, Pantheon Macro también prevé una importante ralentización del sector servicios al caer los depósitos de ahorro de los consumidores.

¿Qué tan grave será la recesión?

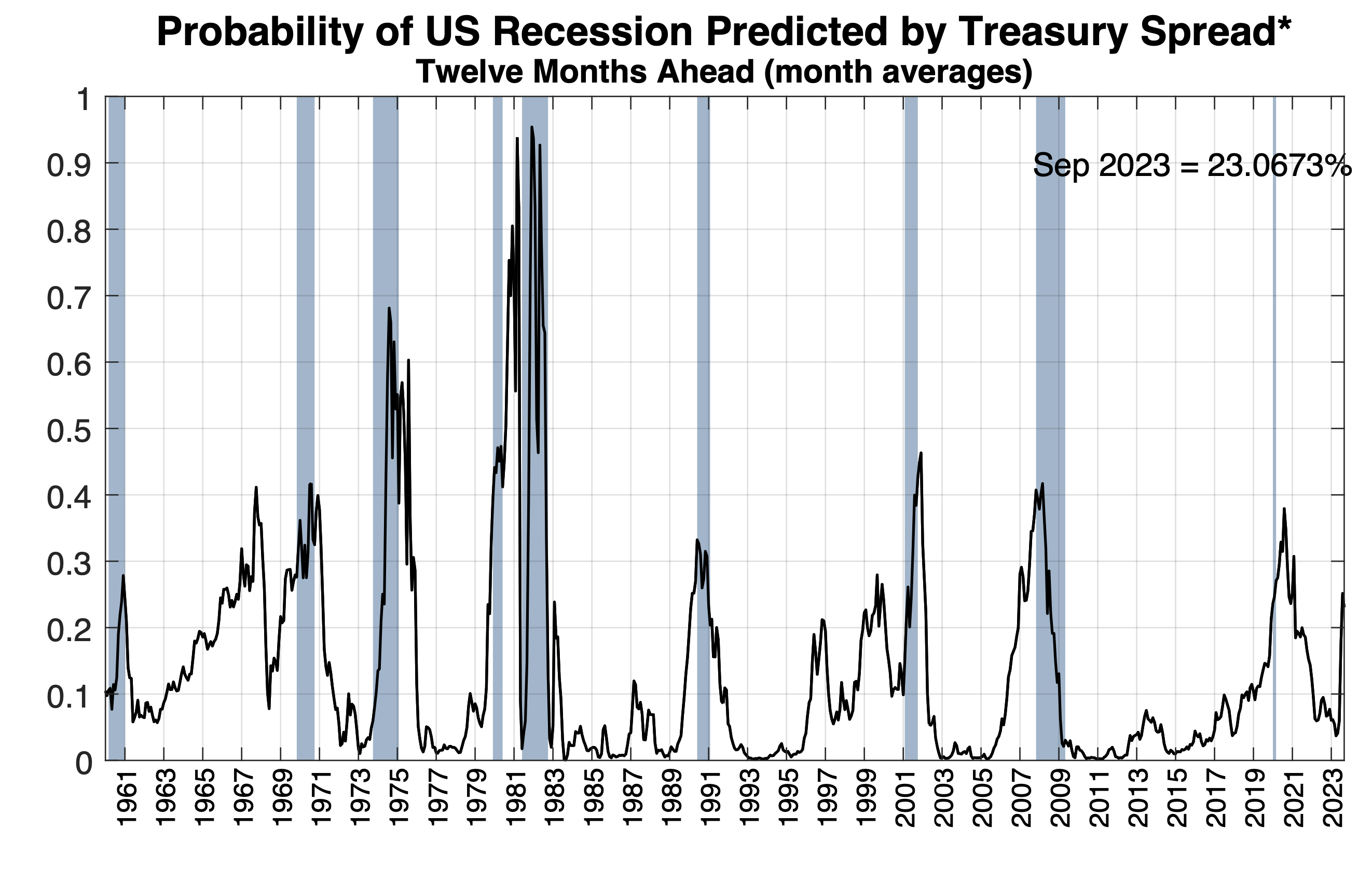

Que Estados Unidos entrará en recesión es casi una conclusión inevitable, la única duda es qué tan grave será esa recesión. El indicador de recesión calculado por la Reserva Federal de Nueva York estima la probabilidad de que la economía estadounidense entre en recesión en septiembre de 2023 en torno al 23%. Por regla general, cuando este indicador se sitúa por encima de la marca del 30%, se ha producido una recesión en todas las ocasiones desde 1960.

Fuente: Fed de Nueva York

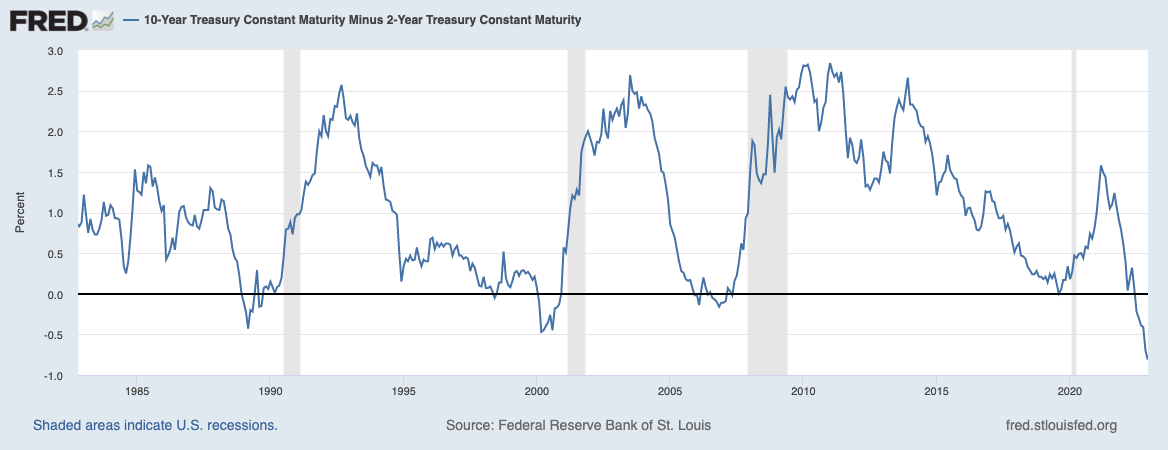

Es cierto que el mercado bursátil suele recuperarse antes del final de una recesión. Pero aún no estamos en recesión. Esto se desprende fácilmente de la reversión de la curva de rendimiento, que todavía está tremendamente revertida en 81 puntos básicos y todavía no muestra signos de una subida, como ha sido el caso en todas las demás recesiones desde 1990.

Fuente: Fed de San Luis

De media, excluida la Gran Crisis Financiera, el S&P 500 ha perdido alrededor del 24% de su valor en cada recesión desde el final de la Segunda Guerra Mundial. Actualmente, el descenso desde los máximos hasta el nivel actual es de aproximadamente el 17%. Así pues, aún quedaría mucho margen a la baja, sobre todo teniendo en cuenta que la economía estadounidense se encamina hacia una recesión, lo que, por supuesto, repercutirá negativamente en los beneficios empresariales y en el gasto de los consumidores.

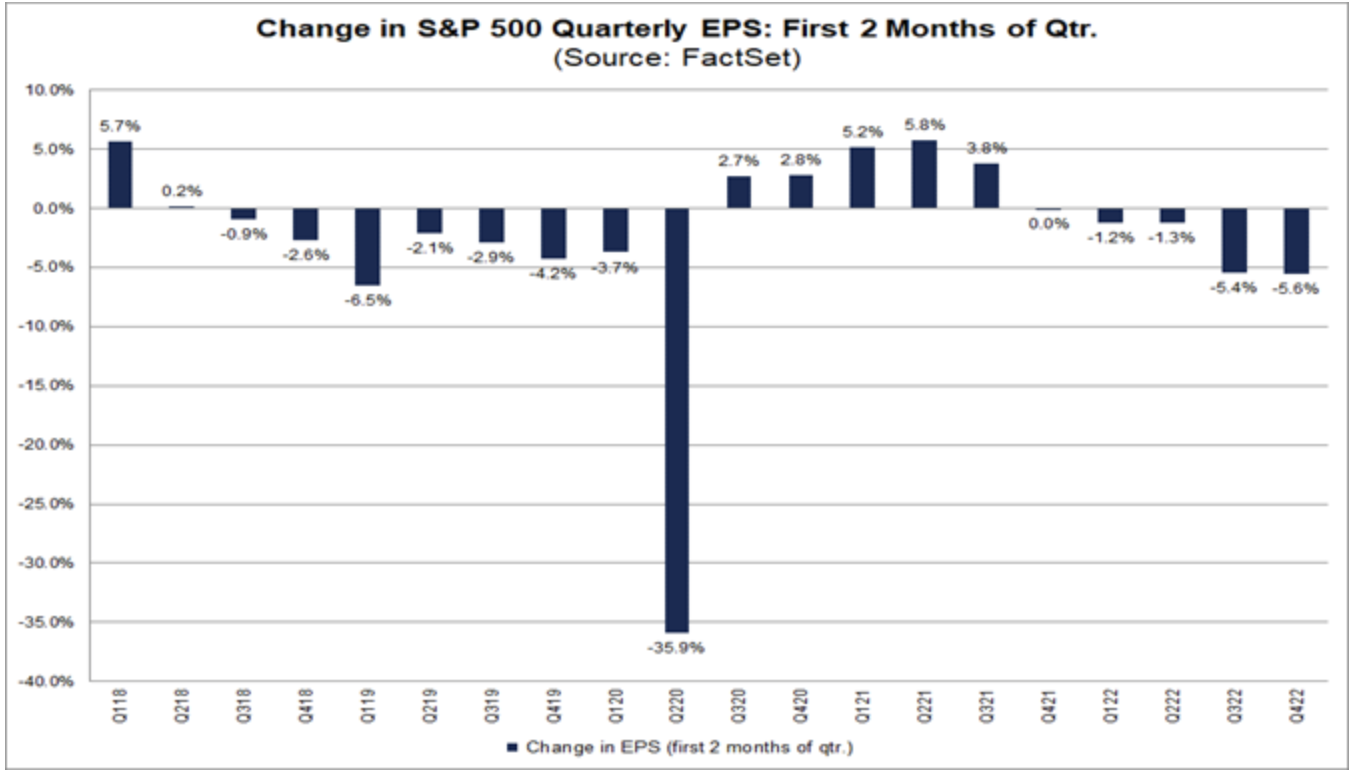

Según un reciente informe de FactSet (NYSE:FDS), los analistas han rebajado considerablemente sus expectativas de beneficios en octubre y noviembre. Esta cifra es mucho mayor que la de los últimos 20 trimestres (-2,1%) y 40 trimestres (-2,7%). No sólo eso, sino que las expectativas de resultados de cara a 2023 también están a la baja: las expectativas de BPA para 2023 han caído un 3,6% hasta 232,52 dólares en los últimos dos meses, mientras que el PER esperado del S&P 500 ha subido de 15,2 a 17,6 en el mismo periodo.

Fuente: FactSet

El múltiplo medio del S&P 500 durante las recesiones es de 14,5. Sobre la base del nivel actual del SPX, esto se traduciría en un potencial de descuento adicional de alrededor del 17,6%, siempre que el mercado valore los riesgos de recesión y beneficios en consecuencia.

El gráfico del S&P 500 también es adecuado, ya que el índice bursátil estadounidense alcanzó la línea de tendencia bajista de este año la semana pasada. Como resultado, se produjo una corrección de los precios que incluso hizo retroceder al S&P 500 por debajo de su media de los últimos 200 días. En Estados Unidos, la línea media se considera un instrumento especialmente válido para determinar la evolución de los precios a medio y largo plazo. Así pues, los próximos días serán de especial importancia, porque el siguiente nivel importante que debe defender el S&P 500 ya está en 3.996 puntos. Si no lo consigue, existe la amenaza de un retroceso a las medias de los últimos 100 y 50 días en 3.932 y 3.834 puntos.

El VIX, que recientemente ha registrado su cota más baja desde abril de 2022, en 18,95 puntos, también llama a la cautela y, por tanto, envía una clara señal de advertencia; después de todo, el S&P 500 siempre ha bajado este año cada vez que el VIX estaba cerca de situarse por debajo de los 20 puntos o subido cuando el barómetro de la volatilidad superaba los 35 puntos (+-2).

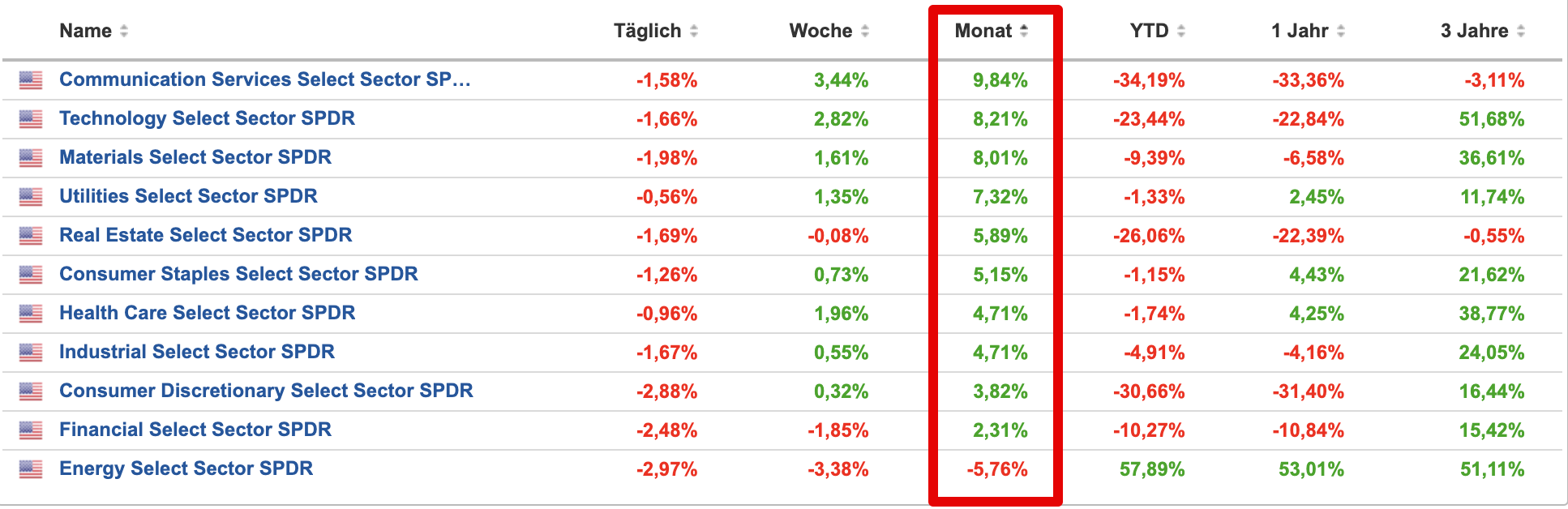

Tampoco encaja el comportamiento sectorial del S&P 500 durante el mes pasado, en el que los servicios de comunicaciones y la tecnología han sido los sectores que mejor se han comportado. Es cierto que ambos sectores suelen obtener mejores resultados al inicio de un nuevo ciclo. Sin embargo, es muy probable que aún nos encontremos en la fase final del último ciclo económico y no al comienzo de uno nuevo.

En conjunto, el repunte actual no es más que el típico repunte de mercado bajista, a menos que la Reserva Federal pise el freno bruscamente en los próximos meses, baje los tipos de interés y vuelva a poner en marcha la expansión cuantitativa, lo que parece poco probable en este momento dada su prioridad por enfriar la economía.

Descargo de responsabilidad: Estos contenidos no constituyen una recomendación comercial para comprar o vender ningún tipo de valores o derivados.