Las elecciones presidenciales y las correcciones del mercado tienen una larga historia de compañerismo. Dada la retórica desenfrenada entre la derecha y la izquierda, esto no es sorprendente. Tal es especialmente el caso durante las últimas dos elecciones presidenciales, donde los candidatos polarizantes superaron a las políticas.

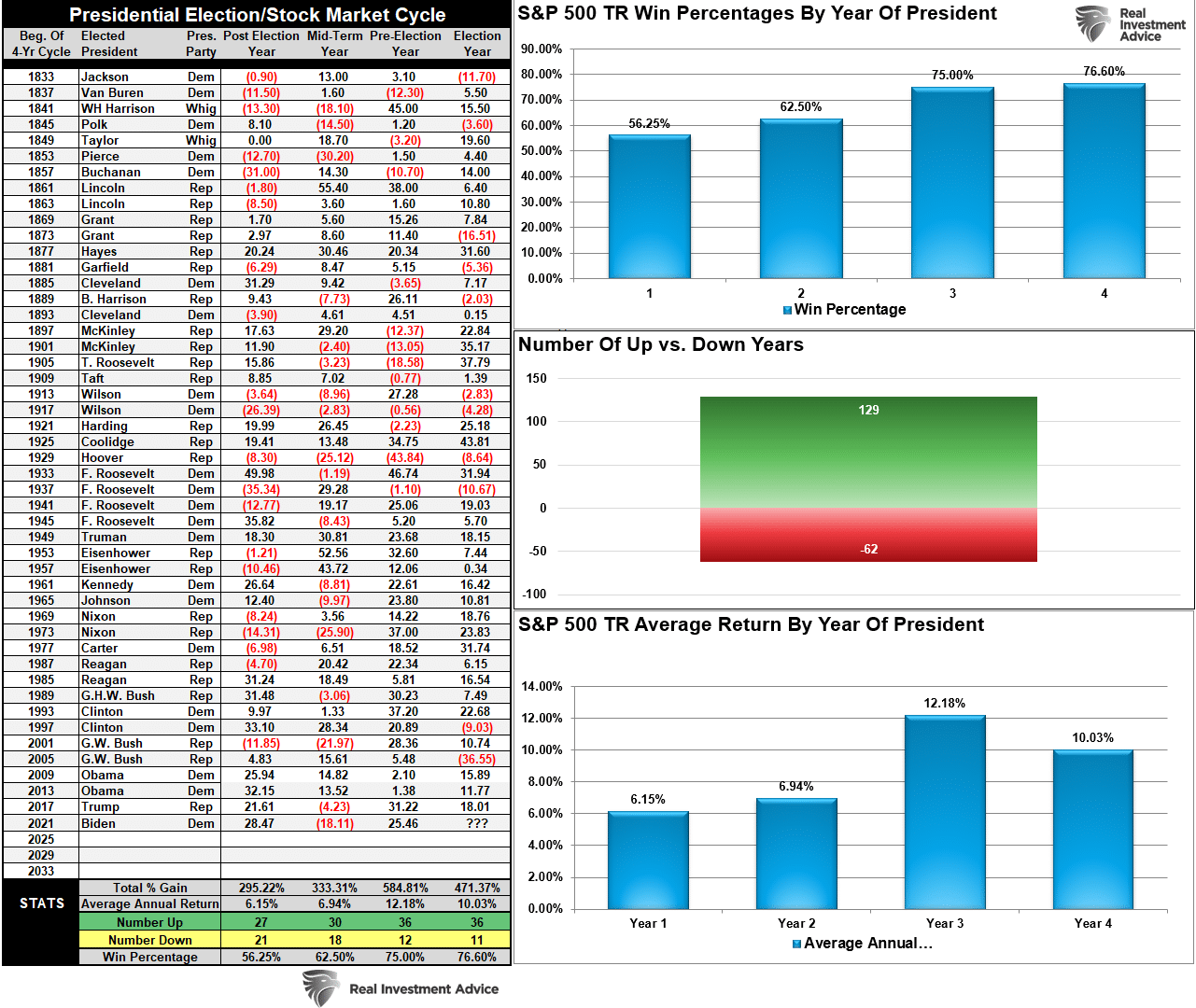

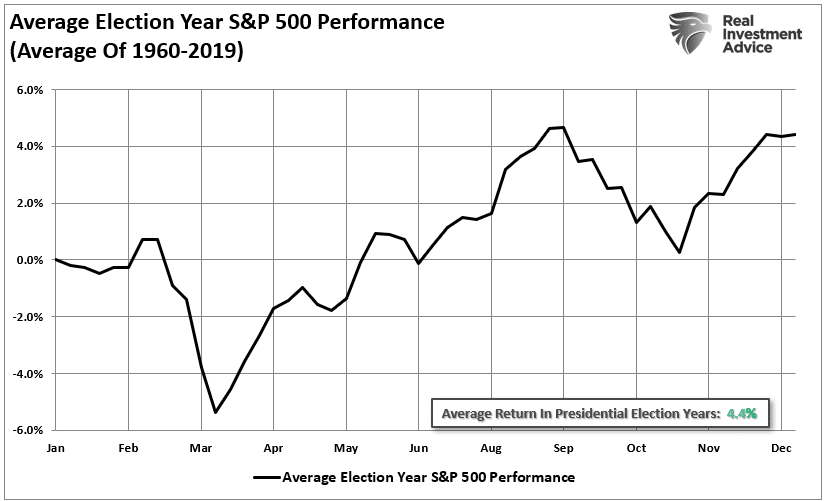

Desde 1833, el índice S&P 500 ha ganado un promedio del 10.03% en el año de una elección presidencial. En contraste, los primeros y segundos años después de una elección presidencial ven ganancias promedio del 6.15% y 6.94%, respectivamente. Hay excepciones notables a los rendimientos positivos en años de elecciones, como en 2008, cuando el S&P 500 cayó casi un 37%. (Los rendimientos se basan solo en el precio y excluyen dividendos). Sin embargo, en general, la tasa de éxito de los años de elecciones presidenciales es muy alta, un 76.6%.

Desde la victoria del presidente Roosevelt en 1944, solo ha habido dos pérdidas durante los años de elecciones presidenciales: 2000 y 2008. Esos dos años coincidieron con el "Crash del punto com" y la "Crisis financiera". En promedio, los segundos mejores años de rendimiento para el S&P 500 son en años de elecciones presidenciales.

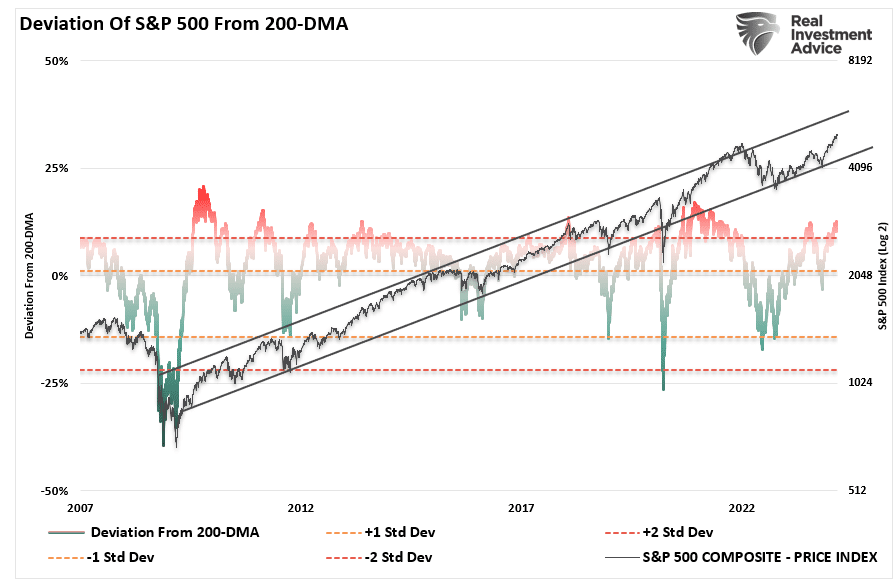

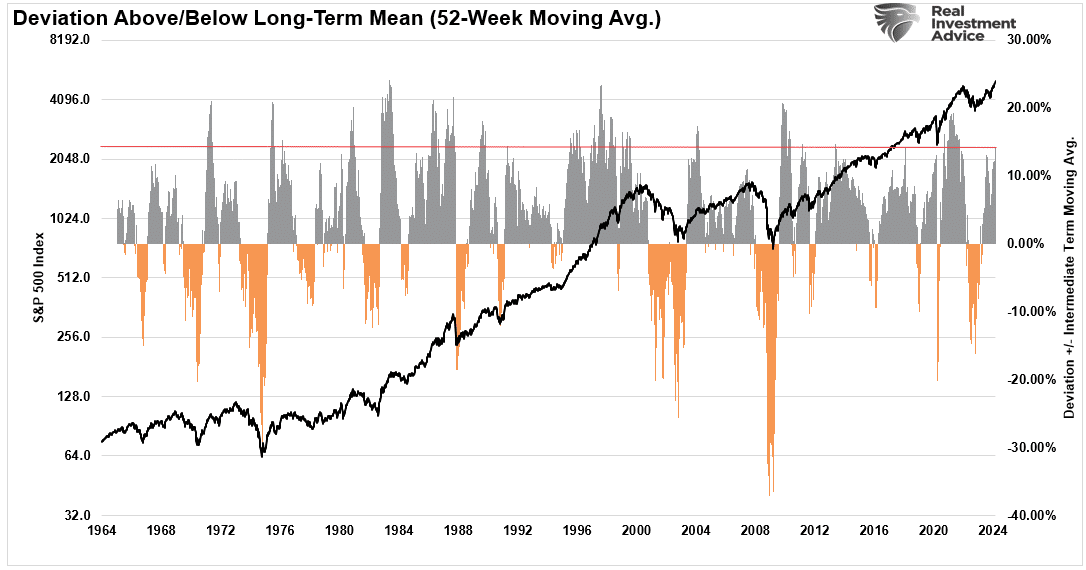

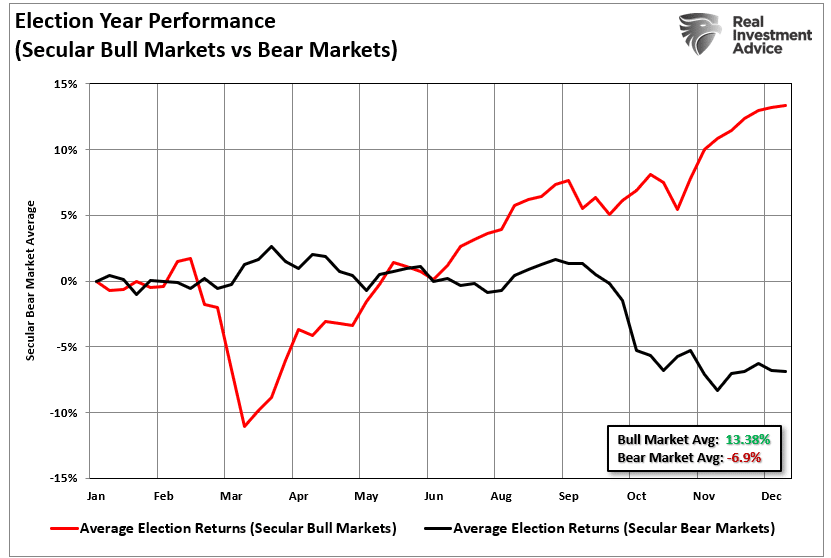

Para los inversionistas, con una "tasa de éxito" del 76%, las probabilidades son altas de que es probable que los mercados finalicen el año de elecciones presidenciales de 2024 en alza. Sin embargo, dadas las bases económicas actuales, yo advertiría sobre desestimar por completo la no tan insignificante posibilidad del 24% de que una corrección más significativa pueda volver a manifestarse. Dada la reciente duración de 15 años del mercado alcista en curso, las desviaciones más extremas de las medias a largo plazo y los problemas de valoración en curso, un "apostador de Las Vegas" podría aumentar un poco esas probabilidades.

Esa desviación es más significativa al observar el promedio móvil de 1 año. Los niveles actuales de desviación del promedio móvil de 52 semanas generalmente han precedido correcciones del mercado a corto plazo o peores.

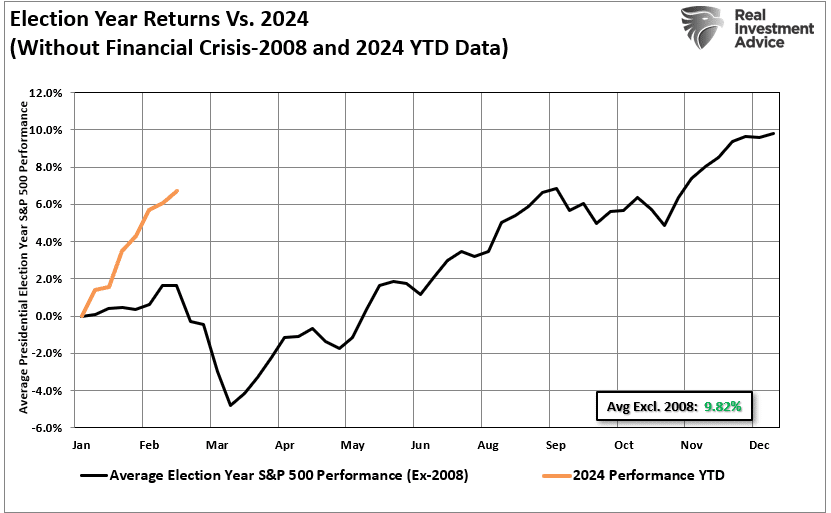

Sin embargo, como se mencionó, aunque es probable que el mercado termine el año más alto que donde comenzó, los años de elecciones presidenciales tienen un sesgo correctivo durante los meses de verano.

¿Importarán las políticas?

La respuesta corta es "Sí". Sin embargo, no a corto plazo.

Las plataformas presidenciales son principalmente "publicidad" para obtener tu voto. Como tal, un político prometerá muchas cosas que, en retrospectiva, rara vez se cumplen. Por lo tanto, aunque hay mucho debate sobre cuáles políticas serán mejores, no importa mucho ya que ambos partidos tienen un apetito por "proporcionar pan y circo a las masas" a través de continuos aumentos en la deuda.

Sin embargo, en lo que respecta a los mercados financieros, Wall Street tiende a aborrecer el cambio. Con el Presidente en funciones, Wall Street entiende "el caballo que monta". El riesgo para las elecciones es un cambio de política que podría socavar las tendencias actuales. Esos cambios de política podrían ser un aumento de impuestos, políticas comerciales restrictivas, recortes de gastos, etc., lo que potencialmente sería desfavorable para los mercados financieros a corto plazo.

Es por eso que los mercados tienden a corregir antes de las elecciones de noviembre. Un análisis de todos los años de elecciones desde 1960 muestra que los mercados subieron durante los años de elecciones. Sin embargo, observe que el mercado tiende a corregir durante septiembre y octubre.

Es importante destacar que esos datos están fuertemente sesgados por la caída durante la "Crisis Financiera" de 2008, también un año de elecciones presidenciales. Si excluimos ese año, los rendimientos aumentan a un 7.7% anual en años de elecciones. Sin embargo, en ambos casos, los rendimientos aún disminuyen durante septiembre y octubre. El gráfico a continuación muestra que el 2024 está funcionando muy por delante de las normas históricas.

Por último, si bien las políticas importan en un período a más largo plazo, ya que los cambios en el gasto y la regulación afectan los resultados económicos, el rendimiento del mercado durante períodos de mercado SECULAR varía considerablemente. Durante los mercados alcistas seculares (a largo plazo), como el que tenemos desde 2009, los años de elecciones presidenciales tienden a promediar casi un 14% anual. Esto contrasta con los mercados bajistas seculares, que tienden a disminuir en un promedio del 7%.

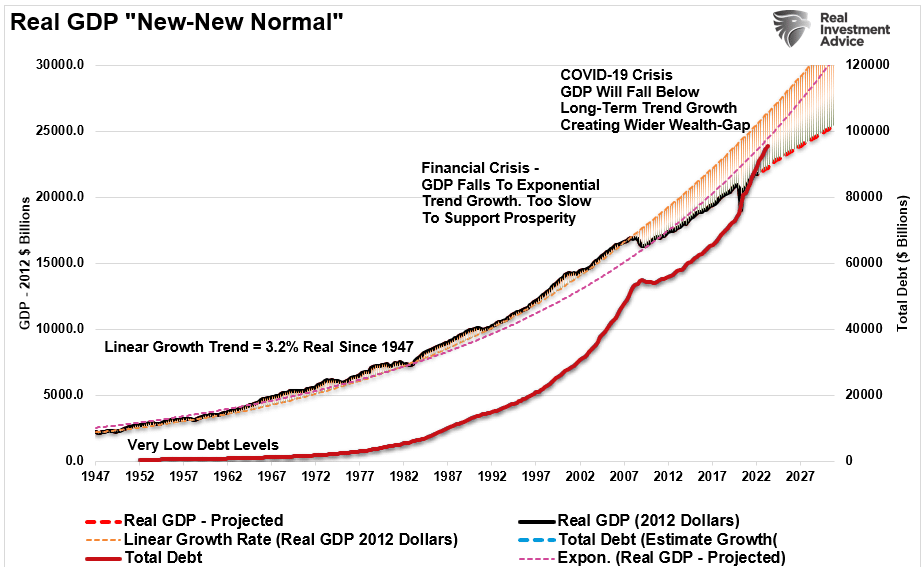

Sin embargo, un riesgo que ha surgido desde la "Crisis Financiera" podría tener un efecto externo en los mercados en 2024.

La Gran Brecha

Aunque puedas sentirte fuertemente inclinado hacia uno u otro partido político, no importa mucho en lo que respecta a tu dinero.

Este es especialmente el caso hoy en día. A medida que nos acercamos a noviembre, por tercera vez consecutiva, los votantes emitirán su voto por el candidato que menos les disguste, no por las políticas que más les gusten. Más importante aún, la mayoría de los votantes van a las urnas con grandes cantidades de desinformación proveniente de comentaristas de redes sociales que impulsan agendas políticas.

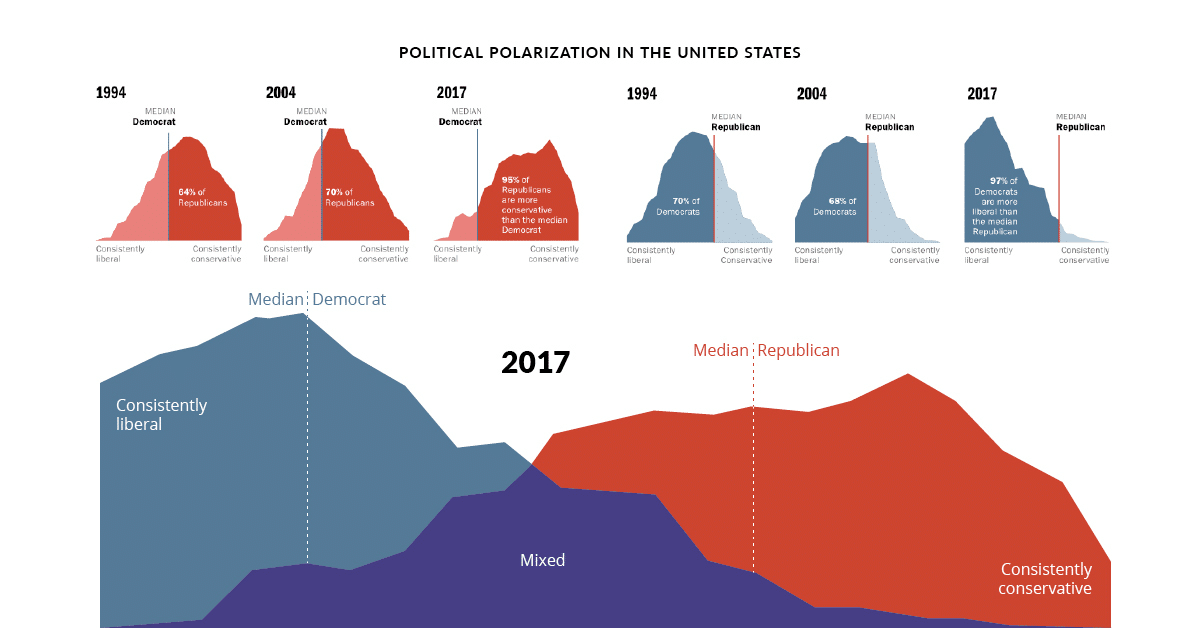

Es importante destacar que el mercado ya entiende que con los partidos más divididos que en cualquier otro momento de la historia, la probabilidad de que se aprueben políticas es escasa. (2017 fue la última data de un informe de 2019. Actualmente, esa brecha es aún más significativa ya que las redes sociales continúan alimentando la división).

La única cosa que los mercados parecen preferir es el "estancamiento político".

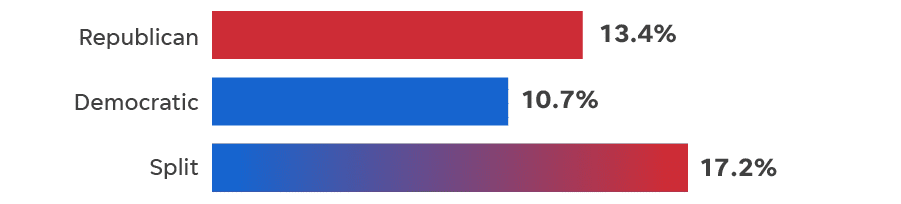

"Un Congreso dividido históricamente ha sido mejor para las acciones, que tienden a favorecer que un partido no tenga demasiado poder. Las acciones aumentaron cerca del 30% en 1985, 2013 y 2019, todos bajo un Congreso dividido, según LPL Financial. La ganancia promedio del S&P 500 con un Congreso dividido fue del 17.2%, mientras que el crecimiento del PIB promedió el 2.8%." - USA Today

Lo que podemos deducir de los datos es que las probabilidades sugieren que el mercado terminará este año en una nota positiva. Sin embargo, esto dice poco sobre el próximo año. Si volvemos a nuestra tabla de datos anterior, el primer año de un nuevo ciclo presidencial es aproximadamente un resultado de 50/50. También es el año de retorno promedio más bajo, retrocediendo hasta 1833.

Además, desde la elección hasta 2025, los resultados han dependido excesivamente de que muchas cosas continúen saliendo "bien".

- Evitar una "recesión de doble caída". (Sin más estímulos fiscales, este es un riesgo plausible).

- La Fed expande drásticamente la política monetaria. (Esto no vendrá sin una recesión).

- El consumidor necesitará expandir su consumo actual impulsado por la deuda. (Este es un riesgo sin más estímulos fiscales o un crecimiento económico sostenible).

- Debe haber una mejora notable en las ganancias y la rentabilidad corporativas. (Es probable que este sea el caso, ya que los despidos masivos benefician la rentabilidad del fondo. Sin embargo, las ventas de línea superior siguen estando en riesgo debido a los puntos #1 y #3).

- Las expansiones múltiples continúan. (El problema es que la falta de crecimiento de las ganancias en las 490 acciones restantes eventualmente decepciona).

Estos riesgos son todos sin duda posibles.

Sin embargo, cuando se combinan con el mercado alcista más largo de la historia, las altas valoraciones y la especulación excesiva, los riesgos de que algo salga mal han aumentado.

Entonces, ¿cómo posicionas tu cartera para las elecciones?

Posicionamiento de la cartera para un resultado electoral desconcido

Durante las últimas semanas, hemos discutido repetidamente la reducción del riesgo, la cobertura y el reequilibrio de las carteras. Parte de esto se debió sin duda al aumento exagerado desde los mínimos de noviembre y la posibilidad de un resultado electoral inesperado. Como señalamos en "Cuidando el Jardín":

"Tomar estas acciones tiene DOS beneficios específicos dependiendo de lo que suceda en el mercado después.

- Si el mercado corrige, estas acciones eliminan las 'malezas' y permiten proteger el capital contra una caída posterior.

- Si el mercado continúa subiendo, entonces la cartera se ha limpiado y se pueden agregar nuevas posiciones para participar en la próxima fase del avance.

Nadie sabe con certeza hacia dónde se dirigen los mercados en la próxima semana, y mucho menos en el próximo mes, trimestre, año o cinco años. Lo que sabemos es que no manejar el 'riesgo' para protegerse contra una caída es más perjudicial para lograr objetivos de inversión a largo plazo".

Ese consejo sigue siendo válido para configurar su cartera para las elecciones. Como se señala, las probabilidades históricas sugieren que los mercados subirán independientemente del resultado electoral. Sin embargo, esos son promedios. En 2000 y 2008, los inversores no obtuvieron el "promedio".

Por eso siempre es importante prepararse para lo inesperado. Si bien ciertamente no conducirías a toda velocidad por una autopista "vendado", tiene poco sentido no estar preparado para un resultado inesperado.

Mantener un poco más de efectivo, aumentar la posición en bonos del Tesoro y agregar algo de "valor" a su cartera ayudará a reducir el riesgo de una caída brusca en los próximos meses. Una vez que el mercado dé una "señal de todo claro", puede soltar el freno y avanzar hacia su destino.

Por supuesto, nunca está de más "ponerse el cinturón de seguridad" siempre.

------

¡Hoy estás de suerte! A los lectores de este artículo le daremos InvestingPro con un DESCUENTO ADICIONAL. Sólo tienes que usar el código de descuento SUPERPRO al suscribirte a nuestros planes Pro o Pro+ de 1 o 2 años. ¡Haz clic aquí y aplica ya tu promoción!

¿Qué obtendrás con tu suscripción? Checa esto:

-

ProPicks: estrategia de acciones seleccionadas por la IA que han demostrado rendimientos superiores al mercado.

-

ProTips: información clara y simplificada sobre más de 120,000 acciones. ¡Tu salvavidas en un mar de datos financieros complejos!

-

Buscador de acciones avanzado: Encuentra las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

-

Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

-

Y muchos otros servicios, más los que lanzaremos próximamente.

¡Da el primer paso hacia un futuro financiero más brillante AQUÍ! No olvides el cupón SUPERPRO para obtener tu descuento exclusivo

------