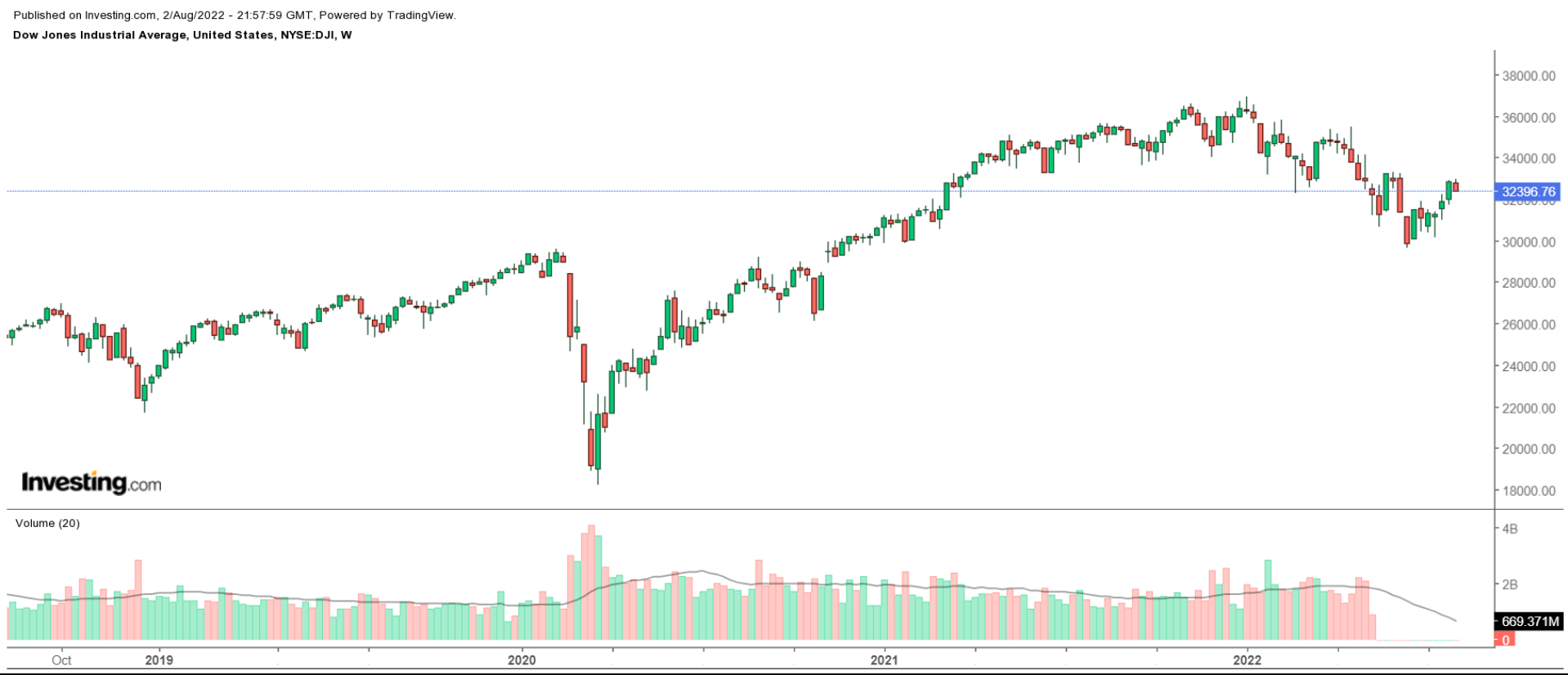

- En promedio, agosto ha sido el peor mes de la bolsa estadounidense

- Los eventos que influyen en el rumbo del mercado este mes incluyen los datos del IPC y una reunión de la Fed

- Considere comprar Diamondback Energy (NASDAQ:FANG), ZIM Integrated Shipping Services y Newmont Corporation

Tras haber sido su mejor mes desde 2020, agosto ha comenzado de forma volátil en Wall Street a causa del aumento de las tensiones geopolíticas, así como por los planes de subida de tipos de la Reserva Federal de Estados Unidos para combatir la fuerte inflación, lo que hace temer una recesión.

Los inversores deberían prepararse para una agitación aún mayor este mes, ante una plétora de acontecimientos que influirán en el mercado, como el informe del IPC y la reunión de la Fed en Jackson Hole.

Desde 1986, agosto ha sido el peor mes de la bolsa de media. El rendimiento medio del Dow Jones de Industriales de agosto en los últimos 35 años es un -0,67%, frente a la subida media del 1,05% registrada en el resto del año.

Así que, teniendo en cuenta esto, aquí tenemos tres empresas que registrarán un rendimiento superior estas próximas semanas.

Diamondback Energy

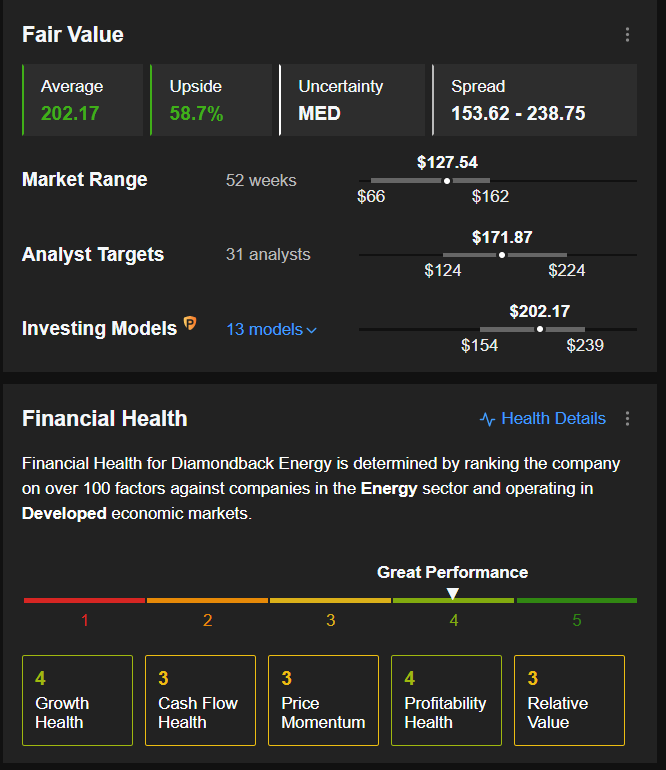

Rendimiento en lo que va de año: +20,4%

Incremento del valor razonable pro+: +58,7%

Capitalización de mercado: 22.200 millones de dólares

Diamondback Energy es uno de los mayores productores de petróleo y gas natural de la cuenca del Pérmico, lo que lo convierte en un actor principal del sector energético. La región, que se extiende a lo largo de la parte oeste de Texas y sureste de Nuevo México, representa aproximadamente el 30% de la producción total de petróleo nacional.

Las acciones de la empresa energética con sede en Midland (Texas), cuyas principales operaciones consisten en la exploración, el desarrollo y la producción de petróleo, gas y líquidos de gas natural, han superado el rendimiento del Dow y del S&P en lo que va de año, subiendo un 20,4%.

El grupo FANG alcanzó máximos históricos en 162,24 dólares el 8 de junio y ha subido casi un 69% en los últimos 12 meses.

Con una relación precio-beneficio (PER) relativamente baja, de 5,9, Diamondback incluye un descuento importante en comparación con otras empresas notables como EOG Resources, Pioneer (TYO:6773) Natural Resources, Devon Energy y Continental Resources (NYSE:CLR).

Diamondback Energy sigue siendo uno de los mejores valores para protegerse de una mayor incertidumbre debido a sus continuos esfuerzos por devolver dinero a los accionistas con mayores dividendos y recompras de acciones.

De hecho, el productor de petróleo de esquisto, que superó las expectativas cuando publicó sus cifras del segundo trimestre el 1 de agosto, elevó recientemente su reparto de dividendos base anual en un 7% hasta los 3,00 dólares por acción.

El Consejo de Administración de Diamondback también anunció un dividendo variable especial de 2,30 dólares por acción y aprobó un aumento de 2.000 millones de dólares de su programa de recompra de acciones para complementar su plan de devolver el 75% del flujo de caja libre a los accionistas.

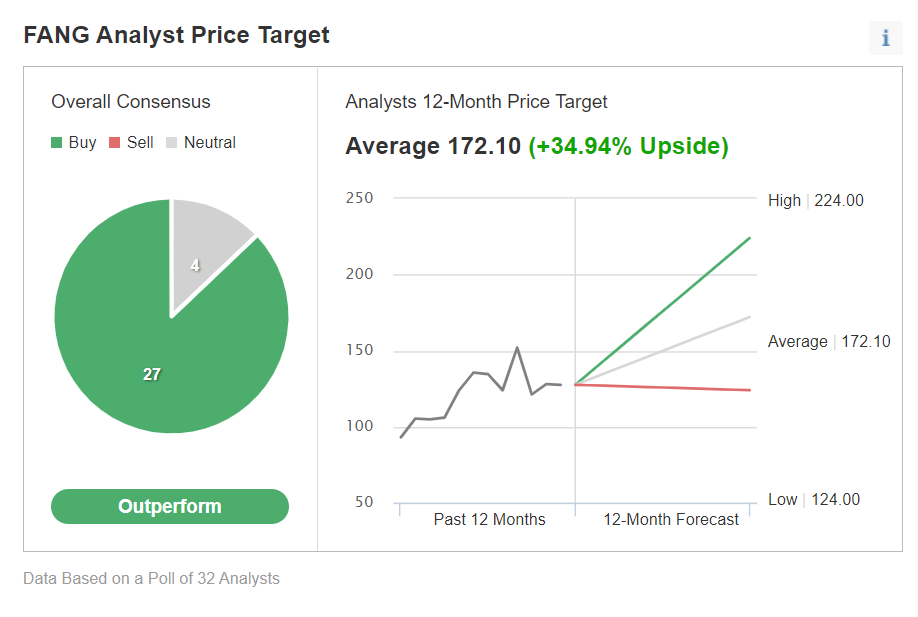

Según una encuesta de Investing.com, los analistas siguen siendo generalmente alcistas con respecto a las acciones, con un precio objetivo medio de 172,10 dólares.

Asimismo, los modelos cuantitativos de InvestingPro+ apuntan a una ganancia de aproximadamente el 59%, acercando las acciones a su valor razonable de 202,17 dólares.

ZIM Integrated Shipping Services

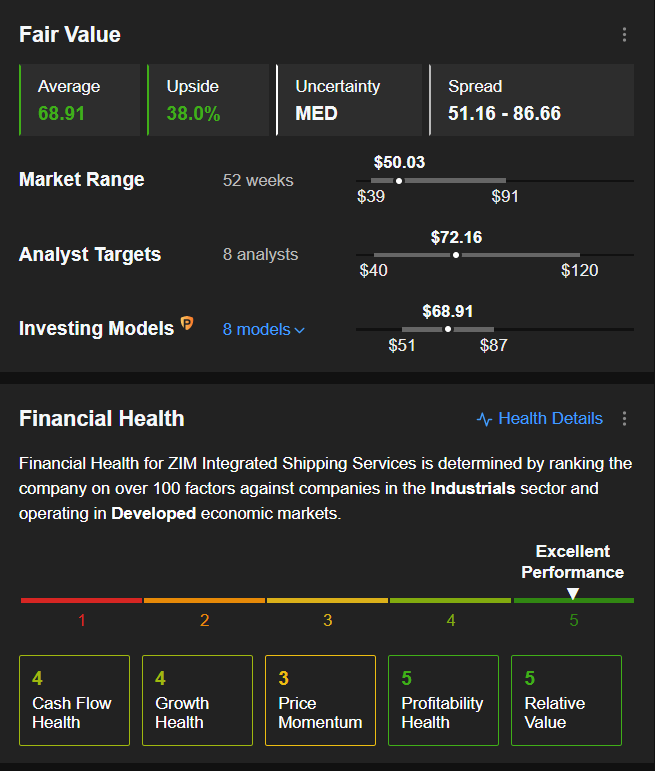

Rendimiento en lo que va de año: -15%.

Incremento del valor razonable Pro+: +38%

Capitalización de mercado: 6.000 millones de dólares

ZIM Integrated Shipping Services es una compañía global de transporte de carga que posee y opera una flota de 118 buques, incluyendo 110 buques portacontenedores y 8 buques de transporte de vehículos.

La empresa con sede en Israel, que debutó en la Bolsa de Nueva York en enero de 2021 a 15 dólares por acción, registró máximos históricos de 91,24 dólares el 17 de marzo ante el aumento de las tarifas de flete debido a un entorno de demanda favorable.

Desde entonces, las acciones de ZIM han retrocedido desde esos niveles a causa de la relajación de los problemas de la cadena de suministro mundial y han bajado un 15% a día de hoy, pero aun así han subido más de un 30% en los últimos 12 meses.

La barata valoración del gigante del transporte marítimo, junto con sus actuales esfuerzos por devolver más capital a los accionistas, lo convierten en una opción atractiva para los inversores que buscan protegerse del aumento de la volatilidad del mercado de cara a las próximas semanas.

ZIM cotiza a un ratio PER de sólo 1,1, que según InvestingPro+, es un 90% inferior a la media del sector, que asciende a 11,0.

Además, la empresa de transporte marítimo de contenedores global ofrece actualmente un dividendo anualizado de 11,40 dólares con una elevadísima rentabilidad del 16,4%.

Según el modelo de InvestingPro+, las acciones de ZIM están extremadamente infravaloradas y podrían experimentar una subida del 38% desde los niveles actuales.

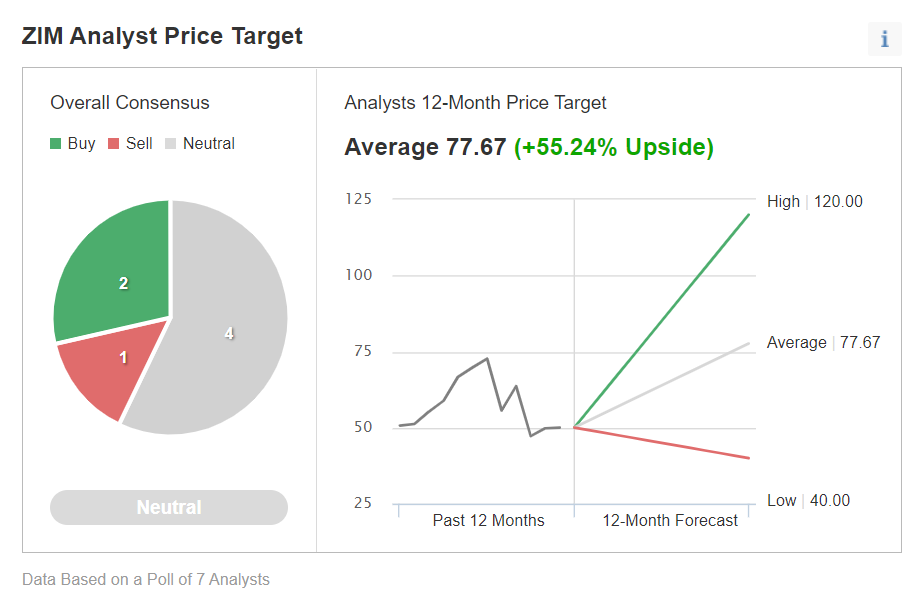

Los analistas también son optimistas con respecto a este transportista mundial de contenedores, citando los sólidos fundamentales del mercado del transporte marítimo.

Según una encuesta de Investing.com, seis de los siete analistas que cubren ZIM asignan a las acciones una calificación de "mejor rendimiento" o "retención".

Todo apunta a que ZIM ofrecerá un sólido crecimiento de beneficios e ingresos cuando publique sus últimos resultados financieros antes de la apertura de los mercados el miércoles 17 de agosto.

Las expectativas apuntan a un beneficio por acción en el segundo trimestre de 13,24 dólares, con una subida del 79,1% interanual. Se prevé que los ingresos aumenten un 56,3% interanual, hasta 3.720 millones de dólares, debido al aumento de los volúmenes de carga y de las tarifas de transporte.

Newmont

Rendimiento en lo que va de año: -27,7%.

Incremento del valor razonable pro+: +31,2%

Capitalización de mercado: 35.600 millones de dólares

Newmont Goldcorp es el mayor productor de oro del mundo por valor de mercado, producción y reservas. La empresa, que posee una cartera de activos anclados en regiones mineras de oro favorables en Norteamérica, Sudamérica y Australia, también se dedica a la producción y exploración de cobre, plata, zinc y plomo.

Tras alcanzar máximos históricos de 86,37 dólares el 18 de abril, las acciones de NEM, que han perdido un 27,7% en lo que va de año, cayeron hasta mínimos de 44 dólares el 25 de julio. Desde entonces, las acciones han protagonizado un modesto repunte, pero están aproximadamente un 48% por debajo de sus máximos históricos.

Esperamos que la tendencia positiva de Newmont se reanude a medida que los precios del oro vuelvan a alcanzar los máximos recientes.

Los resultados del segundo trimestre de Newmont no alcanzaron las expectativas debido al aumento de los costes operativos relacionados con la mano de obra, la energía y los suministros, ante las continuas presiones inflacionistas. Sin embargo, los ingresos aumentaron más de lo previsto, beneficiándose de la fuerte subida de los precios del oro, así como de un mayor volumen de ventas.

Newmont generó 514 millones de dólares de flujo de caja libre en el segundo trimestre, cerrando el trimestre con aproximadamente 4.300 millones de dólares de efectivo en mano.

Newmont ofrece actualmente una rentabilidad anual del 4,90%, una de las más elevadas del sector.

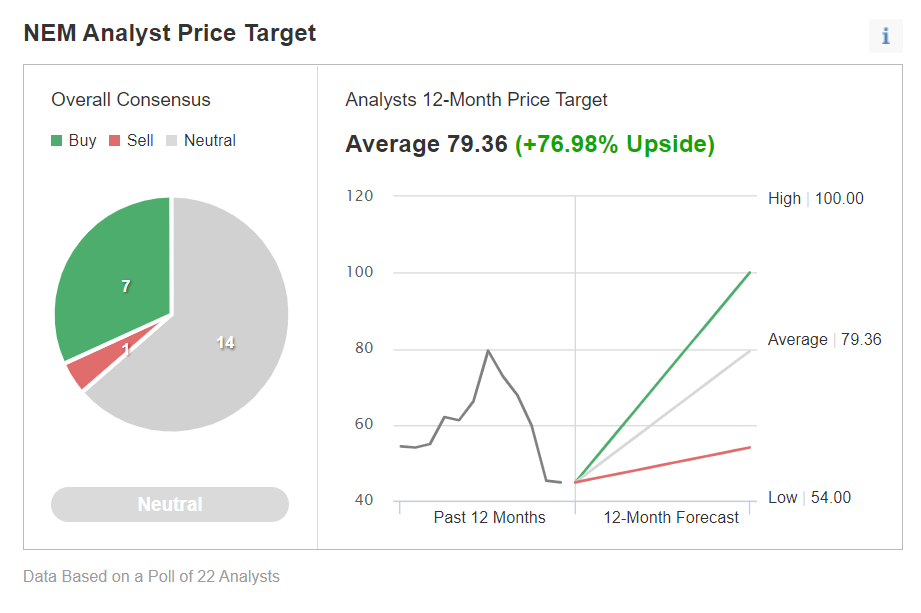

Según una encuesta de Investing.com, siete analistas asignan a NEM una calificación de "compra", 14 de "retención" y sólo uno de "venta".

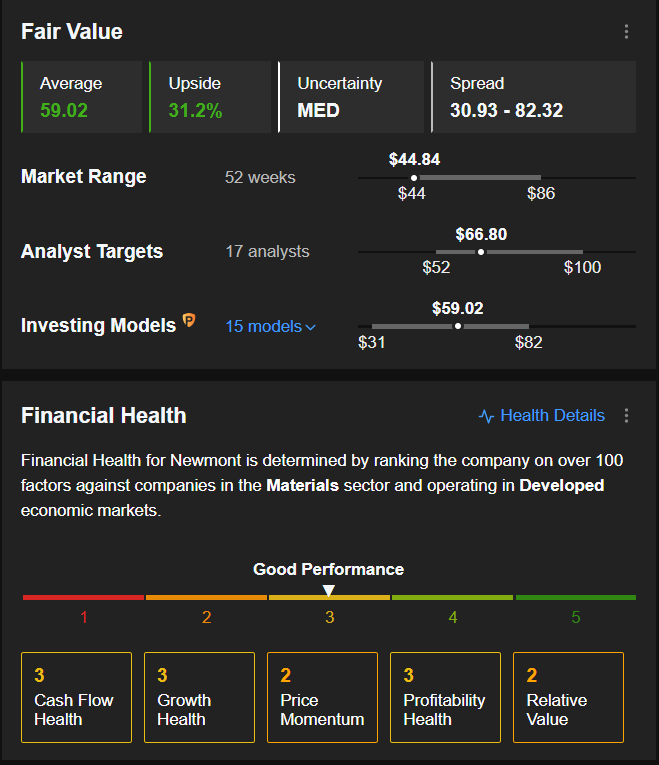

El valor razonable medio de Newmont en InvestingPro+ es de 59,02 dólares, lo que supone un potencial alcista del 31,2%.

Descargo de responsabilidad: En el momento de redactar estas líneas, Jesse mantenía una posición en acciones del grupo FANG. Los puntos de vista expuestos en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.