Cuando la mayoría escucha la palabra "riesgo", la asocia con fuertes fluctuaciones del mercado, titulares alarmantes y la posibilidad de perder dinero de un día para otro. Sin embargo, Howard Marks, copresidente y cofundador de Oaktree Capital Management, tiene una visión diferente.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

En su nueva serie de vídeos Cómo pensar en el riesgo, Marks explora en profundidad qué es realmente el riesgo y cómo los inversores deberían gestionarlo. Spoiler: no se trata únicamente de la volatilidad.

A continuación, desglosamos algunas lecciones clave de Marks que pueden ayudarle a replantear su estrategia inversora frente al riesgo.

1. El riesgo no es sólo volatilidad

Una de las principales ideas que destaca Marks en su serie es que el riesgo y la volatilidad no son sinónimos. Durante años, muchos inversores y académicos han aprendido que la volatilidad, esos altibajos en los precios de las acciones, es lo mismo que el riesgo. Sin embargo, Marks defiende que esta concepción es un profundo error.

La volatilidad es sólo una pieza del rompecabezas, el verdadero riesgo reside en la probabilidad de perder dinero. Que los precios fluctúen no implica necesariamente un riesgo de pérdidas significativas. Los inversores deben centrarse en gestionar su exposición a pérdidas potenciales, en vez de preocuparse por cada pequeña fluctuación de los precios.

2. La magia de la asimetría: Más alcistas, menos bajistas

Una de las enseñanzas más valiosas de Marks es el concepto de la inversión asimétrica. En esencia, implica estructurar las inversiones de manera que las posibles ganancias superen con creces las posibles pérdidas. Aunque suena simple, en la práctica es todo un desafío.

El objetivo no es evitar el riesgo por completo, algo imposible. Se trata más bien de asumir riesgos calculados donde la recompensa potencial sea mucho mayor que lo que uno arriesga. Ese es el tipo de riesgo inteligente que impulsa el éxito a largo plazo.

3. No se puede cuantificar el riesgo, y no pasa nada

La cruda realidad es que el riesgo no puede medirse de manera precisa por adelantado. Los mercados son inherentemente impredecibles y, aunque podemos anticipar posibles escenarios, el futuro sigue siendo incierto. Incluso a posteriori, puede que no lleguemos a comprender completamente cuán arriesgada fue una inversión.

Por ejemplo, el hecho de que una inversión haya tenido éxito no significa que estuviera exenta de riesgo. Marks anima a los inversores a confiar en su propio juicio, reconociendo que los datos del pasado no son garantía de resultados futuros. Es fundamental utilizar el instinto y mantener una perspectiva amplia del panorama general.

4. Los riesgos de los que no hablamos

Cuando pensamos en riesgo, nuestra atención suele centrarse en la posibilidad de perder dinero. Sin embargo, Howard Marks nos recuerda que hay otras dimensiones del riesgo que no debemos ignorar. Por ejemplo, ser demasiado conservadores puede resultar en la pérdida de oportunidades valiosas, mientras que verse obligado a vender inversiones durante una caída del mercado puede perjudicar nuestra situación financiera a largo plazo.

La renuencia a asumir el riesgo adecuado puede hacer que nos quedemos atrás, limitando nuestro acceso a oportunidades que podrían haber impulsado nuestro patrimonio. Marks subraya la necesidad de encontrar un equilibrio entre riesgo y recompensa, garantizando que no sólo nos defendamos de las pérdidas, sino que también estemos preparados para aprovechar las ganancias futuras.

5. El futuro es impredecible

Howard Marks se apoya en las ideas de pensadores como Peter Bernstein para señalar que la esencia del riesgo radica en nuestra incapacidad para predecir el futuro. Si bien podemos anticipar ciertos escenarios, siempre existirán sorpresas que nos tomarán por sorpresa. Estos eventos inesperados, como las crisis financieras o cambios drásticos en el mercado, pueden influir de manera significativa en nuestras inversiones.

Entonces, ¿qué se puede hacer al respecto? La clave es estar preparado para cualquier situación. Marks resalta la necesidad de aceptar lo que no sabemos y de ajustar la gestión de la cartera en función de nuestros límites.

6. El riesgo puede inducir a engaño

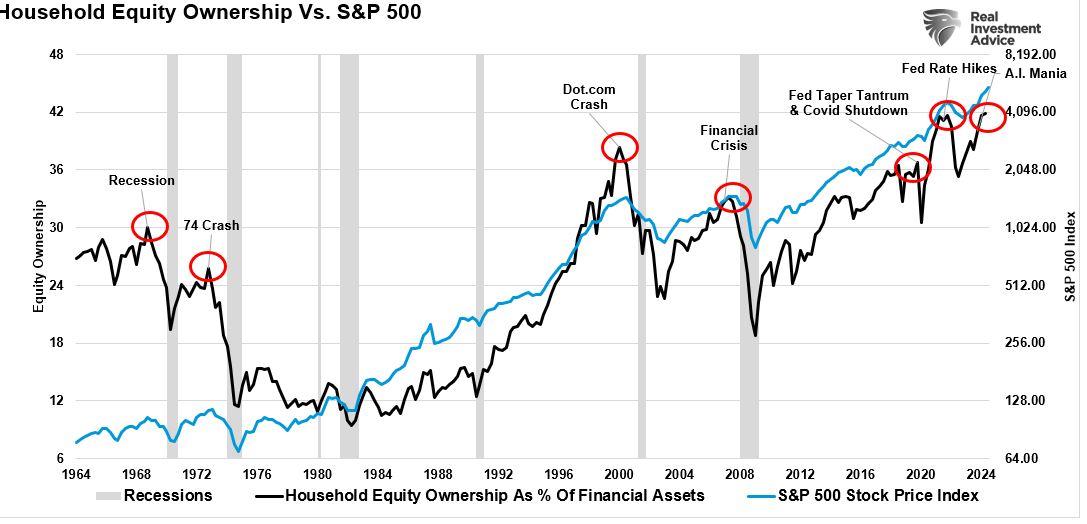

Aquí hay una perspectiva interesante de Marks: el riesgo no siempre se presenta de la manera que uno espera. Cuando el mercado parece más estable, a menudo es en esos momentos cuando se esconden los mayores peligros.

Piénselo así: en períodos de calma, la gente tiende a asumir riesgos excesivos, lo que puede generar burbujas especulativas y caídas abruptas en el mercado.

Por el contrario, puede resultar más provechoso invertir cuando las condiciones parecen arriesgadas. Aunque esto parezca contradictorio, el riesgo frecuentemente aumenta cuando la percepción de estabilidad es mayor. ¿Cuál es la lección? No se confíe demasiado en un mercado tranquilo; es precisamente en esos instantes cuando los errores son más probables.

7. El precio importa más que la calidad

Aquí hay un mito que Howard Marks desmantela: los activos de alta calidad no siempre garantizan seguridad, y los de baja calidad no son necesariamente arriesgados. La clave radica en el precio que se paga. Se puede adquirir la mejor empresa del mundo, pero si se sobrepaga, sigue siendo una inversión arriesgada. En contraste, un activo de baja calidad puede convertirse en una excelente inversión si se obtiene al precio adecuado.

¿Cuál es la conclusión? Céntrese en el valor. La clave no está en detectar las mejores empresas, sino en encontrar buenas empresas a un precio adecuado.

8. Más riesgo no siempre equivale a más rentabilidad

Todos hemos oído el dicho "Alto riesgo, alta recompensa", pero Marks sostiene que no siempre es así. El hecho de que una inversión implique más riesgo no garantiza que generará mayores rendimientos. De hecho, asumir un riesgo excesivo puede conducir a pérdidas considerables.

Los inversores deben ser precavidos al perseguir rentabilidades sin comprender plenamente los riesgos asociados. Es fundamental sopesar los posibles resultados y garantizar que la recompensa potencial justifique el riesgo que se está dispuesto a asumir.

9. No se puede evitar el riesgo, pero se puede gestionar

En resumen, Marks enfatiza que el riesgo es una parte inherente de la inversión. No se puede eludir por completo, pero sí se puede gestionar. Esto implica evaluar de manera continua los riesgos en su cartera, estar preparado para eventos inesperados y enfocarse en oportunidades asimétricas donde las ventajas superen a las desventajas.

Reflexiones finales, reglas

Robert Rubin, ex Secretario del Tesoro, cambió mi forma de pensar sobre el riesgo cuando escribió:

"Al reflexionar sobre los años transcurridos, me he guiado por cuatro principios fundamentales en la toma de decisiones. Primero, la única certeza es que no hay certeza. Segundo, cada decisión implica sopesar probabilidades. Tercero, a pesar de la incertidumbre, debemos decidir y actuar. Y, por último, debemos evaluar las decisiones no solo por sus resultados, sino por el proceso mediante el cual fueron tomadas.

La mayoría de las personas tienden a negar la incertidumbre. Suponen que tienen suerte y que lo impredecible puede preverse con fiabilidad, lo que alimenta el negocio de quirománticos, videntes y corredores de bolsa. Sin embargo, esta actitud es una manera deficiente de enfrentar la incertidumbre. Dado que no hay absolutos, todas las decisiones consisten en evaluar la probabilidad de los distintos resultados y los costos y beneficios asociados. Con esta base, es posible tomar decisiones acertadas".

Una evaluación honesta de la incertidumbre debería resultar evidente como un camino hacia decisiones más acertadas, pero los beneficios del enfoque de Rubin van más allá. Aunque parezca contradictorio, aceptar la incertidumbre puede reducir el riesgo, mientras que ignorarla tiende a aumentarlo. Además, la "incertidumbre reconocida" fomenta la honestidad.

Mantener un respeto saludable por la incertidumbre y prestar atención a las probabilidades evita que te sientas complacido con tus conclusiones. Este enfoque te impulsa a buscar más información, cuestionar el pensamiento convencional, refinar constantemente tus juicios y reconocer que la diferencia entre certeza y probabilidad es crucial.

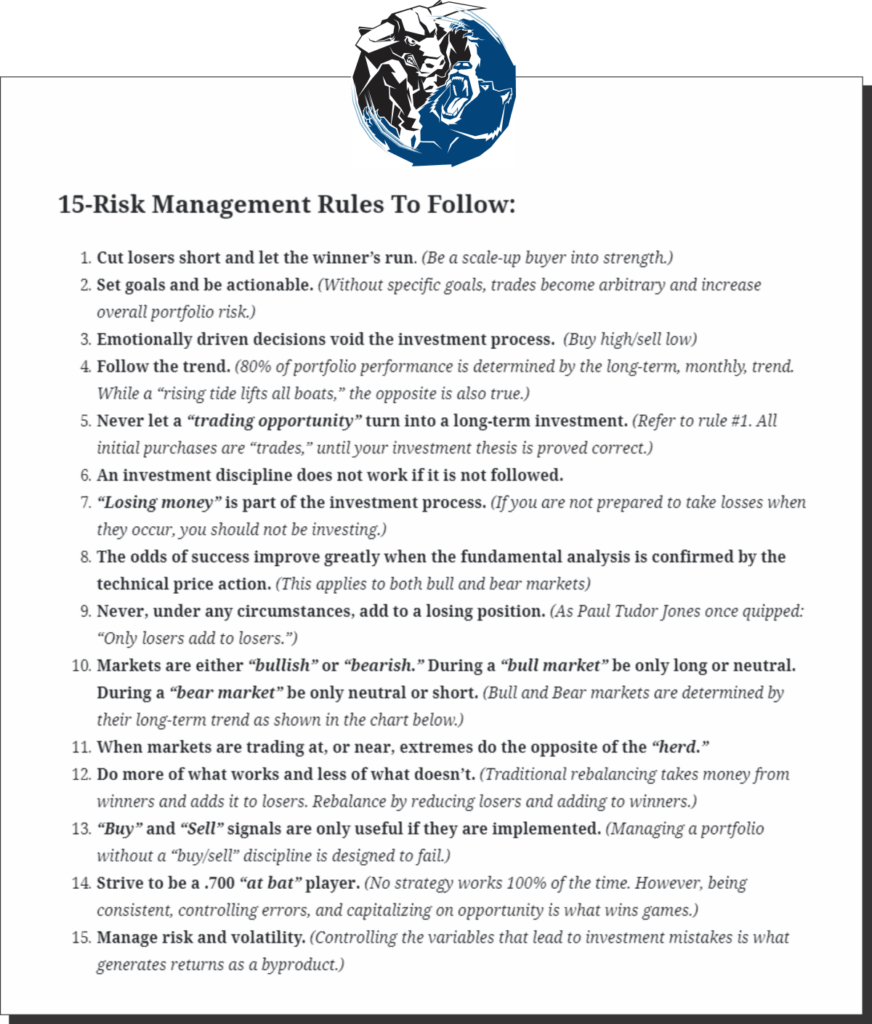

A continuación, compartimos las 15 reglas de gestión de riesgos que aplicamos diariamente. Esperamos que le ayuden a comenzar a desarrollar las suyas propias.

La verdad es que no podemos controlar los resultados; lo más que podemos hacer es influir en la probabilidad de ciertos desenlaces. Por ello, la gestión continua de los riesgos y una inversión basada en probabilidades, en lugar de posibilidades, son cruciales no solo para proteger el capital, sino también para alcanzar el éxito a largo plazo.

¿Cuál es la clave? No tema al riesgo: compréndalo, gestiónelo y utilícelo a su favor.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.