Este artículo fue escrito en exclusiva para Investing.com

-

El valor supera al crecimiento en un 22% en el año 2022

-

Los fondos de crecimiento, con una fuerte presencia en el sector de las tecnologías de la información y una escasa presencia de valores sensibles a los recursos naturales, siguen en una tendencia a la baja desde su máximo de principios de año.

-

Los operadores deben prestar atención a un punto de precio clave para confirmar un movimiento alcista en el valor de gran capitalización de EE.UU.

Los inversionistas en valor por fin están disfrutando del sol. Después de tantos años de rendimientos inferiores, un ratio precio-beneficio baja y un ratio valor contable-precio de mercado alta, los favoritos de Buffett están liderando esta recuperación del mercado de valores.

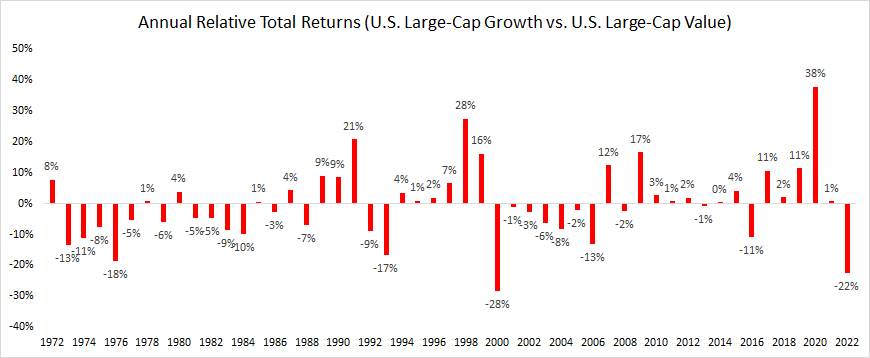

Un gráfico revelador, a continuación, es la diferencia de rendimiento anual entre el índice de crecimiento de gran capitalización de Estados Unidos y el índice de valor de gran capitalización de Estados Unidos. Según los datos de Portfolio Visualizer, después de cinco años consecutivos en los que el crecimiento ha dominado al valor, las empresas de valor superan a los valores de crecimiento en un enorme 22% en 2022.

El valor supera al crecimiento este año

Fuente: portfoliovisualizer.com

¿Qué pasa con los valores de pequeña capitalización?

Me gusta profundizar un poco más para ver qué están haciendo las compañías de pequeña capitalización. De hecho, las acciones de valor de pequeña capitalización están aplastando a las de crecimiento de pequeña capitalización. Hasta el 8 de junio, el Vanguard Small-Cap Value Index Fund ETF Shares (NYSE:VBR) ha bajado sólo un 6.5% este año, mientras que el Vanguard Small-Cap Growth Index Fund ETF Shares (NYSE:VBK) ha bajado un enorme 23%.

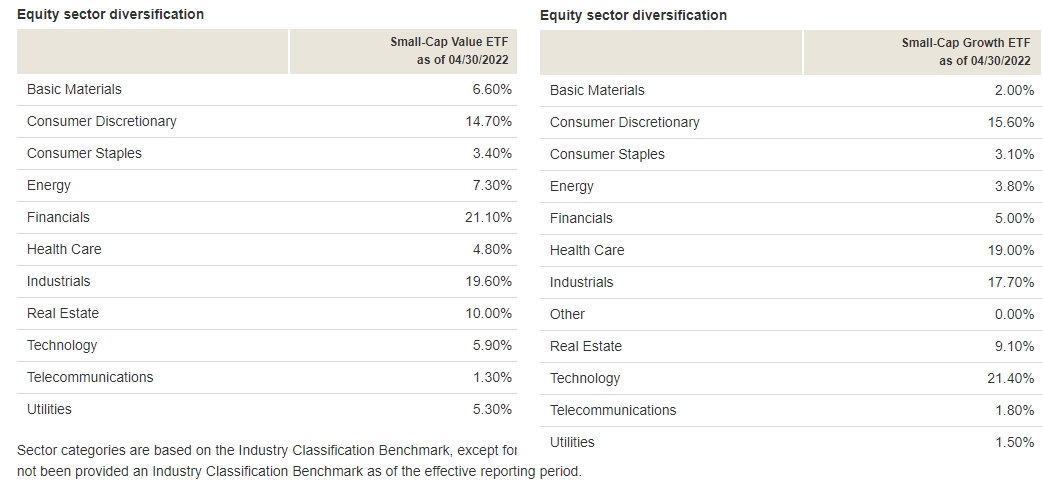

Las diferencias sectoriales juegan un papel importante

¿Qué está impulsando la desconexión entre crecimiento y valor en 2022? Compruebe las ponderaciones sectoriales. El ETF de valores de pequeña capitalización sólo invierte un 6% en el sector de las tecnologías de la información. Contrasta con el peso del 21% del crecimiento de pequeña capitalización. Además, la energía y los materiales han sido áreas fuertes en los últimos meses: VBR tiene un 14% en esos sectores candentes, mientras que la exposición de VBK es prácticamente nula. Por supuesto, el sector financiero desempeña un papel crucial en todos los valores de valor, y ese sector ha sido bastante débil en lo que va de año.

Peso de los sectores de pequeña capitalización de valor y de pequeña capitalización de crecimiento

Fuente: Vanguard

El punto de vista técnico

Entonces, ¿qué depara el futuro para los inversionistas en valor? ¿Es esto sólo un parpadeo en el radar o deberíamos esperar más alfa (BMV:ALFAA) del nicho de mercado industrial y tecnológico?

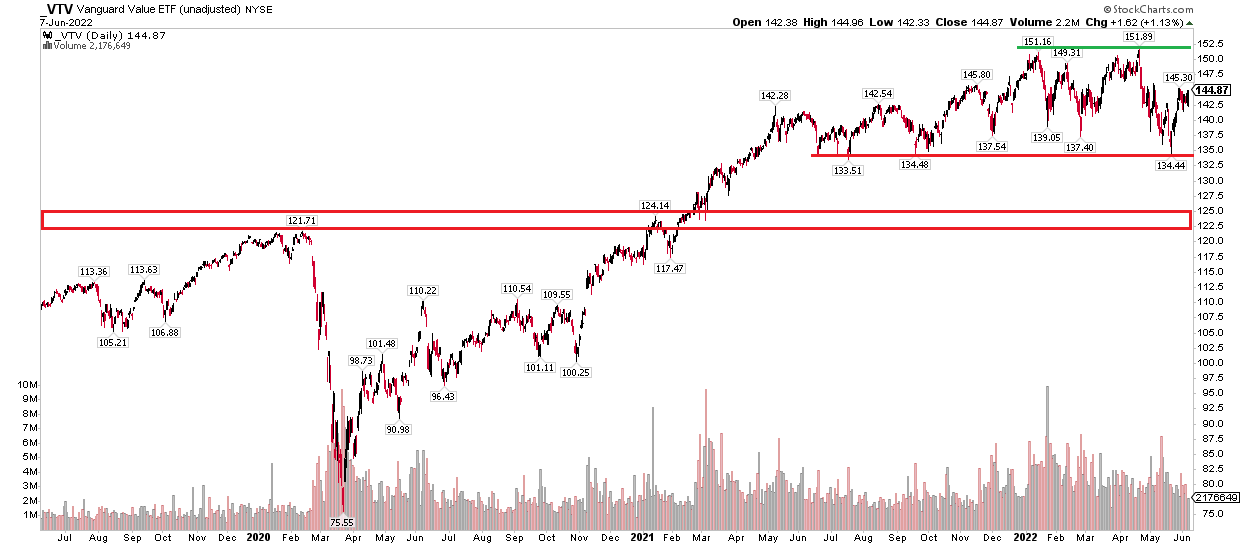

El gráfico técnico muestra un panorama muy diferente al de la tendencia a la baja de muchos ETF de crecimiento de gran capitalización. El Value Index Fund ETF Shares de Vanguard (NYSE:VTV) está simplemente en un rango de negociación agitado. VTV ha estado atascado en la zona de 134 a 152 dólares durante la mayor parte de los últimos 12 meses.

Vanguard Value ETF: un lío agitado

Fuente: Stockcharts.com

Todo es relativo en los mercados financieros. Un lío caliente es mejor que una tendencia a la baja. Los alcistas quieren ver a VTV subir por encima de los 152 dólares antes de emocionarse demasiado. Los bajistas están listos para abalanzarse sobre una ruptura a través de los 134 dólares. El siguiente soporte se encuentra en el rango de 121 a 124 dólares, el máximo de antes de la pandemia y el pico de principios de 2021.

En cuanto al objetivo alcista, el rango de 18 dólares mencionado anteriormente presagia un objetivo de precio medido hasta 170 dólares en caso de ruptura alcista.

Conclusión

El impulso está del lado de los inversionistas en valor ahora mismo. Creo que esa tendencia persiste durante el resto del año.

Quiero ver a VTV subir por encima de 152 dólares, y afirmo que eso puede ocurrir si los valores financieros empiezan a participar en la fuerza relativa del valor frente a los valores de crecimiento. La subida de los tipos y la ausencia de recesión podrían ser los catalizadores fundamentales que lleven a VTV a nuevos máximos históricos en el segundo semestre.