"Las medidas alcistas se están volviendo realmente alcistas".

Es una afirmación interesante, dado lo "bajista" que era el sentimiento en 2022. Como yo señalé entonces

"El sentimiento de los inversionistas se ha vuelto tan bajista que es alcista.

Una de las cosas más difíciles de hacer es ir "en contra" del sesgo predominante respecto a la inversión. Es lo que se conoce como inversión contraria. Uno de los inversionistas contrarios más famosos es Howard Marks, que en una ocasión afirmó:

"Resistir -y por tanto lograr el éxito como contrario- no es fácil. Hay factores que se combinan para dificultarlo, como las tendencias naturales de rebaño y el dolor que supone no estar a la altura, sobre todo cuando el impulso hace que las acciones procíclicas parezcan correctas durante un tiempo".Dada la naturaleza incierta del futuro, y por tanto la dificultad de estar seguro de que tu posición es la correcta -especialmente cuando el precio se mueve en tu contra- es un reto ser un solitario contrario".

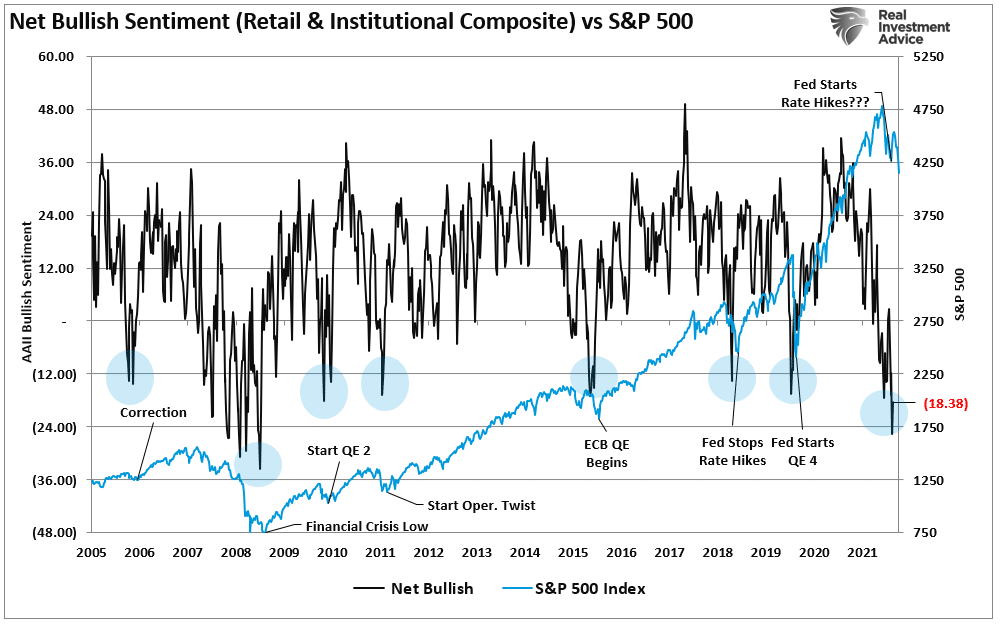

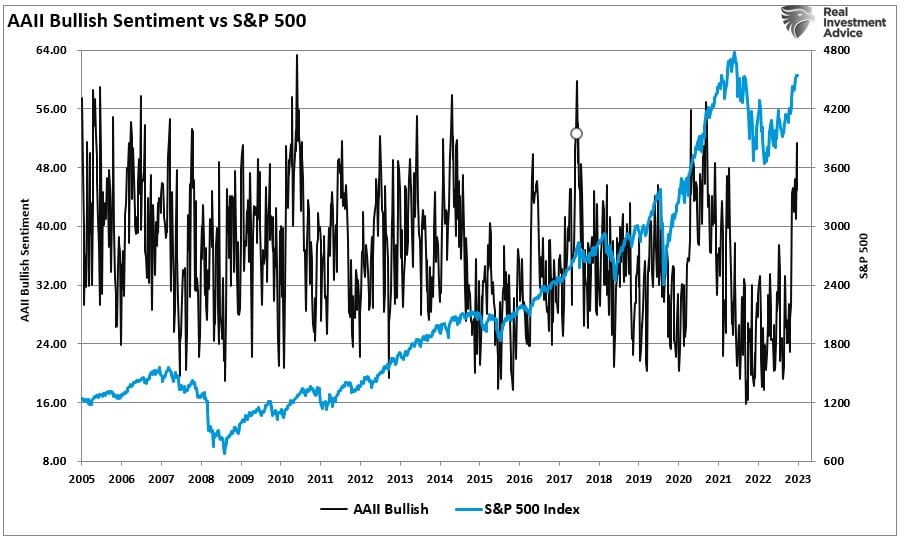

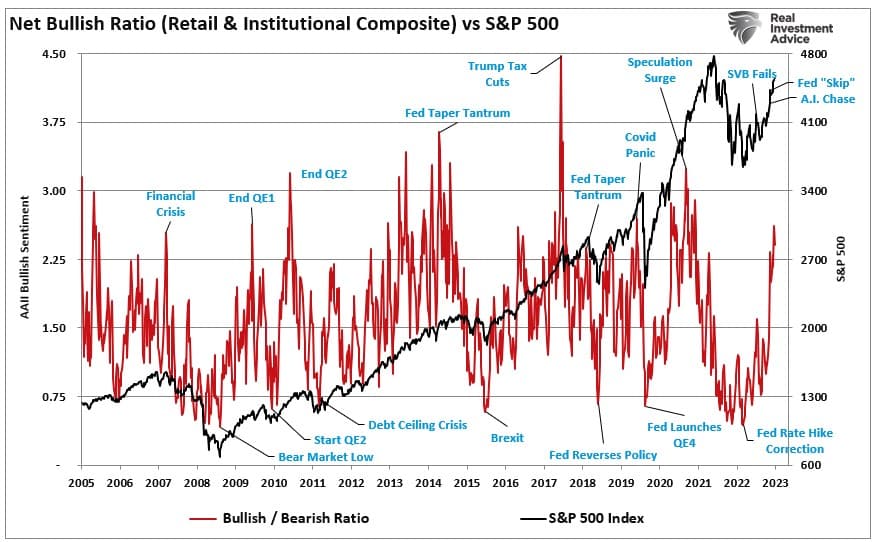

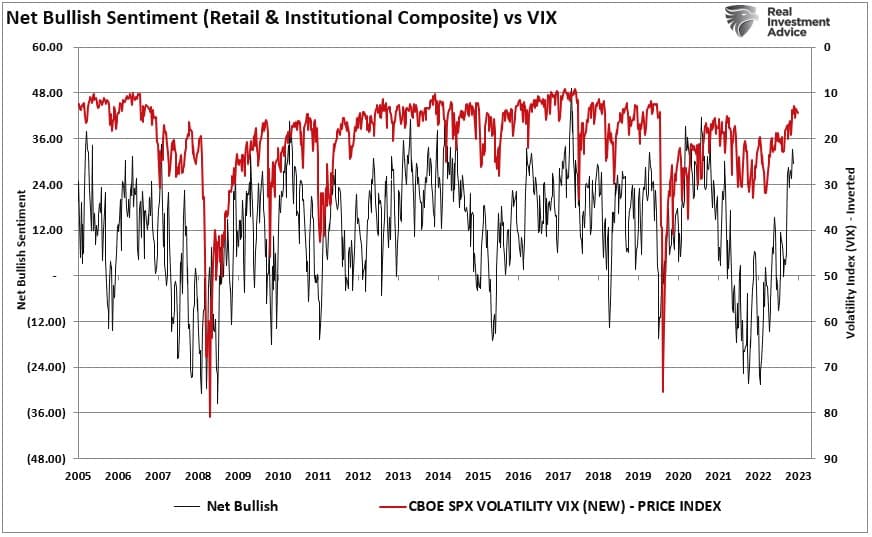

He aquí el índice compuesto de ese artículo sobre el sentimiento de los inversionistas minoristas y profesionales para visualizar lo negativo que era el sentimiento entonces. Observarán que el sentimiento estaba alcanzando niveles bajistas no vistos desde la "Crisis Financiera" de 2008.

Cuando los niveles de negatividad alcanzan niveles muy bajos, históricamente equivalen a mínimos de mercado a corto y medio plazo. Esto se debe a que los excesos se construyen con todo el mundo en el mismo lado del trading. En aquel momento, todo el mundo era tan bajista que se trataba de una medida alcista. Como dijimos entonces, "el trading reflexivo será rápido cuando se produzca el cambio de sentimiento".

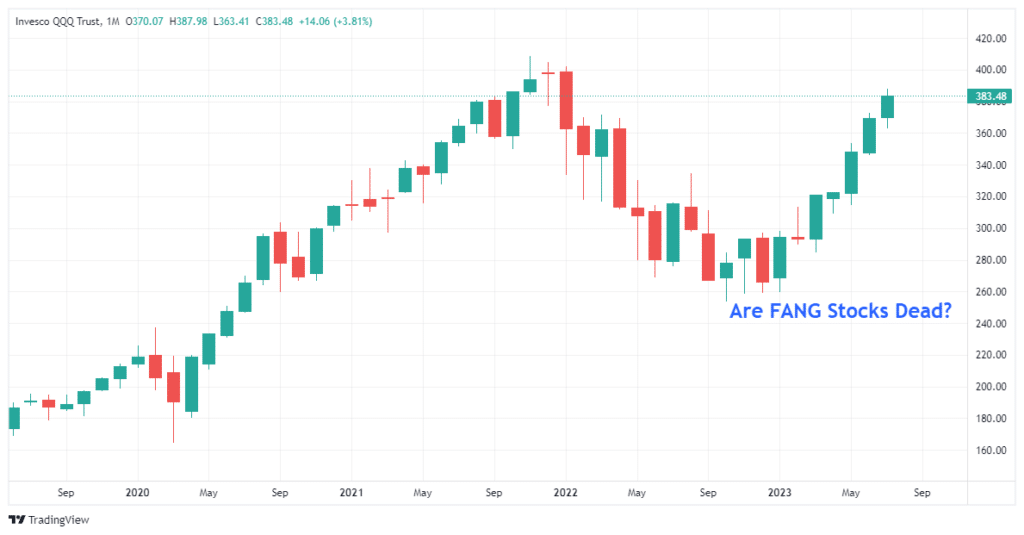

Mirando hacia atrás, es bastante evidente que tal fue el caso, particularmente con el QQQ que se creía muerto.

Los alcistas se vuelven bajistas

Por supuesto, la retrospectiva siempre es 20/20. El año pasado había muchas razones para ser bajista. Las cosas parecían ir tan mal, con todo el mundo esperando una recesión, que no había otro camino que subir. Desde octubre, los participantes en el mercado apuestan por evitar la recesión. Esto ha provocado un brusco cambio en el sentimiento bajista a medida que el "miedo a perderse algo", o FOMO, por sus siglas en inglés, entraba en acción.

Desde finales de enero, a pesar de la subida de tasas de la Reserva Federal, la crisis de solvencia de los bancos y el debilitamiento de los datos económicos, el mercado ha seguido "escalando un muro de preocupación". De hecho, no sólo escaló un muro de preocupación.

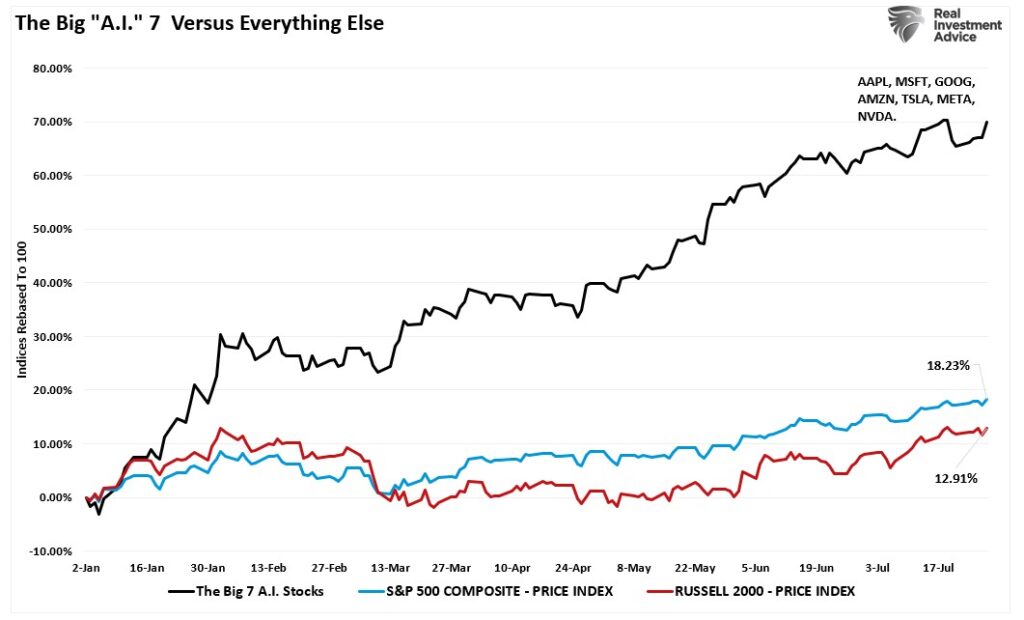

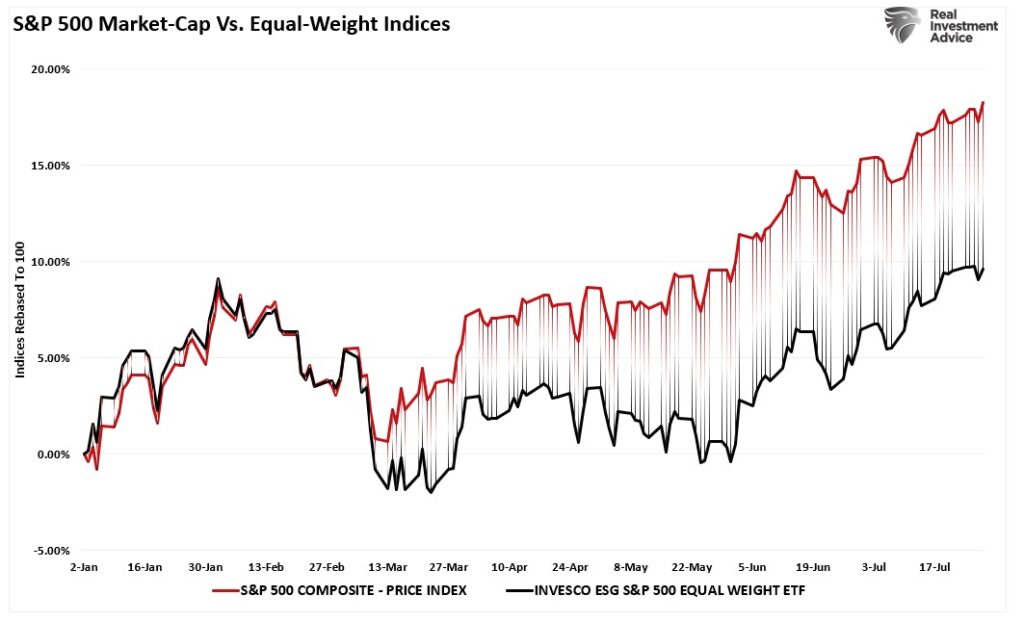

Como se comentó en este artículo si no fuera por los 7 mayores valores ponderados por capitalización bursátil del S&P 500, los rendimientos del mercado este año serían sustancialmente inferiores.

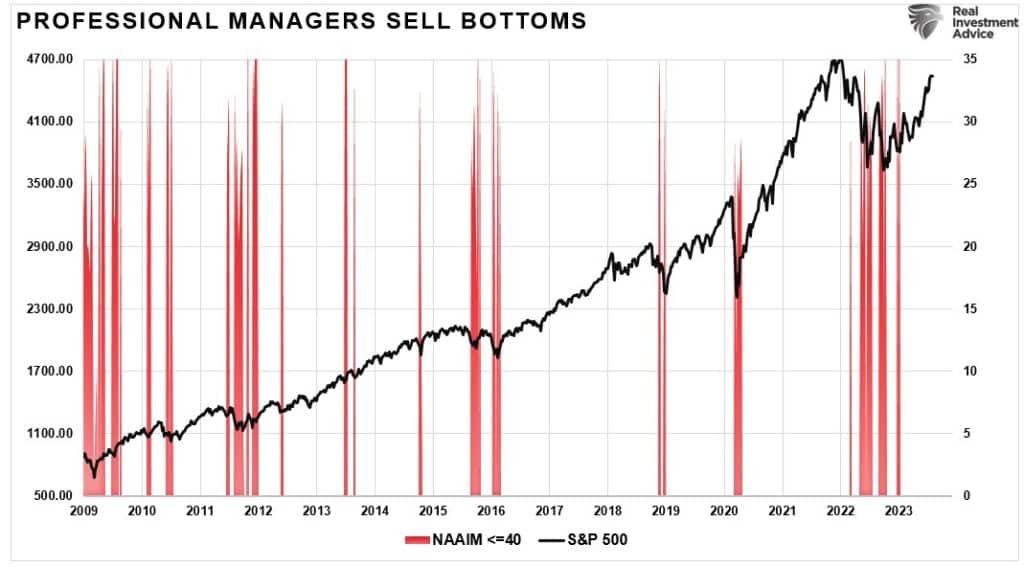

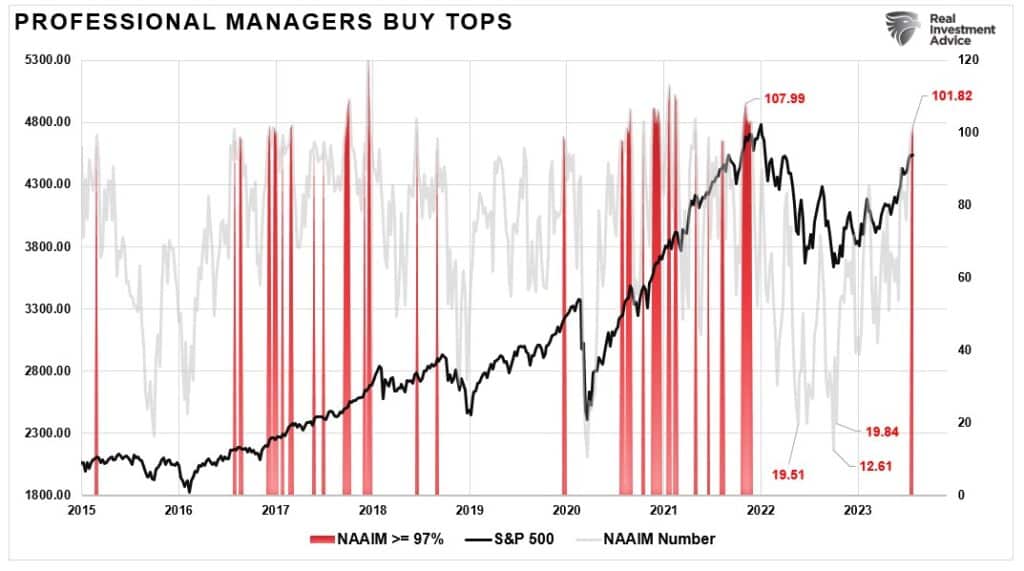

No obstante, el repunte de los mercados invirtió ese sentimiento bajista extremadamente negativo. Una medida que tenemos en cuenta es la encuesta NAAIM sobre el sentimiento de los inversionistas profesionales. Este índice mide cada semana el nivel de exposición a la renta variable de los gestores institucionales. El año pasado, la exposición a la renta variable se redujo cerca de los mínimos del mercado a medida que los gestores vendían. Hoy en día, esos niveles de exposición están aumentando rápidamente. Desde una perspectiva contraria, los inversionistas profesionales tienen un largo historial de vender mínimos y comprar máximos.

Hoy en día, esos niveles de exposición están aumentando rápidamente. Desde una perspectiva contraria, los inversionistas profesionales tienen un largo historial de vender mínimos y comprar máximos.

Sin embargo, no son sólo los gestores profesionales los que invierten en el mercado de renta variable, sino también los inversionistas minoristas. En 2022, el sentimiento de los inversionistas minoristas también alcanzó niveles extremadamente bajistas. A medida que los inversionistas minoristas capitularon y recompraron acciones, el mercado subió, aumentando rápidamente su sentimiento alcista.

Desgraciadamente, estas lecturas alcistas más exuberantes son la antítesis de las lecturas bajistas. Mientras que las lecturas extremadamente bajistas tienden a denotar mínimos de mercado a corto plazo, las lecturas extremadamente alcistas históricamente sugieren máximos a corto plazo.

Es probable una corrección

El cambio del sentimiento bajista al alcista ha sido constante desde principios de marzo. La capitulación de los inversionistas bajistas sigue impulsando los mercados al alza. El "Ratio alcista neto" de los inversionistas minoristas y profesionales lo demuestra.

El aumento del optimismo se tradujo, como era de esperar, en un desplome de la volatilidad del mercado, que también está alcanzando niveles más extremos.

El giro en el sentimiento fue el resultado del "dolor" que sintieron los inversionistas al margen. Aunque ese giro en el sentimiento alcista aún no ha alcanzado niveles más extremos, suele ser la señal del final de un rally más que del comienzo de uno.

Como inversionista contrario, los excesos los construyen todos los que están en el mismo lado de la negociación. Antes, todo el mundo era tan bajista que la subida alcista era inevitable. Hoy es al revés.

Independientemente de sus opiniones personales, el mercado alcista que comenzó en octubre sigue intacto. Sin embargo, dados los niveles más extremos de optimismo a corto plazo, muchos indicios sugieren que es probable una corrección a corto plazo. Las condiciones de sobrecompra técnica del mercado así lo confirman.

Sin embargo, esto no significa venderlo todo e ir al contado.

Lo que sugiero es que, cuando se den "señales de venta", los particulares lleven a cabo una gestión esencial del riesgo de cartera, como por ejemplo

-

Recortar las posiciones ganadoras hasta las ponderaciones originales de la cartera: Regla de inversión: Dejar correr a los ganadores

-

Vender las posiciones que no funcionan (las posiciones que no funcionan en un mercado alcista no funcionarán en un mercado bajista): Acortar a los perdedores

-

Retenga el efectivo obtenido de estas actividades hasta que se presente la siguiente oportunidad de compra. Regla de inversión: Comprar barato

El riesgo de la "gestión del riesgo" es mínimo. A largo plazo, los resultados de evitar periodos de graves pérdidas de capital compensarán las ganancias perdidas a corto plazo.