Apenas pasaron 4 meses de este 2020 y podemos decir con toda seguridad que no es un año más: realmente estamos viviendo tiempos históricos, con records que serán para siempre recordados y que sin dudas nos “nutren” como inversores: la experiencia de haber vivido un crash bursátil; ver caer el valor del contrato del OIL no sólo a cero sino a negativo por primera vez en la historia; una pandemia que genera una parálisis global en todo sentido con rescates multi-millonarios del estado nunca antes vistos para intentar que la economía literalmente no muera, son aprendizajes que quedarán para siempre archivados en nuestra memoria.

En este “sencillo” contexto mundial se encuentra Argentina, un país crónicamente debilitado y actualmente paralizado por la cuarentena, en plena negociación de deuda (cuenta regresiva) con acreedores extranjeros, emitiendo “lo que haga falta” para ayudar a diversos sectores e intentando contener (sin mucho éxito) el dólar mediante más y más restricciones al mercado de capitales (esta semana le tocó nuevamente a los FCI que se ven obligados a limitar al 25% sus tenencias en moneda extranjera).

Así estamos y el mercado lo sabe: los valores actuales del Merval (analizado en dólares) corresponden a niveles del 2009 (siendo específicos, en la segunda semana de marzo de aquél año el índice dejaba atrás estos valores y nunca más volvió a ellos hasta la actualidad). Pasaron 11 años y valemos lo mismo, esta es la conclusión si vemos el vaso medio vacío: un país inviable. Ahora, también tenemos que decir (nobleza obliga) que desde estos valores la recuperación significó un 250% de ganancia en dólares en menos de 2 años y que a pesar de la baja posterior (2011-2013) el índice marcó un récord en 2018 que representa una suba del 600% desde aquella semana citada. Cuál sería la conclusión básica de ver el vaso medio lleno: oportunidad.

El mercado de capitales nunca muere; se mueve por ciclos alcistas y bajistas y cuando uno analiza estos últimos vemos que por lo general duran entre 2 y 3 años y que suelen corregir entre un 60% y un 80%. Todo esto ya ocurrió y de hecho nos pasamos de largo (acumulamos una corrección superior al 85% desde los máximos del 2018) por lo cual entre el vaso medio vacío y el medio lleno, me quedo con el medio lleno y digo “estamos frente a una oportunidad histórica”.

Vamos con los gráficos:

MERVAL – VISIÓN DIARIA

Una vez más, el CCL (subió un 8.3% esta semana) logró contener prácticamente toda la caída de nuestro principal índice (el saldo semanal fue -2.09%). Sin embargo, la consolidación en relación a los 30.000 puntos se rompió el día viernes y la vela, de importante cuerpo, marcó la única rueda bajista relevante que trajo como consecuencia el quiebre de los 29460 puntos y de la EMA 20, aunque cerró muy próximo a ella debido a la recuperación intradiaria (materializada por la extensa mecha inferior). Es interesante observar además que el mínimo marcado en la última rueda contacta en forma muy precisa una línea de tendencia alcista de cortísimo plazo, dándole carácter de “válida” por tener 3 contactos.

Si trazamos un fibonacci desde los mínimos de marzo al máximo de abril, vemos que el retroceso 0.382 se ubica en estrecha relación con los 28.000 puntos, soporte estático muy relevante por múltiples contactos anteriores y por número redondo. Primera conclusión: la zona comprendida entre la línea de tendencia alcista y los 28.000 puntos es muy importante y quebrarla a la baja representa una señal de gran debilidad por parte del índice. Más abajo nos encontraríamos con una nueva zona de piso entre los 26.000 y los 25.200 puntos y por último quiero mencionar los 22.000 puntos, un valor que considero poco probable que alcancemos (dada la gran devaluación que venimos observando) pero que de contactarse sería una nueva gran oportunidad para sumar activos a cartera.

Arriba, si logramos posicionarnos nuevamente por arriba de los 30.000 puntos (que ahora son resistencia), los 32.000 puntos son el siguiente escollo relevante del corto plazo, para luego pensar en los 35121 puntos y el retroceso 0.618 de fibonacci de toda la baja desde máximos históricos (ver caja de fibonacci roja).

En cuanto a indicadores, tenemos un MACD que nos muestra que la dominancia alcista actual pierde fortaleza, mientras que el RSI esta semana cerró por debajo de los 50 puntos.

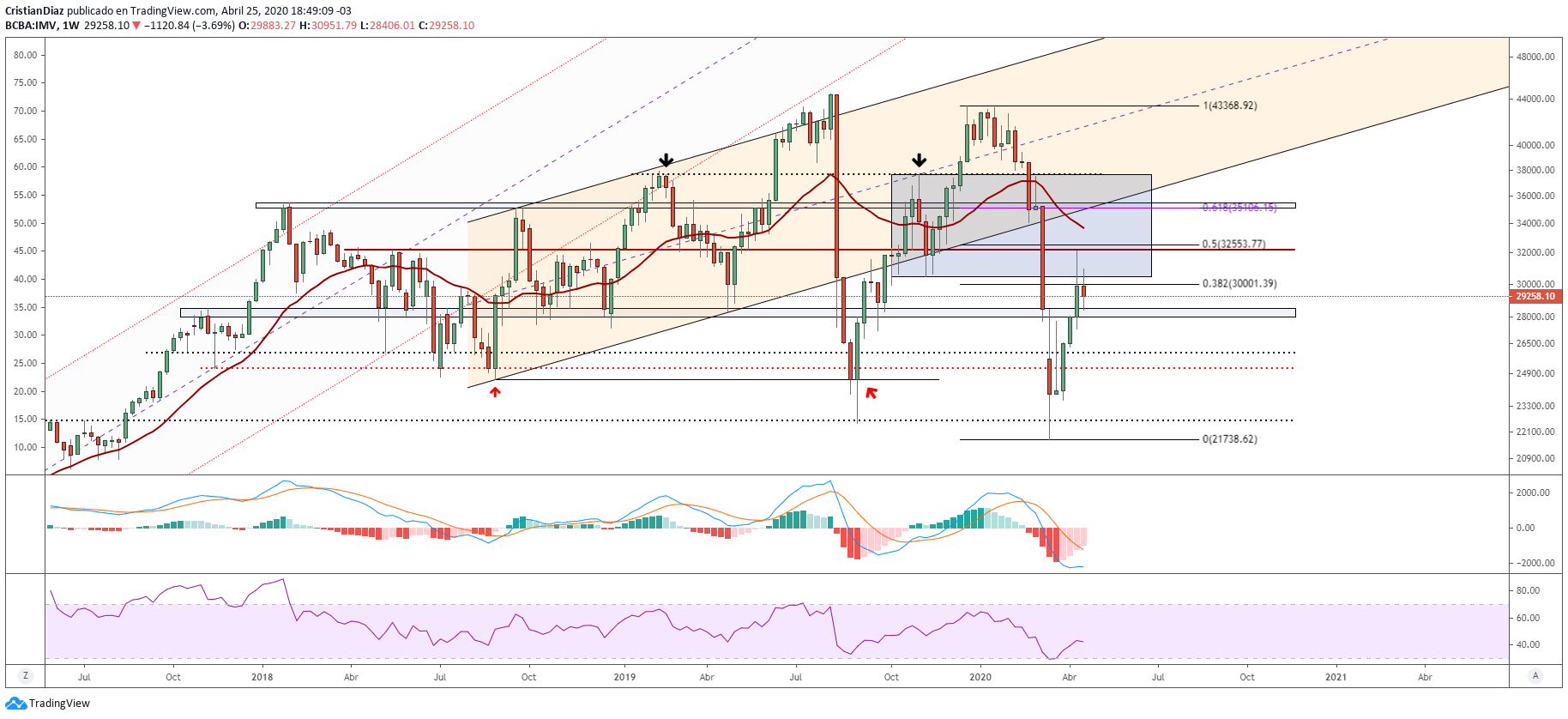

MERVAL SEMANAL

Las dificultades observadas la semana pasada en relación al piso de la antigua gama operativa se confirmaron esta semana con la vela semanal, que deja un sentimiento de indecisión a pesar de la suba del CCL que siempre colabora con el buen estado actual del índice medido en pesos. No podemos dejar de mencionar que el retroceso 0.382 de toda la baja ubicado en 30.000 puntos es un claro stop para la recuperación del mercado.

Si bien la dominancia bajista en este marco temporal sigue debilitándose, el RSI aún no logra posicionarse por arriba de los 50 puntos.

Hoy por hoy el impulso alcista es contra-tendencial por lo cual lo más probable (teóricamente) es que veamos continuidad bajista a partir de este nivel de resistencia en el que nos encontramos.

MERVAL SEMANAL EN DÓLAR CCL

-9.6% fue el saldo semanal, más que nada debido al sector bancario (ADRs) que sufrieron correcciones del 15-16%, a lo que debemos sumar también YPF (BA:YPFD) (-14.95%). Éstas son las empresas que más influyen en la cotización del índice y fueron sumamente castigadas, generando entonces la búsqueda de la zona de soporte intermedia entre los 257-260$USD del merval.

Debemos tener presente que en este contexto de incertidumbre, con alto riesgo de default y con una clara tendencia bajista de largo plazo, las posibilidades de buscar nuevamente mínimos del 2009 en la zona comprendida entre los 215-225$USD resulta mucho más lógica y probable que pensar en recuperación y avance sobre los 323$USD (valor más importante de resistencia a superar).

Indicadores sobrevendidos y con divergencias alcistas son la esperanza técnica para pensar en recuperación, con todo el resto en contra.

Índice Standard & Poor´s:

Si bien al ver el gráfico podemos tener cierta sensación de estabilidad e incluso fortaleza, cuando hacemos zoom en el intradiario lo que podemos ver es volatilidad y movimientos erráticos día tras día.

INTRADIARIO

Los gaps de apertura son una constante, tanto al alza como a la baja, dificultando entonces la orientación del mercado a corto plazo. Dicho esto, hay directrices que debemos tener en claro: un precio por arriba de los 2800 habilita la búsqueda de los 2934 puntos (retroceso 0.618 medido desde máximos históricos a mínimos de marzo), valor que considero sumamente improbable de superar. Debajo de los 2800 puntos tenemos un nivel clave en 2720 puntos que de ser quebrado a la baja, sería una clara señal de debilidad y potencial inicio de la última corrección relevante del mercado norteamericano.

Semana tras semana menciono datos que hacen injustificable el índice en estos valores, no tiene sentido volver a mencionarlas, creo que todos saben la gran crisis económica global en la que estamos inmersos y los balances próximos (esta semana se presentan muchos de empresas relevantes) van a dar cuenta de ello.

SEMANAL

La vela de esta semana presenta una estructura que podría considerarse como “Hanging man” (hombre colgado o ahorcado), que suele marcar el final de una tendencia alcista. Para confirmar este patrón suele esperarse la vela bajista posterior para confirmar el patrón.

Podemos ver además que por segunda semana consecutiva el S&P muestras dificultades frente a la resistencia estática en 2872 puntos (máximo de enero 2018). El avance habilita la búsqueda del retroceso 0.618 que estará en estrecha relación con la WMA de 30 semanas, que en el contexto de una etapa 4 de SW será una gran resistencia y una oportunidad de “short” siempre y cuando no sea quebrada al alza.

Los indicadores muestran debilidad progresiva de la dominancia bajista, con un RSI que aún no logra avanzar sobre los 50 puntos.

Conclusiones y sugerencias:

Al igual que la semana pasada, la sugerencia que puedo brindarles con muy poco miedo a equivocarme es mantener por un lado el ahorro en dólar billete y fuera del sistema y por otro lado fondear cuenta con dólar cable para operar tanto ADRs como activos de USA.

Recuerden que una eventual devaluación no sólo licuará nuestra liquidez en pesos, también generará caída en los ADRs, por lo cual tener liquidez en dólar cable tiene un doble beneficio: te da protección frente a la pérdida del valor de nuestra moneda y te permitirá posicionarte en activos dolarizados que sin dudas se van a ver afectados por este proceso.

Cuidado con los cedears: por un lado el gobierno pretende bajar el dólar MEP y CCL y además tenemos un mercado Norteamericano que podría comenzar en el corto plazo un proceso final de corrección.