Este artículo fue escrito en exclusiva para Investing.com

-

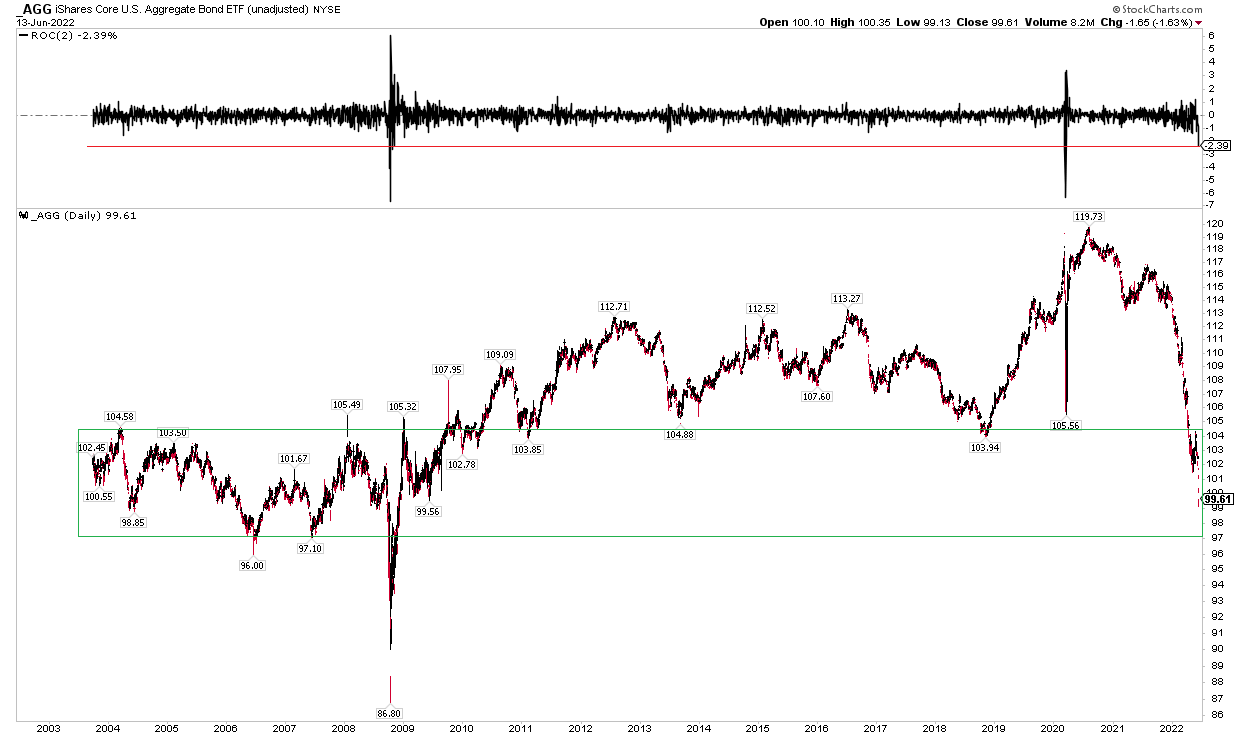

El ETF iShares U.S. Aggregate Bond sufrió su peor caída diaria consecutiva desde la pandemia de COVID

-

El mercado de valores en general ha bajado cerca de un 30%, después de la inflación, desde su máximo de agosto de 2020

-

Los inversionistas se preguntan cuánto dolor más está por venir en el mercado de valores, pero es posible que desee observar el mercado de bonos de "dinero inteligente" para obtener pistas

Se mire por donde se mire, los mercados han sufrido una paliza. Las acciones, los bonos, las criptomonedas e incluso muchas materias primas han sufrido una intensa presión de venta en los últimos días.

Esto continúa las tendencias más amplias que hemos visto desde el comienzo del año. Los movimientos bruscos dejan a los inversionistas preguntándose dónde se tocará fondo. Por supuesto, nadie lo sabe. Pero creo que podemos buscar señales en el mercado de bonos.

La escena del crimen: el IPC

Todo comenzó con el informe del IPC estadounidense del pasado viernes por la mañana. En realidad, la volatilidad comenzó a subir el jueves, pero los bonos se vieron realmente afectados por un dato de inflación mucho más alto de lo esperado.

Para complicar las cosas, la Universidad de Michigan publicó un indicador de expectativas de inflación mayor de lo previsto, un dato que la Reserva Federal analiza muy de cerca. Todas las miradas están puestas ahora en la reunión del FOMC de esta semana, en la que muchos participantes del mercado creen que habrá una subida de tipos de 75 puntos base.

"Dolor "real

El ETF iShares Core U.S. Aggregate Bond (NYSE:AGG) ha caído ahora la friolera de un 17% desde su máximo de agosto de 2020. Después de la inflación (e incluyendo los dividendos), el mercado de renta fija nacional en general ha caído alrededor de un 30%.

Los inversionistas en renta fija de hoy no han soportado un mercado bajista de bonos "real" tan prolongado como este. Mientras que el mercado de valores aún no ha mostrado signos de pánico, afirmo que la reciente acción de los precios de los bonos sugiere que ahora estamos en modo de pánico.

Golpes consecutivos

Considere que AGG cayó más en un tramo de dos días (viernes y lunes) que en cualquier otro momento, sin las crisis de liquidez observadas durante la crisis financiera global y el choque de COVID. Esta vez es diferente, ya que se produce después de una tendencia bajista de larga duración.

El movimiento de capitulación tiene las características de una baja. Por supuesto, todo puede pasar y quién sabe dónde estaremos dentro de unos meses. Pero el juego cambió claramente el viernes pasado. La acción de operación de la renta fija que siguió el lunes por la tarde se parece bastante al flash crash de 2010".

Gráfico destacado: El mercado de bonos agregados de Estados Unidos se desploma un 2.4% en dos días. ¿Capitulación?

Fuente: Stockcharts.com

Evaluación del mercado de bonos basura

Aun así, sigue habiendo mucho riesgo en el crédito corporativo. Los spreads de los bonos basura siguen siendo bajos en términos históricos. Imagínense el baño de sangre que se produciría si los spreads se acercaran a los niveles de 2008 o 2020. Algo como el ETF iShares iBoxx High Yield Bond (NYSE:HYG) quedaría arrasado.

No creo que eso ocurra. Esta caída del crédito es principalmente una historia de tasas de interés. Los niveles de impago siguen siendo extremadamente bajos. Estoy seguro de que aumentarán, pero necesitaríamos que cayeran muchos más zapatos grandes para ver una oleada masiva de quiebras que provocara una explosión de los diferenciales.

Conclusión

Veremos si el mercado de bonos ha tocado fondo cuando la primicia de The Wall Street Journal de que la Fed podría subir 75 puntos base en la reunión de la Fed llegue al mercado. El comportamiento de los precios la semana pasada y a principios de esta semana nos acerca al menos a un fondo del mercado de bonos.

Y puede que ya se haya producido.