En el mercado de capitales, el dinero ingresa por expectativas y sale por incertidumbre (entre otras cosas). En un país que aún no define sus políticas de reestructuración de deuda (con la posibilidad latente de ingresar finalmente en default si no consigue la aprobación del plan por el 75% de los acreedores) es esperable finalmente que el rendimiento en renta variable local sea malo, el volumen escaso y el flujo de dinero migre a activos como CEDEARs (que esta semana mostraron mayor volumen que el panel líder) que tienen la gran ventaja de no representar riesgo Argentino y además actualizarse en función de la cotización del dólar CCL (arbitraje).

Sumado a este panorama local, el contexto internacional no es el mejor: pánico por la diseminación del Coronavirus Chino…reportándose todos los días nuevos casos confirmados en distintas partes del mundo; USA en máximos históricos con mercado alcista por tiempo record, donde a esta altura todos esperan ya un recorte mayor (con lo que podría implicar para un mercado debilitado como el nuestro).

La incertidumbre no es gratis: el Riesgo país cerró la semana nuevamente por arriba de los 2000 puntos y los bonos cayeron. Esto sin dudas perjudica al sector bancario (gran tenedor de bonos) que mostró bajas del 8 al 15% y como saben, representa el principal termómetro para nuestro Merval, que se vió sumamente afectado.

Vamos con los gráficos:

MERVAL – VISIÓN DIARIA

La semana arrancó de buena manera aunque sin guía del Norte (cerrado por aniversario de Martin Luther King). La zona de resistencia estática planteada por los máximos de julio del año pasado fueron nuevamente techo (en diciembre y principios de enero tuvimos 2 intentos de quiebre fallidos) y finalmente cerró la jornada con una vela de cuerpo regular y pequeña mecha superior, insignificante.

Lamentablemente, los ADRs el día martes no sólo no convalidaron la buena performance local sino que además corrigieron, por lo cual el precio del Merval se desplomó como consecuencia del arbitraje y nos fuimos directo al piso del patrón triangular. Nuestro mercado nos regaló posteriormente un rebote “de gato muerto”, para continuar luego la corrección que generó el quiebre de los 41.000 puntos y de la media móvil exponencial de 20 sesiones, señal técnica de venta.

El comportamiento del precio, si bien no altera la clara tendencia alcista iniciada con los mínimos de setiembre y además respeta el retroceso 0.382 de fibonacci en estrecha relación con el mínimo del 3 de enero (no es un dato menor), invita a pensar que la corrección puede continuar la semana que viene y en este sentido, debemos considerar los siguientes soportes a controlar:

Si miramos los indicadores, tenemos un MACD que dio venta y muestra barras de histograma crecientes a la baja mientras que el RSI continúa descomprimiendo y perdió los 50 puntos (soporte/resistencia estándar del oscilador).

Luego analizaremos el Merval en dólar CCL para ver si los datos aportados mejoran el pesimismo. Continuemos por ahora en pesos…

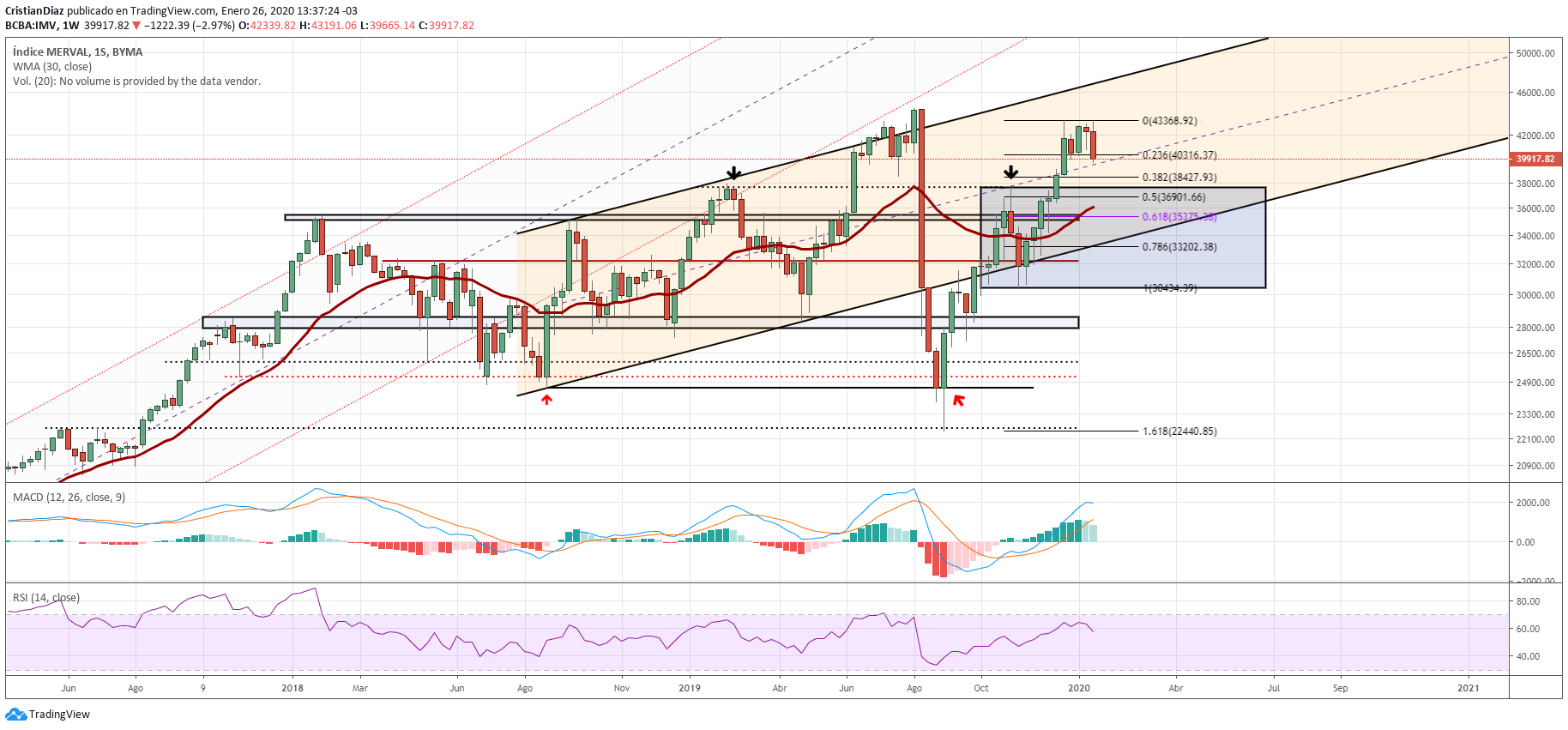

MERVAL – VISIÓN SEMANAL

La primer barra de histograma decreciente del MACD finalmente fue una señal certera de que el impulso alcista iba a finalizar. El saldo semanal fue una vela bajista de amplio cuerpo y cierre casi en mínimos, quedando a poco más de un 5% de alcanzar el techo de la gama operativa de etapa 1 que representa el “estirón” según el método de Stan Weinstein (clara oportunidad de compra según el autor cuando se da).

De más está decir que perder ese nivel complicaría el panorama y sólo quedaría la media móvil ponderada de 30 para sostener el precio y mantener la etapa 2 actual, vigente.

En caso de observar recuperación, tenemos que superar los 43.368 puntos para pensar en buscar máximos históricos, caso contrario una recuperación parcial sólo generaría un patrón de pausa rectangular con techo en el valor señalado y piso en el cierre actual.

¿Qué sucede con el Merval en dólar CCL?

En esta temporalidad diaria podemos observar que la gran corrección iniciada a fines de diciembre (tras alcanzar los 587$USD) alcanzó esta semana una zona muy relevante comprendida entre los 470-480$USD que corresponden no sólo a máximos anteriores recientes sino también a contactos históricos (lo veremos en el siguiente gráfico).

Dada la tendencia alcista de base, uno podría decir que teóricamente este patrón contra-tendencial (bandera) debería quebrarse al alza. La suma de la zona señalada y la dirección ascendente principal del mercado genera cierto optimismo de cara a la próxima semana, donde podríamos observar finalmente un rebote hacia el techo del patrón y la EMA 20, que será el primer desafío.

Caso contrario, si el soporte estático finalmente es vulnerado iríamos directo al piso del canal alcista: sin dudas sería un duro golpe para nuestro mercado, que esperemos no suceda.

En cuanto a indicadores, al igual que en pesos definen venta y hay un importante margen de recorrido hasta la zona de sobreventa.

MERVAL SEMANAL EN DÓLAR CCL

Sumo el gráfico semanal para tener un panorama ampliado de dónde estamos parados. Continuamos en etapa 1 de SW y seguimos a la espera de una definición de gama operativa (el techo ya lo tenemos en 587$USD, resta definir el piso).

Como les comentaba previamente, los 470-480$USD representan un nivel histórico donde el Merval ha rebotado tanto al alza como a la baja (auspició de soporte y de resistencia en distintos años) y en la actualidad coincide con el retroceso 0.618 de fibonacci lo cual es un nivel crítico para cualquier tendencia. Es por esto que guardamos cierto nivel de optimismo de cara a la próxima semana, independientemente de los datos fundamentales que redacté al principio de este informe que seguirán vigentes salvo que aparezca alguna nueva buena noticia.

Conclusión y sugerencias:

Como les comenté en el video semanal, es poco probable que veamos grandes impulsos alcistas en renta variable en el corto plazo. Necesitamos certidumbre, buenas noticias, planes concretos, que generen optimismo y buenas expectativas para que los grandes inversores vuelvan a apostar por Argentina.

En el mientras tanto, surgirán sin dudas oportunidades de corto plazo, es un escenario ideal para traders y el que mejor “timming” tenga podrá hacer la diferencia. Para el resto de los inversores, es un escenario peligroso, volátil y con poca demanda que hace que las oportunidades de éxito se reduzcan.

Dado que el tipo de cambio paralelo sigue mostrando volatilidad pero con una dirección ascendente definida, debemos resguardarnos en activos que se actualicen por el tipo de cambio y además seguir sumando dólar billete vía MEP no es una mala idea.

El mercado Norteamericano sigue marcando máximos históricos y esta semana se presentarán importantes balances. Podemos refugiarnos en CEDEARs de activos alcistas pero no podemos dejar de lado el nivel de sobrecompra actual, por lo que GOLD sigue siendo un refugio muy interesante que repetiré informe tras informe (personalmente sigo sumando cada vez que tengo liquidez y actualmente es uno de los activos que mayor porcentaje ocupa en mi cartera).

“Wait and see” en tiempos de incertidumbre sigue siendo muchas veces el mejor trade.

Índice Standard & Poor´s:

Vela envolvente bajista, señal de venta por parte del MACD, oscilación de fracaso y salida de zona de sobrecompra del RSI. ¿Qué otra señal falta para que el Norte finalmente comience el proceso de corrección tan esperado?

Podría mencionar otras…como quiebre de la EMA 20 y de la línea de tendencia alcista. Ambos sucesos están pendientes y podrían llevarse a cabo la próxima semana: esto reforzaría sin dudas la indicación de venta de las señales antes mencionadas y nos llevaría a tomar importantes recaudos tanto en posiciones locales (por la clara influencia negativa de nuestro principal mercado de referencia) como en CEDEARs (porque más allá de que se actualicen por el tipo de cambio, si los subyacentes bajan vamos a tener un mal rendimiento).

La zona de los 3153 puntos sería un primer nivel a considerar para una corrección relevante, que dependiendo de la velocidad de corrección podría relacionarse en menor o mayor medida con la línea de tendencia alcista.

En temporalidad semanal, la WMA de 30 semanas se encuentra hoy en los 3124$USD pero seguramente este valor se actualizará al alza durante la corrección del precio, por lo cual ratifico el valor arriba mencionado ya que probablemente tengamos a la media móvil muy próxima a este nivel.

Veremos la semana que viene para qué está EE.UU.