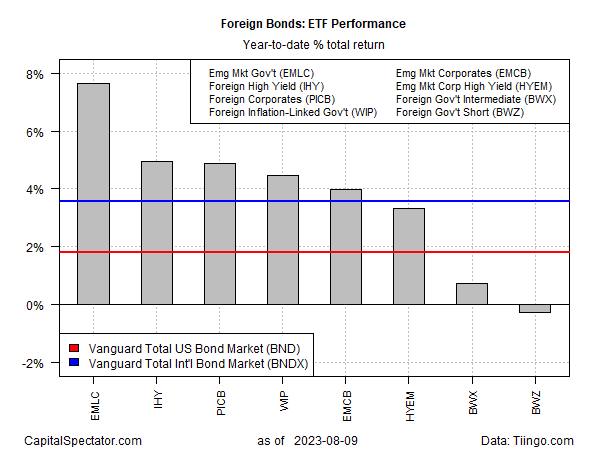

La subida mundial de las tasas de interés podría estar tocando techo, una opinión que ha contribuido a elevar la mayoría de los mercados de bonos extranjeros en lo que va de año, según un conjunto de ETFs hasta el cierre de ayer (9 de agosto).

A la cabeza del repunte: VanEck J.P. Morgan EM Local Currency Bond ETF (NYSE:EMLC). El fondo sube casi un 8% en 2023. Está muy por delante de los bonos del Estado de los mercados desarrollados sin EE.UU. sin cobertura de divisas (SPDR Bloomberg International Treasury Bond ETF (NYSE:BWX)) y de una cartera de bonos extranjeros con cobertura de divisas (Vanguard Total International Bond Index Fund ETF Shares (NASDAQ:BNDX)). EMLC también supera con creces a un índice de referencia de bonos estadounidenses con grado de inversión (Vanguard Total Bond Market Index Fund ETF Shares (NASDAQ:BND)).

El valor atípico a la baja en el espacio de bonos extranjeros en 2023 son los valores de renta fija a corto plazo emitidos por gobiernos de mercados desarrollados a través de BWZ, que actualmente registra una ligera pérdida en lo que va de año.

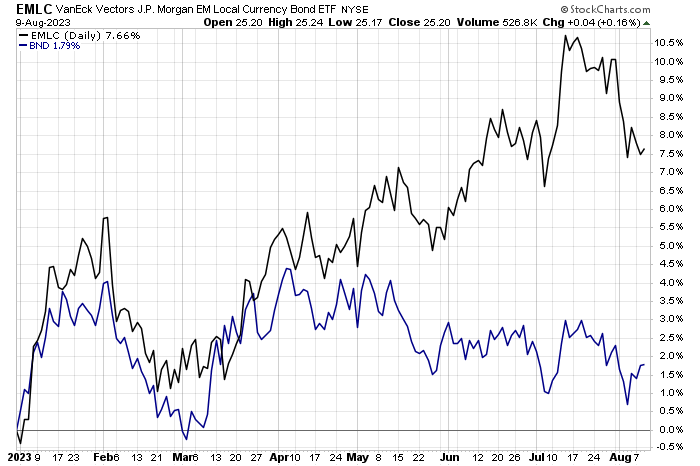

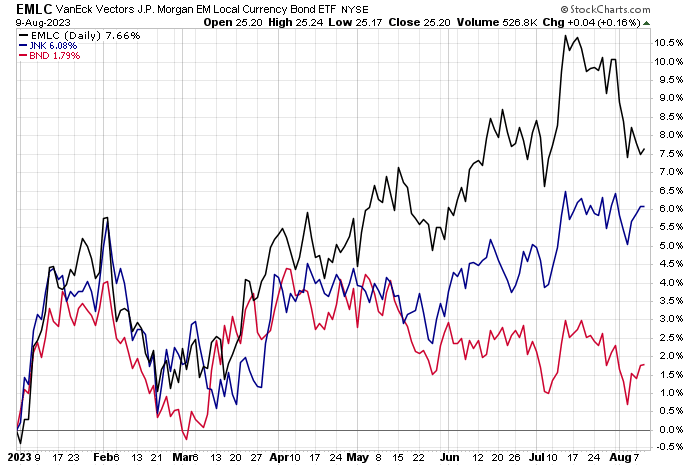

Para los inversionistas ágiles que prefieren los ajustes tácticos, el potencial para explotar las bajas correlaciones entre los mercados de renta fija extranjeros y estadounidenses a corto plazo es atractivo. Pensemos, por ejemplo, en el reciente repunte de la deuda pública de los mercados emergentes (EMLC). En particular, este fuerte repunte contrasta con el comportamiento plano de los bonos estadounidenses con grado de inversión (BND).

Por otra parte, el reciente repunte de los tramos de mayor riesgo de la renta fija también se produjo en el SPDR Bloomberg High Yield Bond ETF (NYSE:JNK), lo que sugiere que los inversionistas estadounidenses aún pueden encontrar oportunidades sin aventurarse en el extranjero.

¿Deberían los inversionistas estadounidenses poseer bonos extranjeros? Se trata de una cuestión muy debatida, en parte porque hay poco consenso, si es que lo hay, sobre cómo o si se debe cubrir el riesgo de divisas, que puede dominar el rendimiento y el riesgo para los inversionistas con sede en EE.UU. en un grado mucho mayor con bonos extranjeros frente a acciones extranjeras.

Vanguard concluye "que mantener una asignación significativa a bonos internacionales (30% de la exposición total a renta fija) es una forma suficiente para que los inversionistas mejoren la rentabilidad ajustada al riesgo dentro de sus carteras”.

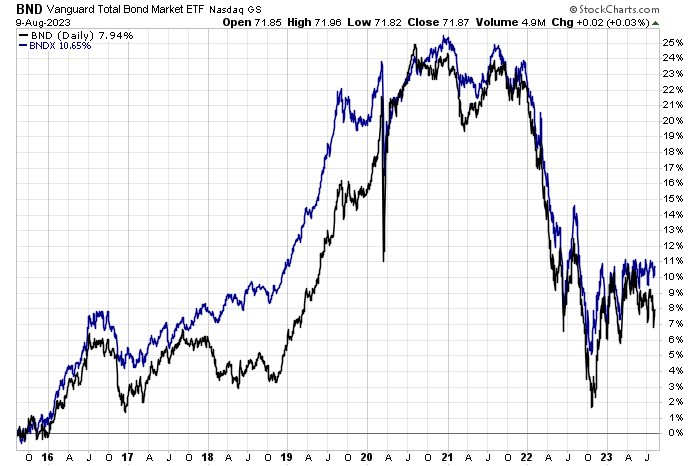

Tal vez, aunque el fondo BNDX de Vanguard cubre el riesgo de divisas, lo que plantea la pregunta: ¿Niega esto la mayoría (¿o todas?) las ventajas de diversificación internacional de los bonos extranjeros?

Sí, o eso parece, basándonos en las rentabilidades de los últimos años del Vanguard Total US Bond Market Index Fund (BND) frente al Vanguard Total International Bond Index Fund (BNDX).

Para ser justos, los mercados mundiales de renta fija presentan diferencias más que triviales en términos de riesgo y rentabilidad a corto plazo, y quizás también a más largo plazo, dependiendo de cómo se defina la renta fija extranjera.

Pero el factor de las tasas de interés, que parece estar cada vez más impulsado por fuerzas globales, tiende a dirigir los resultados.

A su vez, minimizar la beta del mercado global de bonos en la búsqueda de beneficios de diversificación es un reto mayor en comparación con la diversificación internacional en renta variable.