Durante gran parte del último mes y medio, el S&P 500 ha subido, recuperando todo el terreno perdido en la corrección de verano/otoño.

Actualmente, el mercado cotiza justo por debajo de su máximo de julio. Una subida decisiva por encima de este nivel reforzaría la opinión de que la renta variable estadounidense está a punto de salir del rango de cotización que ha prevalecido durante gran parte de los dos últimos años.

Un gráfico semanal del S&P 500 ofrece una perspectiva útil. El impulso alcista se ha estancado aproximadamente en el rango de 4,550 a 4,600. Los inversionistas se preguntan si se trata de un techo duro o de una pausa que refresca y sienta las bases para la reanudación de la tendencia alcista iniciada hace más de un año.

El gran premio es el máximo histórico de enero de 2022, que llegó justo antes de que la Reserva Federal iniciara el ciclo de subidas de tasas de interés que desencadenó fuertes pérdidas para las acciones el año pasado. La creciente confianza de los últimos meses en que las subidas de tasas han llegado a su fin, y en que es probable que el año que viene se produzcan recortes, está alimentando el sesgo alcista de la renta variable.

La tendencia del rendimiento de referencia del Tesoro estadounidense a 10 años parece estar invirtiéndose tras varios años de tendencia alcista. Durante gran parte de los dos últimos meses, este tipo de interés ha estado bajando, cerrando en el 4.12% el miércoles (6 de diciembre), el nivel más bajo desde principios de septiembre. Es probable que nuevos descensos favorezcan la subida de las cotizaciones bursátiles.

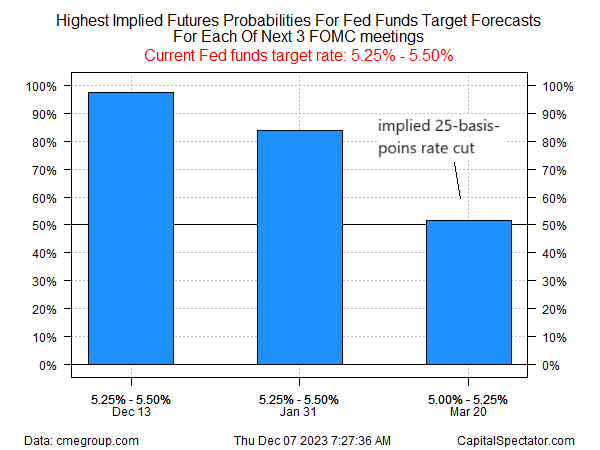

El futuro de las tasas de interés, en suma, será un factor crítico para determinar si las acciones estadounidenses pueden salir del reciente rango de cotización. En la actualidad, los futuros de los fondos de la Fed prevén ligeras probabilidades de que el banco central recorte su tasa objetiva en 25 puntos base en marzo. No se trata de un caso convincente, pero marca lo que parece ser un cambio de sentimiento que anticipa el inicio de un régimen de política pesimista en 2024.

Aunque las expectativas de tipos más bajos han proporcionado apoyo a las acciones recientemente, existe un posible inconveniente, señala Quincy Krosby, estratega jefe global de LPL Research. En una nota de investigación, aconseja que la reciente caída de los rendimientos "es preocupante, ya que refleja un telón de fondo económico en desaceleración, pero tal vez uno que se está deteriorando a un ritmo más rápido de lo deseado”.

Sobre esta base, una pregunta clave para los inversores en renta variable: ¿Durante cuánto tiempo la caída de las tasas de interés sostendrá la subida de las cotizaciones bursátiles? En algún momento, un descenso continuado de las tasas sería una señal de crecientes problemas económicos, o al menos eso se podría argumentar.

En este sentido, el actual PIB pronosticado (a 6 de diciembre) para el cuarto trimestre a través del modelo GDPNow de la Reserva Federal de Atlanta estima que la producción se desacelerará bruscamente hasta el 1.3% desde el aumento del 5.2% en el tercer trimestre.

Entonces, ¿cuánto de algo bueno (tasas más bajas) es demasiado para los alcistas y bajistas en el mercado de valores?

Nadie lo sabe con exactitud, pero las perspectivas de que el S&P 500 salga de su rango de cotización pueden ser más difíciles de lo que parece si la caída de los rendimientos del Tesoro se debe a la preocupación por una menor actividad económica frente a la desinflación.