Ha finalizado una semana corta: sólo 3 ruedas para el mercado local y 4 para nuestro mercado de referencia. Uno de los datos más relevantes que debo mencionar sobre estas jornadas es la suba del CCL, que avanzó entre un 6% y un 7% (dependiendo el activo que se utilice para evaluarlo) cerrando arriba de los 94$, extendiendo la brecha con el oficial en más de un 40%. Esto lo hemos advertido en las conclusiones del informe anterior y fue (lamentablemente) la causa de la “buena” performance del Merval analizado en pesos, ya que en dólares el saldo semanal fue de -0.71%.

Otro dato clave (que justifica la mala performance de los ADRs del sector bancario) es la noticia de “reperfilamiento” de todos los bonos en dólares (ley local) que se dio el fin de semana (todos los pagos acordados se harán en el 2021), que generó por supuesto un derrumbe en su cotización y esto influye directamente en los bancos por ser grandes tenedores de estos bonos. No podemos dejar de mencionar la importante suba del riesgo país, que se acercó nuevamente a los 4000 puntos.

En relación a nuestro mercado de referencia, fue una gran semana: el S&P subió un 12% y deja planteado un interrogante de cara a la próxima semana en relación a si esto sigue siendo un simple movimiento contra-tendencial o si finalmente vuelve el “bull-market” (luego daré mi opinión personal).

El mundo sigue sumamente complicado en relación al Coronavirus, a pesar de algunos datos que muestran una “meseta” en número de infectados y fallecidos (en algunos países). Entiendo por ejemplo que el presidente Trump quiera llevar tranquilidad a la población diciendo que en breve se terminará el problema, pero es contradictorio cuando hace sólo un par de semanas atrás los agentes sanitarios de su gobierno decían que si se hacían las cosas bien, el número de fallecidos rondaría los 100.000-200.000 (hoy se registran 21.000, es decir poco más del 10% del último valor citado).

Este mes llegan balances y se empezarán a evidenciar seguramente las consecuencias económicas de la parálisis global que generó esta enfermedad: atentos con esto porque pueden ser el gatillo para comenzar un nuevo impulso bajista.

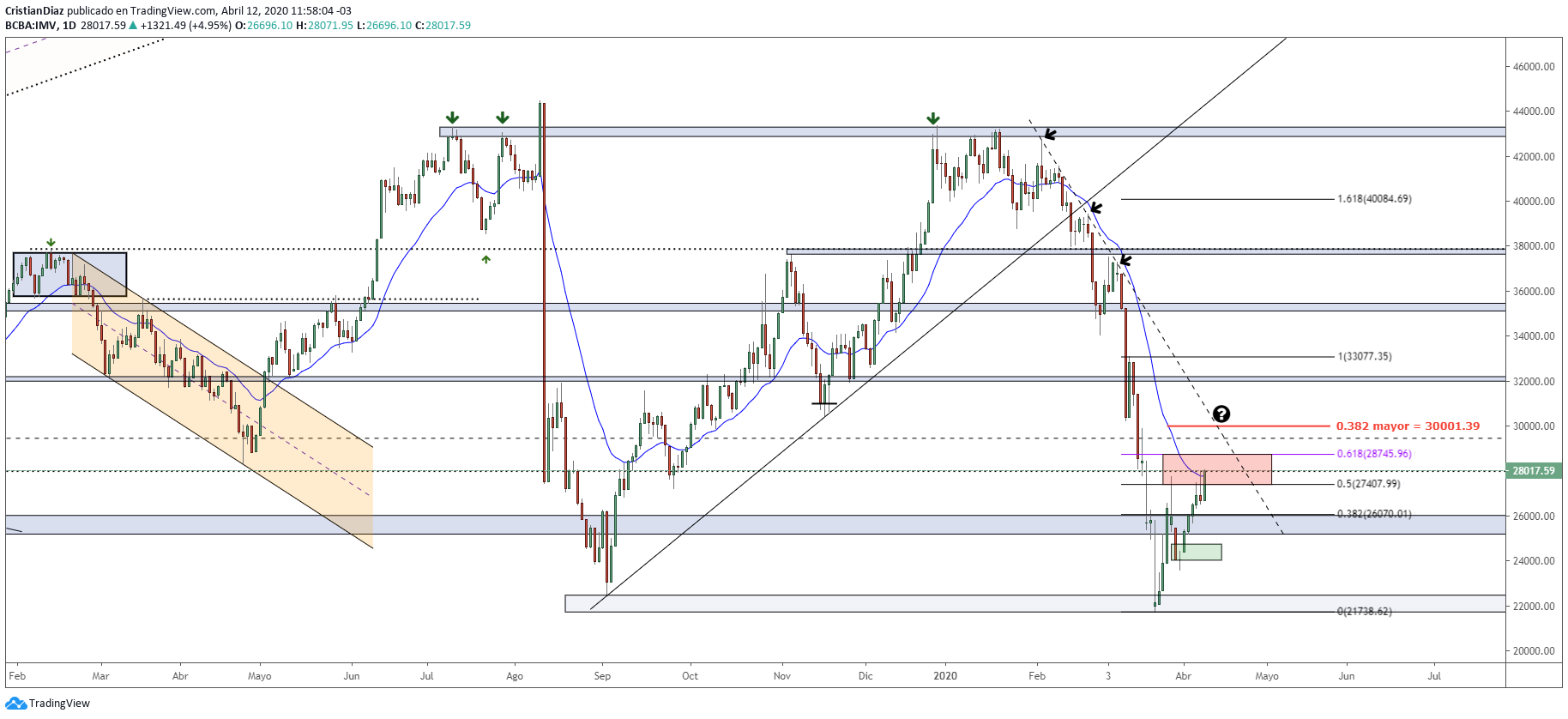

MERVAL – VISIÓN DIARIA

Las 3 jornadas de nuestro principal índice alcanzaron para confirmar el avance sobre los 26.000 puntos y meterse de lleno en una zona sumamente complicada por la confluencia de soportes estáticos y dinámicos, a saber:

Como pueden ver en el gráfico, tenemos una línea de tendencia bajista validada por 3 contactos (flechas negras) que define sin dudas la situación actual. Si a esto le sumamos un fibonacci trazado desde máximos históricos hasta los mínimos de marzo tenemos que el retroceso 0.382 en 30.000 puntos se relaciona estrechamente con esta línea de tendencia, por lo cual considero que este valor es definitivamente el más relevante a superar para pensar en un cambio de tendencia genuino.

Abajo, la zona definida por los 25.200-26.000 puntos ahora es soporte, que en caso de quebrarse habilitaría la búsqueda de los 24.000 puntos y finalmente los niveles extremos (mínimos recientes y post PASO del 2019).

En cuanto a indicadores, MACD define compra y hasta el momento la dominancia alcista se fortalece progresivamente; por el lado del RSI, tiene una dirección ascendente clara pero aún no se posiciona por arriba de los 50 puntos (resistencia estándar del indicador).

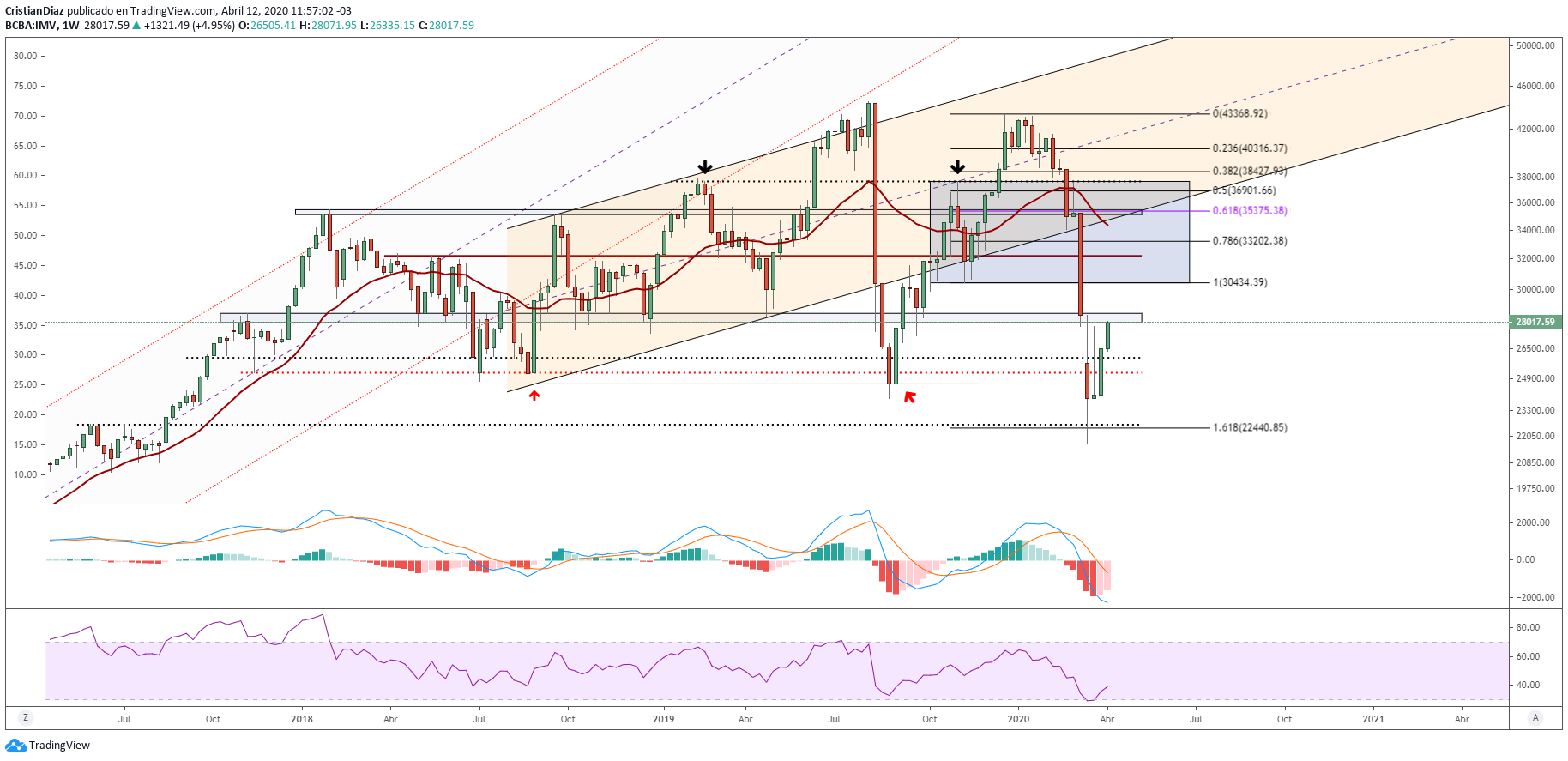

MERVAL – VISIÓN SEMANAL

Segunda semana consecutiva de recuperación luego del patrón de reversión alcista estudiado en informes anteriores y videos semanales. Podemos ver que la dominancia bajista continúa perdiendo fuerza (barras de histograma decrecientes) y el RSI se sigue alejando de la zona de sobreventa.

La zona rectangular graficada donde el precio cerró la semana tiene que ver con múltiples niveles de soporte y resistencia generados a partir del 2017 y representa por supuesto un importante escollo que se suma a lo analizado en temporalidad diaria.

Una visión ampliada de nuestro índice, considerando subas del 2016 en adelante, nos permiten concluir que la tendencia de largo plazo actual es lateral-alcista (si este gráfico lo ven en mensual se ve mucho más clara esta definición), con un piso relativamente definido entre los 24.000-25.000 puntos y valores extremos en 22.000. Perder este último valor definiría un cambio de tendencia mayor, aunque lo considero poco probable ya que la corrección mayor en dólares ya está hecha y la devaluación amortigua una y otra vez cada caída importante que se produce en pesos.

MERVAL SEMANAL EN DÓLAR CCL

La zona estática entre los 317-323$USD continúa siendo el principal escollo para el corto plazo. Se pueden observar mechas superiores en cada una de las velas de las últimas semanas (salvo esta que acaba de finalizar) por lo cual superar este nivel sería sin dudas una muestra de fortaleza muy importante que define incluso una potencial señal de entrada para renta variable local.

En caso de confirmarse finalmente un pull-back, tenemos los 257-260$USD como un soporte intermedio previo a la búsqueda de los mínimos recientemente marcados en 223$USD, valor que se relaciona con niveles del 2009.

Vemos indicadores sobrevendidos y divergencias alcistas, pero la tendencia principal es sin dudas bajista, estamos en etapa 4 de Stan Weinstein por lo que pensar en buscar nuevos mínimos es lo más lógico en este escenario (lo bueno es que no siempre se da lo que al parecer es lo más sensato).

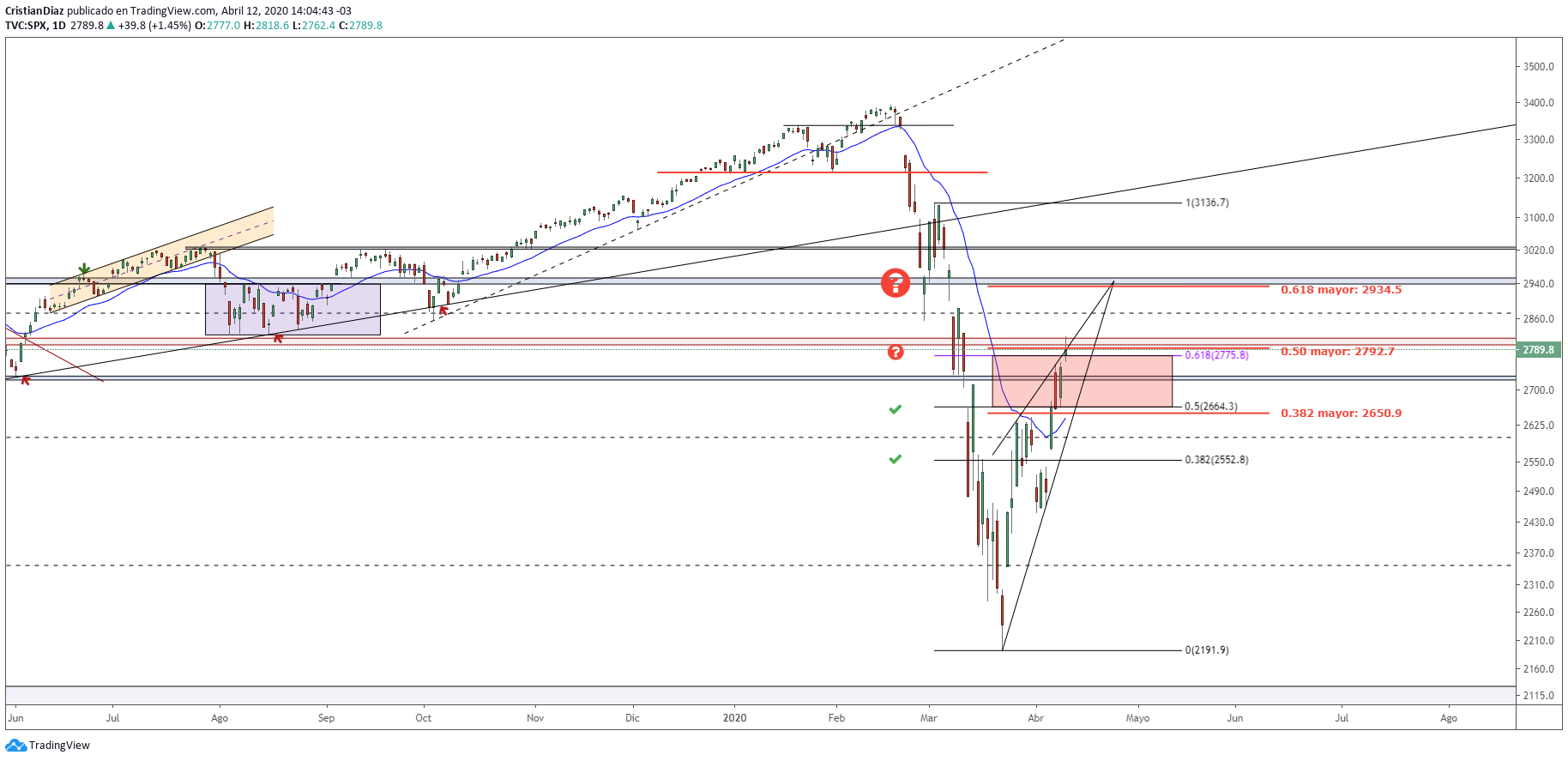

Índice Standard & Poor´s:

VISIÓN DIARIA

Este índice tan importante para nosotros ha logrado en esta semana importantes avances técnicos:

Como pueden observar, tenemos graficada una clara cuña alcista de resolución bajista que el día jueves el precio intentó superar al alza, sin éxito (dejó una importante mecha superior).

¿Qué puede suceder el día lunes?

Dado el nivel sumamente complicado que tiene por delante y las pésimas noticias que llegan a diario en materia económica y de salud, no veo motivos para pensar que pueda continuar este camino contra-tendencial. Como vengo comentando hace un tiempo, pienso que al mercado Norteamericano le falta un impulso bajista mayor donde no sólo podría alcanzar los mínimos de marzo, sino también marcar nuevos mínimos (lo veremos luego). Por supuesto, la verdad la tiene solamente el mercado y uno genera pronósticos en base a análisis, donde probablemente muchos pueden ver lo mismo y otros tantos ver algo completamente distinto, de eso se trata.

En caso que finalmente la rueda comience al alza, es importante recalcar 2 cosas:

En cuanto a indicadores, tenemos que la señal de compra del MACD se mantiene vigente y se fortalece por las barras de histograma crecientes, mientras que el RSI superó los 50 puntos y tiene un amplio margen de recorrido hasta la zona de sobrecompra.

VISIÓN SEMANAL

El saldo semanal de 12% de suba le permitió al índice posicionarse nuevamente por arriba de la media móvil simple de 200 semanas (no está graficada) y alcanzar el retroceso 0.5 de fibonacci de todo el impulso bajista. Como pueden ver, la WMA de 30 semanas tiene una clara dirección descendente, estamos en etapa 4 de Stan Weinstein por lo que estos movimientos contra-tendenciales son oportunidades de salida o de “venta en corto” hasta que se anule esta etapa.

Los indicadores muestran datos interesantes para los toros: primer barra de histograma decreciente del MACD informa que la dominancia bajista pierde fuerza (era de esperarse este dato considerando la gran performance observada) mientras que el RSI salió de sobreventa pero aún no supera los 50 puntos.

¿Cuáles son los grandes soportes a controlar?

Esta última zona de precios mencionada es el valor que quizás podría marcar la finalización de esta importante corrección, aunque tendremos que evaluar (llegado el caso) signos de reversión alcista ya que la posibilidad de continuar hacia el 0.618 en 1700 puntos es poco probable pero siempre posible.

Conclusiones y sugerencias:

La recomendación de mantener cartera dolarizada (dólar billete y fuera del sistema) es algo que menciono hace meses (el archivo no me deja mentir) y los datos del 2020 hablan de que ser conservador en estos tiempos fue la mejor inversión: -32.8% del Merval; +30% del dólar MEP; -40/-50% de rendimientos de los bonos en dólares más liquidos, los números en lo que va del año.

Dicho esto, las correcciones severas de los mercados son oportunidades que aparecen en forma infrecuente y esto tenemos que tenerlo bien presente: guardar liquidez y aprovechar a posicionarse cuando verdaderamente llegue el momento, nos dará sin lugar a dudas grandes beneficios en los próximos años.

El mercado local está sumamente complicado, sigo considerando que es terreno de traders y las oportunidades hay que buscarlas en forma muy minuciosa, teniendo presente que estamos en plena negociación de deuda y que de salir mal (entrar en default) será un golpe de KO para un Merval sumamente castigado pero que por supuesto puede seguir bajando (y lo hará en caso de que se de ese escenario de negociación negativo).

En cuanto a los mercados internacionales, acompañamos la suba operando CEDEARs o directamente activos en USA con mucho cuidado, considerando en forma diaria la posibilidad de derrumbe inminente pero sabiendo que por el momento son un refugio de valor frente al proceso devaluatorio.

Personalmente soy pesimista, la destrucción de la economía a nivel global que genera esta cuarentena se hará sentir con fuerza en los próximos balances trimestrales, en el % de desempleo, en el consumo, etc.

Pensar que todas estas consecuencias están descontadas en los precios y que sólo queda subir me parece un disparate, pero hay que seguir al mercado y nunca pararse de frente contra él.