Pase lo que pase, financiera o económicamente, siempre hay un elevado número de empresas que superan regularmente las estimaciones de Wall Street. ¿Tan malos son los analistas de Wall Street a la hora de predecir los beneficios futuros de las empresas, o hay algo más? Además, ¿qué significa esto para los inversionistas que utilizan esas estimaciones para tomar decisiones de inversión?

Como se señala en este artículo, los analistas siempre se equivocan, y mucho.

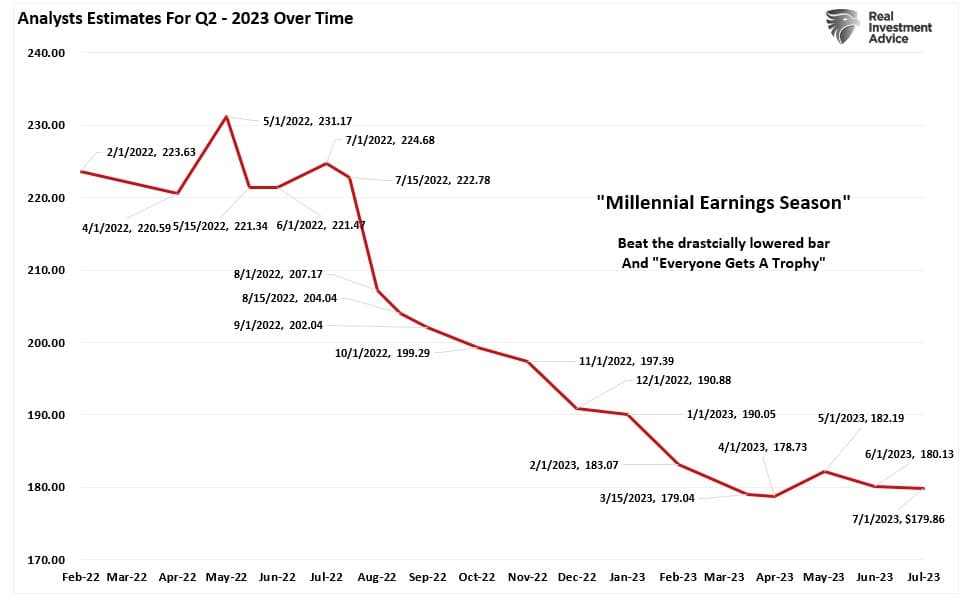

"Por eso la llamamos 'temporada de beneficios para millennials'. Wall Street rebaja continuamente las estimaciones a medida que se acerca el periodo de presentación de informes para que 'todo el mundo se lleve un trofeo'”.

El gráfico muestra los cambios estimados para el segundo trimestre de 2023 desde febrero de 2022.

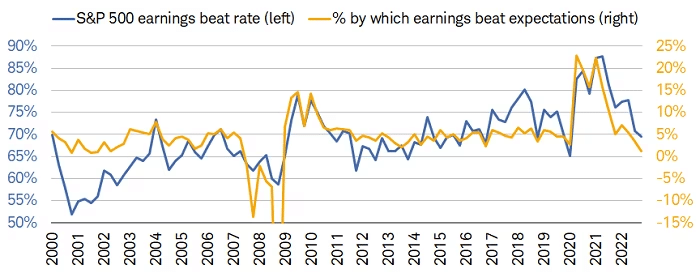

Una forma fácil de ver esto es el número de empresas que superan las estimaciones cada trimestre, independientemente de las condiciones económicas y financieras. Desde el año 2000, aproximadamente el 70% de las empresas superan regularmente las estimaciones en un 5%. Una vez más, esta cifra sería inferior si los analistas mantuvieran sus estimaciones originales.

Como se muestra, para que las empresas ganen el "juego de superar las estimaciones", necesitan que el listón se baje lo suficiente para asegurarse de que pueden superarlo. Si no fuera por estas revisiones a la baja de las estimaciones de los analistas, la mayoría de las empresas no alcanzarían las estimaciones, en lugar de superarlas. Evidentemente, esto afectaría a la cotización de las acciones, lo que repercutiría directamente en la remuneración de los directivos debido a la práctica habitual de utilizar opciones sobre acciones.

Vuelva a leer la última frase.

Conflicto de intereses inherente

Existe un conflicto inherente entre Wall Street, los ejecutivos de las empresas y los inversionistas particulares. Como ya se ha dicho, hay miles de millones en juego para los ejecutivos y Wall Street, y el juego de "superar la estimación de Wall Street" es fundamental para mantener elevados los precios de las acciones de las empresas. Por desgracia, esto conduce a una amplia variedad de trucos para aumentar la rentabilidad final, lo que no es necesariamente en el mejor interés de la rentabilidad a largo plazo o de los accionistas.

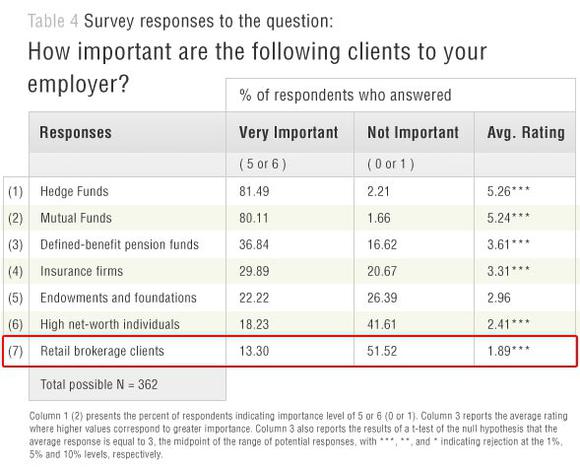

En un estudio realizado por Lawrence Brown, Andrew Call, Michael Clement y Nathan Sharp (TYO:6753), queda claro que a los analistas de Wall Street no les interesa tanto su bienestar financiero. El estudio encuestó a analistas de las principales empresas de Wall Street para tratar de entender lo que ocurría a puerta cerrada cuando se elaboraban los informes de investigación.

En una entrevista con los investigadores, John Reeves y Llan Moscovitz escribieron:

"Innumerables estudios han demostrado que las previsiones y recomendaciones bursátiles de los analistas del lado vendedor tienen un valor cuestionable para los inversionistas. Resulta que los analistas de Wall Street no están interesados principalmente en hacer selecciones de valores y previsiones de beneficios precisas. A pesar de la atención que se presta a sus previsiones y recomendaciones, la precisión predictiva no es su principal cometido".

El siguiente gráfico procede de la encuesta realizada por los investigadores y muestra los principales factores que intervienen en la retribución de los analistas. Está claro que lo que los analistas "cobran" por hacer es muy diferente de lo que los inversionistas particulares "creen" que hacen.

Sharp y Call nos dijeron que los inversionistas de a pie, que pueden estar confiando en las recomendaciones bursátiles de los analistas para tomar decisiones, necesitan saber que la precisión en estas áreas "no es una prioridad".

Para mí, lo más sorprendente del sector es que entré en él pensando que [el éxito] se basaría en lo buenas que fueran mis selecciones de valores. Pero gran parte acaba siendo "¿Cuáles son tus votos de broker (o corredor)?

Un "voto de broker" es un proceso interno por el que los clientes de las empresas de los analistas de la parte vendedora evalúan el valor de su investigación y deciden qué servicios de las empresas desean comprar. Este proceso es crucial para los analistas porque los buenos votos de los corredores se traducen en ingresos para su empresa. Un analista señaló que los votos de los corredores "repercuten directamente en mi remuneración y repercuten directamente en la remuneración de mi empresa"".

La pregunta es: "Si el cliente minorista no es el centro de atención de la empresa, ¿entonces quién lo es?" El cuadro de la encuesta que figura a continuación responde claramente a esa pregunta.

No es sorprendente que encontrarse al final de la lista. La relación incestuosa entre las empresas, los clientes institucionales y Wall Street es la causa fundamental de los continuos problemas del sistema financiero. Se trata de un circuito cerrado que se presenta como un sistema justo y funcional; sin embargo, en realidad, se ha convertido en una "apropiación de dinero" que ha corrompido el sistema y los organismos reguladores que se supone deben supervisarlo.

No es sorprendente que encontrarse al final de la lista. La relación incestuosa entre las empresas, los clientes institucionales y Wall Street es la causa fundamental de los continuos problemas del sistema financiero. Se trata de un circuito cerrado que se presenta como un sistema justo y funcional; sin embargo, en realidad, se ha convertido en una "apropiación de dinero" que ha corrompido el sistema y los organismos reguladores que se supone deben supervisarlo.

4 herramientas para ganar la partida a las estimaciones

Sin embargo, los analistas son sólo la mitad de la ecuación. La otra mitad proviene de las empresas.

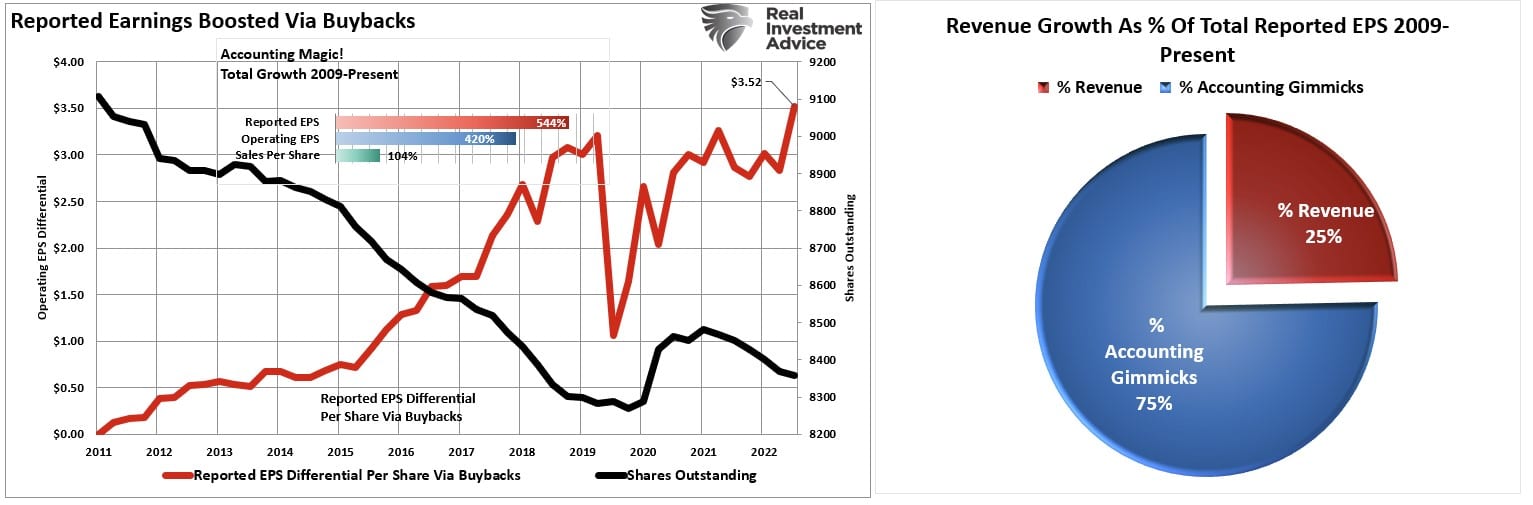

Desde 2009, los beneficios declarados por acción de las empresas han aumentado un asombroso 544%. Se trata del incremento posterior a la recesión más pronunciado de la historia. Sin embargo, las ventas declaradas por acción, que es lo que ocurre en la línea superior de la cuenta de resultados, sólo han aumentado un marginal 104%.

Para que la rentabilidad aumente, las empresas han recurrido a cuatro herramientas principales:

- Supresión del crecimiento salarial,

- Aumento de la productividad,

- Reducción de mano de obra a través de la deslocalización; y

- Recompra de acciones.

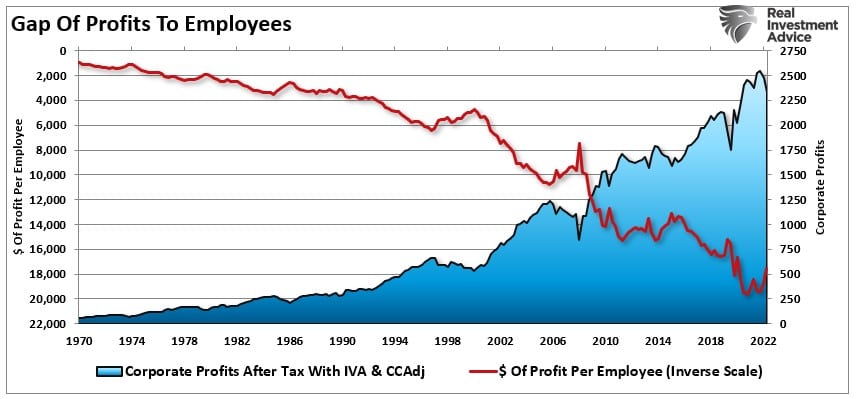

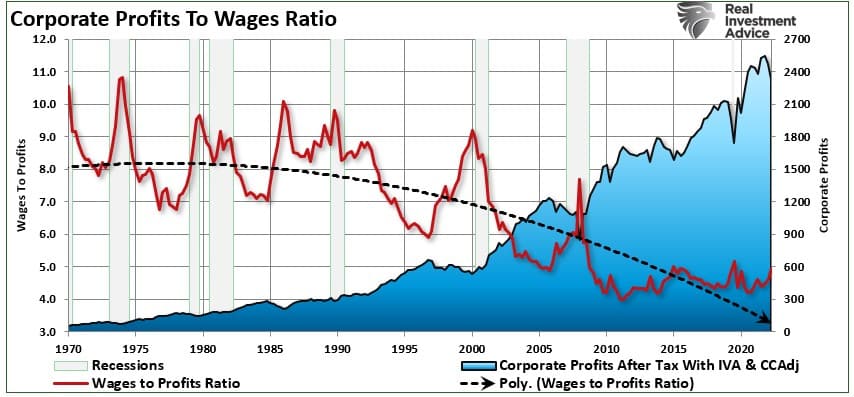

El problema es que estas herramientas crean un espejismo de rentabilidad empresarial. Ninguna de estas herramientas aumenta el crecimiento de los ingresos, que proceden de la actividad económica. Una buena forma de visualizar el problema son los dos gráficos siguientes, que comparan la rentabilidad empresarial con el número de trabajadores y los salarios.

Cabe señalar que cuando la relación entre beneficios y salarios comienza a aumentar, históricamente coincide con recesiones económicas. No es sorprendente que durante los periodos de recesión, las empresas actúen para proteger la rentabilidad. Lo hacen reduciendo los salarios y la mano de obra (los costos más elevados para cualquier empresa). Esas medidas de recorte de gastos se complementan con recompras de acciones para aumentar los beneficios por acción a efectos informativos.

El problema con esto, por supuesto, es que las recompras de acciones sólo crean la ilusión de rentabilidad. Si una empresa gana 0.90 dólares por acción y tiene un millón de acciones en circulación, la reducción de esas acciones a 900,000 aumentará los beneficios por acción a 1.00 dólares. No se crearon ingresos adicionales, ni se vendió más producto; es simplemente "magia contable".

Tales actividades no estimulan el crecimiento económico ni generan riqueza real para los accionistas. Sin embargo, impulsan los precios de los activos para aumentar la remuneración de los ejecutivos.

Por eso la "brecha de riqueza" entre trabajadores y ejecutivos se ha disparado desde la crisis financiera.

Si no puedes lograrlo, ¿fingirlo?

Mientras Wall Street espera una mejora de los beneficios, puede haber algo más. Muchas empresas han compensado el crecimiento de los beneficios con medidas de recorte de costos. El problema con el recorte de costos, la supresión de salarios, el acaparamiento de mano de obra y la recompra de acciones, junto con una miríada de trucos contables, es que su eficacia tiene un límite finito.

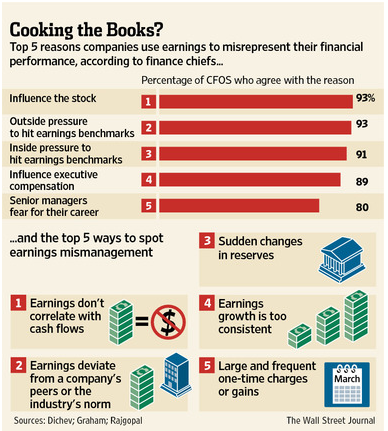

Y lo más importante es que Wall Street ya lo sabe, y no debería sorprender que las empresas manipulen los beneficios finales. Utilizando reservas "de tarro de galletas" (dinero oculto para reportarlo en tiempos de pérdidas), un uso intensivo de la contabilidad de ejercicio y otros instrumentos contables, pueden maquillar o reducir los beneficios.

"Los trucos son bien conocidos: Un trimestre difícil puede facilitarse liberando reservas o reconociendo ingresos antes de que se realicen las ventas, mientras que un buen trimestre suele ser el momento de ocultar un gran "gasto de reestructuración" que, de otro modo, resaltaría como un pulgar dolorido.

Sin embargo, lo más sorprendente es que los directores financieros creen que estas prácticas dejan una huella significativa en los beneficios y pérdidas declarados por las empresas. Cuando se les preguntó por la magnitud de la tergiversación de los beneficios, los encuestados en el estudio dijeron que se situaba en torno al 10% de los beneficios por acción”.

Como decía al principio, la razón por la que las empresas hacen esto es sencilla: la remuneración basada en acciones. Hoy más que nunca, muchos ejecutivos de empresas tienen un gran porcentaje de su remuneración vinculado al rendimiento de las acciones de la empresa. Una "falla" en las expectativas de Wall Street puede suponer una gran penalización en el precio de las acciones de la empresa. No es de extrañar que el 93% de los encuestados señalaran la "influencia en el precio de las acciones" y la "presión externa" como razones para manipular las cifras.

Nota: Para los inversionistas fundamentales, esta manipulación de los beneficios sesga el análisis de las valoraciones, sobre todo en lo que respecta a el ratio precio-beneficio, EV/EBITDA (valor empresarial/ingresos brutos), PEG (ratio precio-beneficio al crecimiento), etc. Los ingresos, que son más difíciles de ajustar, pueden proporcionar medidas de valoración más reales, como PRECIO/VENTAS y EV/VENTAS.

Conclusión

Así pues, a medida que nos adentramos en la temporada de resultados del segundo trimestre, debemos ser conscientes de lo que es real y de lo que no lo es.

Para ganar el "juego de superar la estimación", hay que centrarse en la calidad, más que en la cantidad, de los beneficios. Como ya señaló el WSJ:

"Ante todo, los inversionistas deben vigilar el flujo de caja: Unas ganancias elevadas cuando el flujo de caja se deteriora pueden ser señal de problemas". La ventaja de este enfoque es que, a diferencia de otras señales de advertencia, es fácilmente medible, lo que proporciona a los inversionistas y analistas que hacen sus deberes una sólida munición contra la dirección.

En segundo lugar, las desviaciones marcadas de los beneficios registrados por los homólogos de la empresa también deberían hacer saltar las alarmas, al igual que los saltos o caídas extraños de las reservas.

Las otras áreas potencialmente problemáticas son más subjetivas y más difíciles de detectar. Cuando, por ejemplo, los directores financieros instan a los interesados a desconfiar de unos beneficios "demasiado suaves o demasiado constantes" o de "cambios frecuentes en las políticas contables", les están pidiendo que se fijen en variables que no apuntan necesariamente a una (mala) gestión de los beneficios".

A medida que avanza el ritual trimestral de la temporada de resultados, haríamos bien en recordar las palabras del entonces presidente de la Securities and Exchange Commission, Arthur Levitt, en un discurso de 1998 titulado "El juego de los números".

"Aunque las tentaciones son grandes y las presiones fuertes, las ilusiones en los números son sólo eso: efímeras y, en última instancia, autodestructivas".

Yo no lo habría dicho mejor.