-

Berkshire Hathaway, propiedad de Warren Buffett, presentó el fin de semana unos resultados mejores de lo esperado

-

Apple, como se esperaba, fue el mayor contribuyente a las ganancias estelares

-

Teniendo en cuenta los fundamentales y los datos técnicos de las acciones de Berkshire Hathaway, ¿es prudente mantener o comprar a los niveles actuales?

-

Las previsiones económicas y de mercado a corto plazo no son fiables y tienen poco valor.

-

En el mundo abundan los jugadores, pero son los inversores pacientes los que suelen salir mejor parados.

Las ganancias de Berkshire Hathaway (NYSE:BRKa) (BRKb) superaron las expectativas, recaudando la friolera de 12,000 millones de dólares en ingresos y generando un sólido beneficio operativo de 10,000 millones de dólares, un 6% más que el año pasado.

La empresa también experimentó un fuerte crecimiento del flujo de caja y experimentó un aumento significativo del valor de su cartera de acciones, impulsado en gran medida por la subida de las acciones de Apple (NASDAQ:AAPL), que aportaron aproximadamente 33,000 millones de dólares en beneficios.

Con unos activos que superan la impresionante marca del billón de dólares, Berkshire Hathaway se erige como un gigante financiero. Sin embargo, cualquiera que desee adquirir sus acciones de Clase A tendría que rascarse los bolsillos y desembolsar más de 500,000 dólares por acción.

Analicemos el extraordinario rendimiento de esta potencia financiera y veamos qué la diferencia del resto.

Vista fundamental

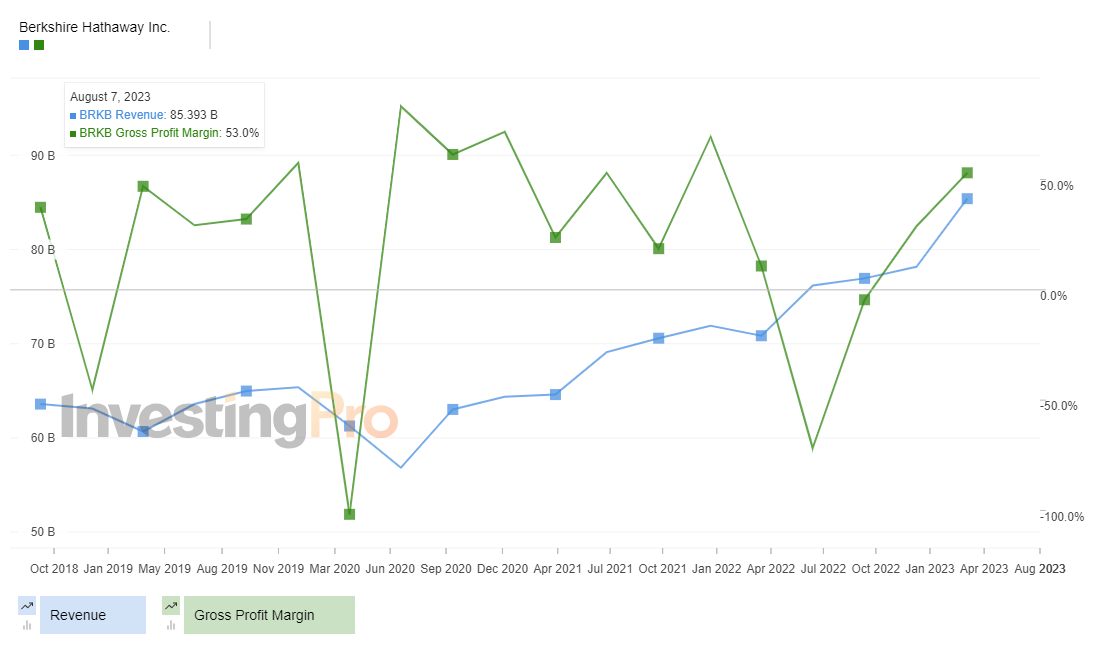

Los datos de InvestingPro muestran una tendencia prometedora para Berkshire Hathaway. Tras tocar mínimos en 2020, los beneficios han experimentado una marcada trayectoria ascendente, superando la marca de los 70,000 millones de dólares en 2022 y cruzando recientemente la de los 80,000 millones. De media, los beneficios rondaron los 265,300 millones de dólares entre diciembre de 2018 y 2022.

En cuanto a los márgenes, los datos indican una tendencia alcista, con un notable aumento del 53% en los últimos 12 meses desde los mínimos observados en julio de 2022.

Fuente: InvestingPro

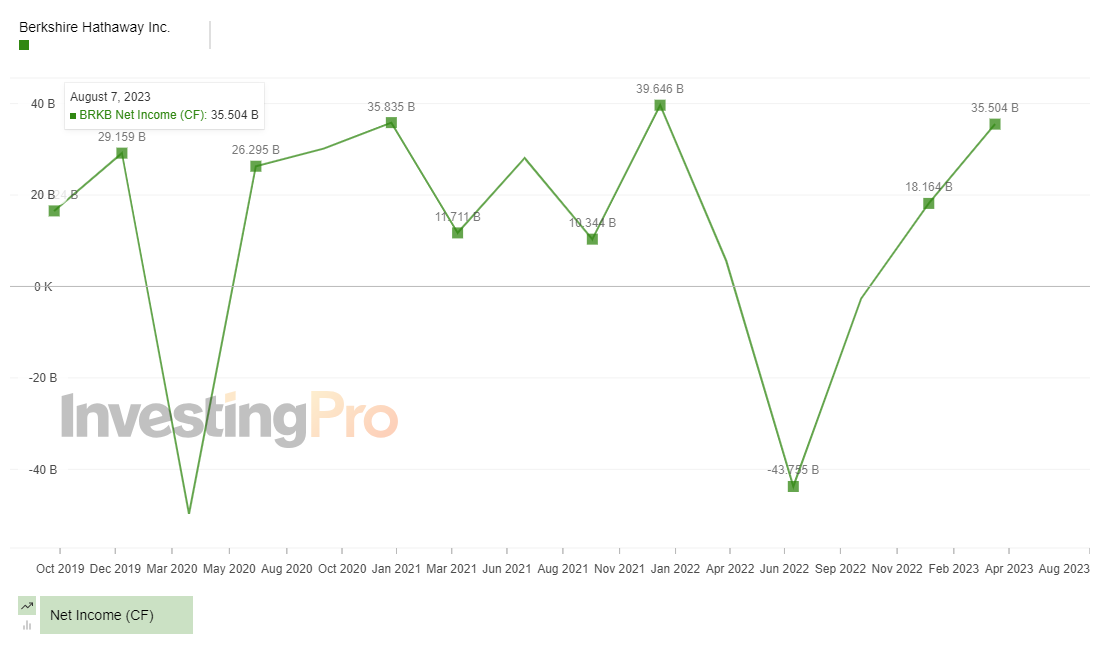

En cuanto a los ingresos netos, tras alcanzar un máximo de 39,600 millones de dólares en diciembre de 2021 y tocar mínimos en junio de 2022, en los últimos 12 meses ha registrado unos ingresos netos de 35,500 millones de dólares. Esto lo sitúa muy cerca de la media de 39,600 millones de dólares observada entre diciembre de 2018 y 2022.

Fuente: InvestingPro

En cuanto a la tasa de crecimiento de las ganancias diluidas por acción para el último trimestre, se ha disparado en más de un 500%. Actualmente, el beneficio por acción (BPA) muestra una mejora significativa, reflejando un aumento del 24,8% en comparación con la media de los últimos 12 meses.

Los analistas también se muestran optimistas y prevén un aumento de las expectativas de BPA para el próximo trimestre del +5.6%, con unas previsiones que pasan de 5,256 a 5,553 dólares por acción en términos interanuales.

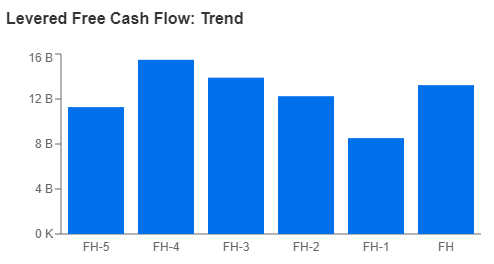

Fuente: InvestingPro

La relación Precio/Flujo de Caja ha ido en aumento desde los resultados por debajo de la media hasta junio de 2022. En los últimos seis meses, la compañía registró unos flujos de caja operativos de 21,700 millones de dólares, con 2,174 millones de acciones en circulación, lo que se traduce en 9.98 dólares de flujo de caja operativo por acción de clase B.

Además, la acción está actualmente infravalorada en aproximadamente un 25.9% en comparación con su Valor Razonable, que Investing PRO calcula en unos $671.6K por acción basándose en una media de 13 modelos diferentes.

El equipo de inversión de Berkshire Hathaway ha contribuido sistemáticamente a sus excelentes resultados a largo plazo, con participaciones dignas de mención, incluidos 10,000 millones de dólares en bonos del Tesoro estadounidense a corto plazo.

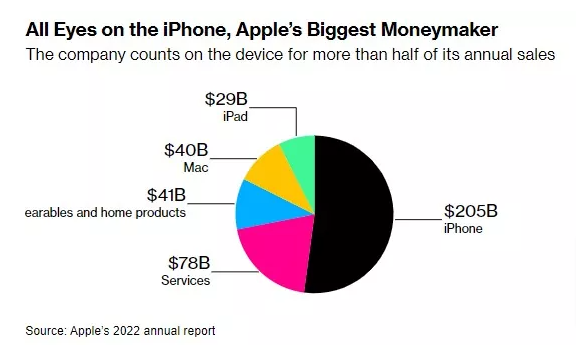

No es ninguna sorpresa que Warren Buffett adore Apple, ya que el gigante tecnológico sigue contribuyendo significativamente a los beneficios de Berkshire.

La capitalización bursátil de Apple se ha disparado, convirtiéndose en la primera empresa en alcanzar el billón de dólares en 2018 y superando actualmente los 3 billones de dólares, rondando cerca del PIB de Francia, la séptima economía más grande del mundo.

Los productos y servicios de la compañía han revolucionado la vida cotidiana, solidificando la posición de Apple como una de las empresas más influyentes de la historia.

Sin embargo, cabe señalar que, a pesar de sus impresionantes ingresos totales de 81,800 millones de dólares, Apple experimentó su tercer trimestre consecutivo de descenso de ventas, especialmente en sus iPhones, Macs e iPads.

La empresa prevé un descenso de los ingresos del 1.4% en el tercer trimestre, lo que marcaría su racha de pérdidas más larga en dos décadas. A pesar de este descenso, el beneficio diluido por acción aumentó un 5.5%, hasta 1.26 dólares, lo que refleja la resistencia de la empresa en medio de los retos del mercado.

Un aspecto positivo del informe de resultados de Berkshire Hathaway fue el impresionante rendimiento de su segmento de servicios, que resultó ser la parte más fuerte del informe.

Los ingresos del segmento aumentaron más de un 8% hasta alcanzar la considerable cifra de 21,000 millones de dólares, impulsado por la notable cifra de más de 1,000 millones de suscripciones.

En general, el comunicado de resultados de Berkshire Hathaway arrojó resultados positivos, caracterizados por un crecimiento fuerte y amplio de los ingresos junto con unos sólidos beneficios de explotación. Basándome en estos resultados favorables, actualmente no veo ninguna razón para vender sus acciones (si ya las tiene en cartera).

Por el contrario, estas impresionantes cifras me incitan a considerar el valor para posibles rendimientos a largo plazo, lo que me lleva a incluirlo en mi lista de vigilancia para una evaluación más detallada.

Desde un punto de vista técnico, las acciones de Berkshire Hathaway han vuelto a visitar sus máximos anteriores, pero en el marco temporal semanal ha aparecido una vela de inversión, confirmada además por el RSI en la zona de sobrecompra.

Esto podría dar lugar a una corrección del precio por debajo de los $500,000, tras el impresionante rendimiento del +33% registrado desde el mínimo de octubre de 2022.

Conclusión

Los notables datos nos invitan a contemplar una vez más al legendario Warren Buffett, conocido como el oráculo de Omaha, y sus extraordinarios logros. A lo largo de los años transcurridos desde 1965, ha obtenido una impresionante rentabilidad anualizada del 19.8%, superando con creces el 9.9% del S&P 500, lo que consolida su lugar como uno de los mayores inversionistas de la historia.

Un aspecto clave de su éxito radica en su capacidad para mantener las acciones a largo plazo, evidente a través de su propiedad de Coca-Cola (NYSE:KO) durante 34 años, American Express Company (NYSE:AXP) durante 29 años, y Moody's (NYSE:MCO) Corporation durante 22 años. Esta firmeza en su enfoque de inversión le diferencia de quienes suelen vender acciones precipitadamente, persiguiendo ganancias rápidas.

Además, las valiosas ideas compartidas por Buffett y su socio, Charlie Munger, ofrecen lecciones cruciales que debemos tener en cuenta:

Estas sabias reflexiones sirven para recordar la importancia de adoptar una perspectiva a largo plazo a la hora de tomar decisiones de inversión, evitando dejarse influir por los movimientos fugaces del mercado o la especulación impulsiva.

¡Domina los mercados financieros! Descubre cómo hacerlo en este enlace

***Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, y no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde múltiples perspectivas y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversionista