Como lo hemos comentado en artículos anteriores y en nuestra Comunidad Traders de WhatsApp, el track record en 2023 del WTI y el NatGas se han hecho sentir sobre las presiones de IPC en EEUU. De un año a la fecha, ambas Materias Primas operan con descensos de -14% y -48 % respectivamente.

Lo positivo, por ahora, es que hoy la inflación en EEUU arrojó una lectura no sólo bajo las perspectivas, también muy menor al reporte anterior. Eso ha logrado que las probabilidades de una mantención de tasas para la reunión del FOMC de mañana se disparen a más del 90%, sin embargo, lo curioso de este escenario es la velocidad con la que EEUU ha logrado el 4% de inflación (desde el 9,1% en junio pasado).

En términos prácticos el rango meta de la Fed, que se esperaba lograr hacia fines de año, seguramente se hará realidad en los próximos reportes.

Probablemente, las últimas 12 lecturas de IPC en EEUU con tendencia bajista reflejan también una profunda debilidad en el consumo interno, de hecho para la temporada de resultados corporativos del 2° trimestre que se inicia la quincena de julio, se anticipa que el SPX informe una disminución de ingresos interanual de -0,4%, lo que sería la primera disminución de ingresos para el índice desde el tercer trimestre de 2020 (-1,1 %).

En palabras generales, esto puede ser una luz de alerta. Aunque las probabilidades de una reducción de tasas todavía se ven lejanas, lo cierto es que el escenario de baja inflación actual puede transformarse rápidamente en un entorno deflacionario que sea acompañado con una solución más compleja aún.

Para combatir el IPC, la Fed sencillamente retiró el estímulo monetario, reduciendo en parte su balance y subiendo las tasas. Solucionar la deflación es más complejo, debido a que no sólo hay que reducir las tasas de interés, también hay que recomponer la confianza.

Sin ir muchos años atrás, entre 2014 y 2020 EEUU y la Zona Euro, lucharon contra la deflación con tasas de interés que acumulaban años en el rango 0%.

Nuestra perspectiva es que las probabilidades de una reducción de tipos para las próximas reuniones del FOMC deberían subir.

Perspectivas:

- Por ahora, les comentamos que durante la primera parte de la semana, el S&P 500 logró nuestro target en torno a 4.360 puntos, mientras que el Vix persiste en la zona de 15 unidades.

- La sugerencia es que, si tienes posiciones de compra en acciones de los principales indicadores de WS, mantenlas, pero estimamos que previo al FOMC no es el momento de comprar. Nuestro sentimiento es que el Sp500 opere con leve tendencia bajista para el resto de la semana (toma de utilidades).

- Como lo anticipamos, el Bitcoin logró recuperar territorio a 26 mil puntos. Conservamos target bajista de mediano y largo plazo.

- Seguramente, los eventos macro de mañana en EEUU determinarán el recorrido del DX que opera en torno a los 103 puntos, pero principalmente sobre el Euro. El BCE tiene una posición macro mucho mas débil que EEUU, por lo que las perspectivas de reducción de tipos deberían sentirse en Europa antes que en EEUU. Mantenemos la perspectiva Short para el EurUsd.

- En el mercado Fx chileno, ayer el par USD/CLP estuvo muy cerca del target en 810 pesos.

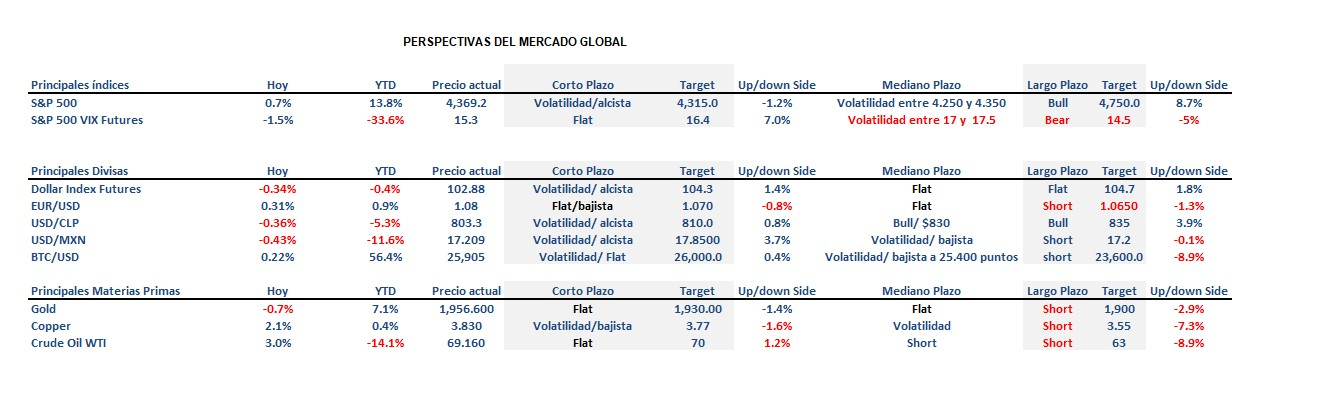

Les adjuntamos una tabla con las perspectivas de Comunidad Traders para los principales termómetros del mercado global.

Saludos a todos,

Felipe Posada

Si tienen feedback, comentarios o preguntas, pueden encontrar las coordenadas de contacto de nuestra comunidad en mi perfil de Investing.com