Esta será una gran semana para los mercados, con una reunión del FOMC, una serie de datos económicos y una gran semana de resultados. El punto álgido será la reunión del FOMC, en la que se espera que la Fed reduzca las subidas de tasas a 25 puntos base.

Creo que la Fed ha permitido que las condiciones financieras se relajen demasiado, y se está viendo que los precios de las materias primas suben demasiado rápido. Esto podría reavivar los impulsos inflacionistas en toda la economía mundial. Así que, a menos que la Reserva Federal quiera repetir los errores de los años setenta, tiene que encontrar la manera de que las condiciones financieras empiecen a endurecerse de nuevo. Para ello será necesario que la Reserva Federal emita un mensaje muy duro.

El martes comenzarán los datos económicos, con los índices de costos laborales y de precios de la vivienda. A continuación, el miércoles, obtendremos la primera lectura de la inflación de enero con el informe ISM manufacturero, junto con el JOLTS y la Reunión del FOMC por la tarde. Los datos terminarán el viernes con el informe de empleo y el índice de servicios del ISM.

Basándonos en el aumento actual de los precios del cobre, podríamos empezar a ver que los precios pagados del ISM manufacturero empiezan a subir de nuevo en los próximos informes del ISM.

El jueves por la tarde se conocerán los resultados de Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) y Apple (NASDAQ:AAPL) y marcará el punto álgido de la temporada de resultados. Los resultados de este trimestre han registrado las menores sorpresas en ventas y beneficios en dos años.

Fuente: Bloomberg

Esto explica por qué las estimaciones de beneficios para 2023 están cayendo tan drásticamente. No es tanto que los beneficios vengan mal, es que ya no sorprenden al alza como antes, lo que nos indica que hay que moderar las expectativas para 2023.

Las acciones están subiendo principalmente, creo yo, por los impactos del mercado de opciones, más que por otra cosa, con lo que parece ser un estrangulamiento gamma que se está produciendo en los principales índices. La volatilidad implícita de una opción S&P 500 de 50 deltas a una semana ha estado subiendo junto con el S&P 500, y normalmente se mueven de forma opuesta. Por lo general, cuando ambos aumentan a la vez, indica un estrangulamiento gamma, ya que la compra frenética de opciones de compra provoca un aumento de la volatilidad implícita.

S&P 500

Normalmente, estas compresiones gamma terminan cuando comprar una opción de compra resulta demasiado caro y deja de ser rentable. Esto puede haber ocurrido el viernes, cuando el mercado se vendió con fuerza al final de la sesión. El patrón en el S&P 500 parece una diagonal final con un patrón de lanzamiento. Si este es el patrón correcto, el índice debería seguir cayendo esta semana y dirigirse de nuevo hacia los 4,000, ya que el rally se ha agotado.

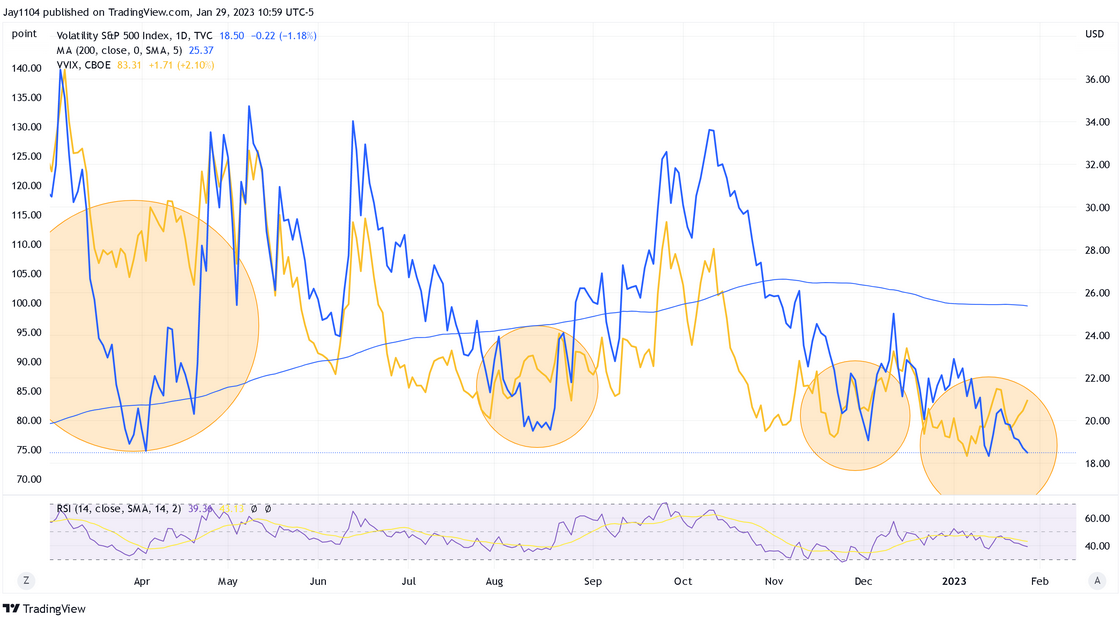

VIX/VVIX

Además, estamos viendo que el VVIX comienza a subir, lo que mide la volatilidad implícita del VIX. Cuando el VVIX empieza a subir antes que el VIX, puede ser un indicador adelantado de la subida del VIX.

Dow

Además, todavía tenemos un patrón de inversión de diamante que se ha formado en el Dow Jones, lo que sugiere que es probable que se produzca un movimiento a la baja, ya que lucha por superar los 34,200.

Tasas

Además, si la Fed hace lo que debe, frenar la relajación de las condiciones financieras, deberíamos empezar a ver tasas más altas. El bono a 10 años ha rebotado con éxito en su media móvil de 200 días y parece estar formando un banderín alcista, que podría llevar a las tasas a romper y volver a superar el 3.7%.

Apple

No se espera que Apple tenga un primer trimestre estelar, ya que los analistas prevén que los beneficios caigan un 7.3% interanual y los ingresos un 1.9%. Además, la acción parece estar sobreextendida, ya que el RSI se acerca a 70. Las dos últimas veces que esto ha sucedido, ha marcado un máximo a corto plazo en las acciones.

Amazon

Lo más importante para los resultados de Amazon será AWS, dada la débil directriz de Microsoft (NASDAQ:MSFT). Se espera que AWS tenga unos ingresos de 21,700 millones de dólares en el cuarto trimestre, con un crecimiento del 23.8%. Para el primer trimestre, los analistas estiman unos ingresos de 116,400 millones de dólares. El gran problema para Amazon en estos momentos es que también se está acercando a niveles de sobrecompra, con una resistencia en torno a los 103.50 dólares.

¡Que tenga una buena semana!