Un viejo adagio dice que los inversores deben "vender en mayo y marcharse".

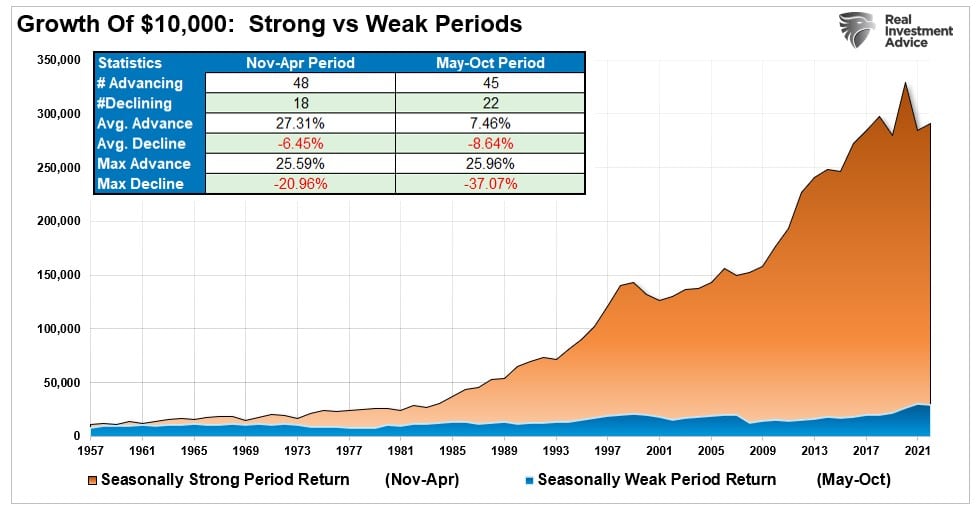

El análisis histórico sugiere que los meses de verano del mercado tienden a ser los más débiles del año. Las estadísticas matemáticas lo demuestran, ya que 10.000 dólares invertidos en el mercado de noviembre a abril superaron holgadamente la cantidad invertida de mayo a octubre.

Curiosamente, las caídas desde máximos son significativamente mayores durante los periodos de "vender en mayo". Las fechas anteriores de grades caídas del mercado ocurrieron en octubre de 1929, 1987 y 2008.

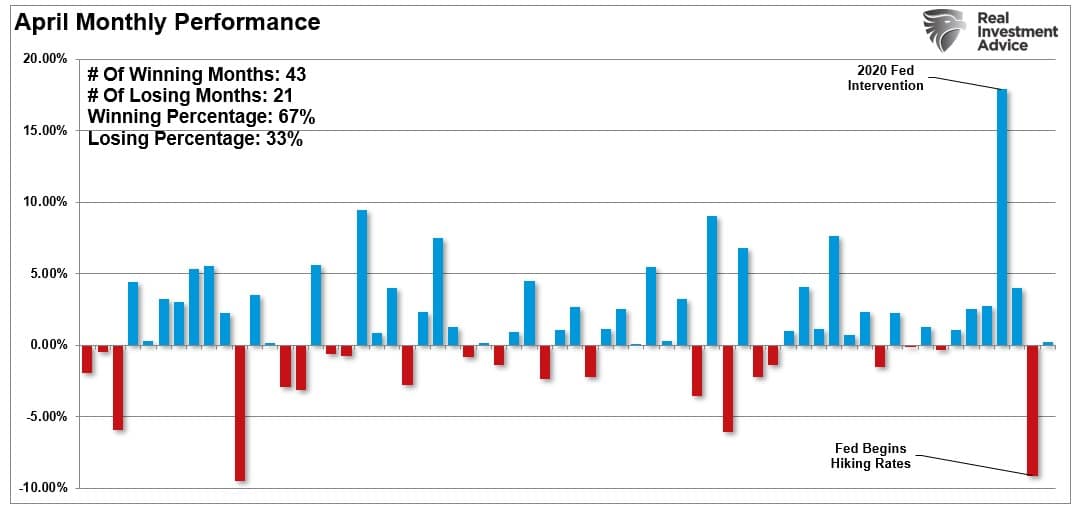

Sin embargo, no todos los veranos resultan malos. Históricamente, hay muchos periodos en los que "vender en mayo" no funcionó y los mercados subieron. Los años 2020 y 2021 fueron ejemplos en los que las intervenciones masivas de la Reserva Federal impulsaron los precios en abril y en los meses de verano posteriores. Sin embargo, 2022 fue todo lo contrario, ya que en abril se registró una brusca caída después de que la Reserva Federal comenzara una agresiva campaña de subidas de tipos de interés el mes anterior.

A medida que se acerca el final de abril, ¿será 2023 otro año en el que funcione la estrategia de "vender en mayo"? Aunque nadie conoce la respuesta, las estadísticas históricas, los actuales indicadores económicos y las medidas técnicas sugieren que cierta cautela está justificada.

Una reversión de liquidez

Antes de analizar la situación actual, es necesario hacer un rápido repaso del análisis anterior para contextualizar.

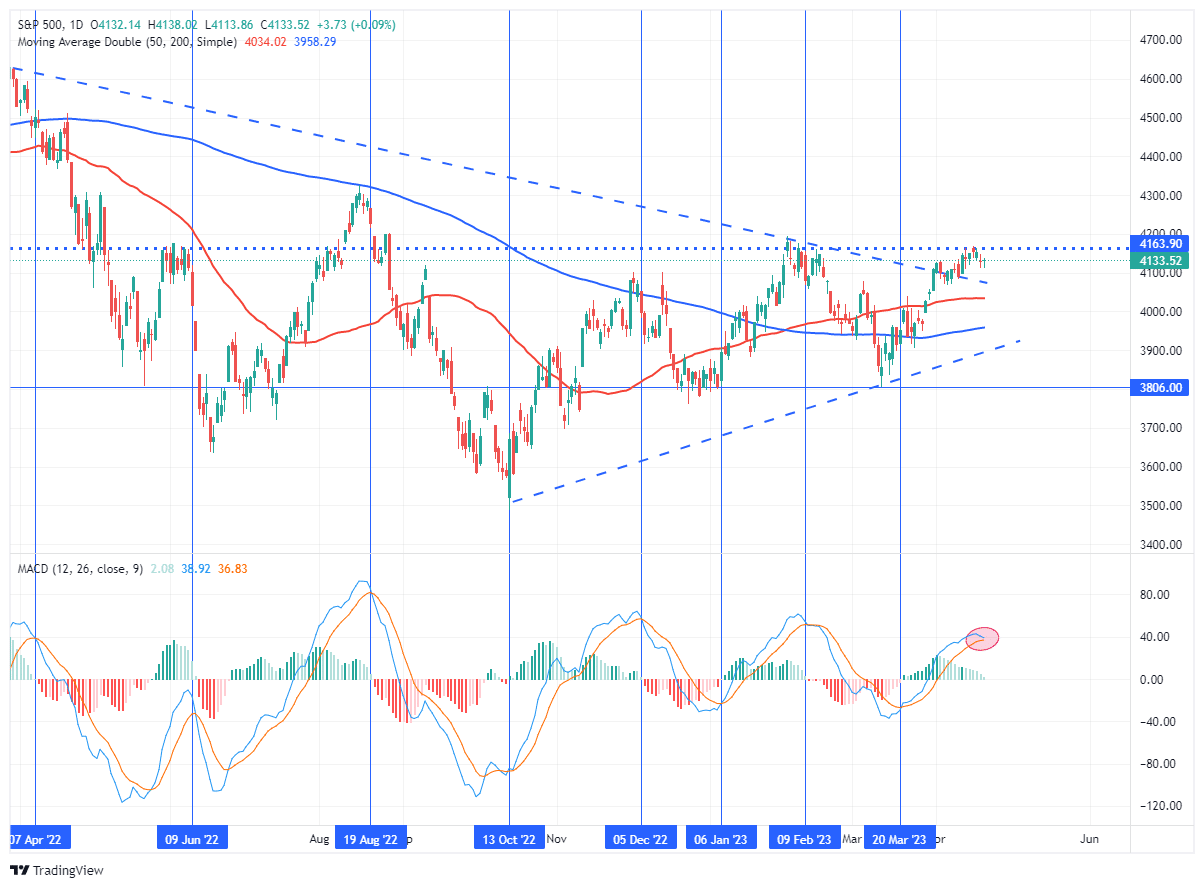

Ya hemos indicado con anterioridad que la corrección tras el fuerte repunte de enero probablemente había comenzado en febrero.

"Durante las próximas semanas, es probable que el 'comercio del dolor' sea menor a medida que continúe la corrección. Si los alcistas ganan esta batalla, esos niveles de soporte cruciales se mantendrán. Si no, probablemente comenzaremos un descenso más profundo a medida que los fundamentales bajistas tomen el control”.

Efectivamente, los bajistas se hicieron con el control y los mercados cayeron a mediados de marzo. Entonces escribimos:

"Sin embargo, con estas señales de compra, los inversores deberían aumentar modestamente su exposición a las acciones, ya que la trayectoria probable de los precios de las acciones es alcista de cara a las próximas dos semanas a dos meses. Como se muestra, el objetivo más probable para el S&P 500 se encuentra en 4.200 antes de encontrar un nivel de resistencia serio y un nivel razonable para recoger beneficios y reducir de nuevo el riesgo”.

Aunque el mercado no subió hasta los 4.200, se acercó y registró máximos intradía de 4.168.

Otro apoyo para esa subida provino del rescate de los bancos por parte de la Reserva Federal tras la quiebra del Silicon Valley Bank. Estos préstamos a los bancos no fueron técnicamente expansión cuantitativa. Sin embargo, desde el punto de vista del mercado, el aumento del balance de la Fed fue "el toque de la campana de Pavlov".

"Otra forma de ver esto es a través de la medida de liquidez del balance de la Fed, menos la Cuenta General del Tesoro, menos el programa de reservas de la Fed. Esa medida combinada tiene una correlación decente con los cambios del mercado".

El gráfico siguiente ha sido anotado y actualizado. No es de extrañar que, dada la correlación histórica entre el índice de liquidez y el S&P 500, el mercado repuntara en respuesta al aumento de la liquidez. A medida que nos acercamos al periodo de "vender en mayo ", ese índice de liquidez está bajando y es probable que siga cayendo mientras el Tesoro y el Gobierno luchan por el inminente techo de deuda.

Como se ha señalado, no es sólo el descenso de la liquidez lo que sugiere que vender en mayo puede ser prudente, sino también los indicadores técnicos y económicos.

Los indicadores sugieren cautela

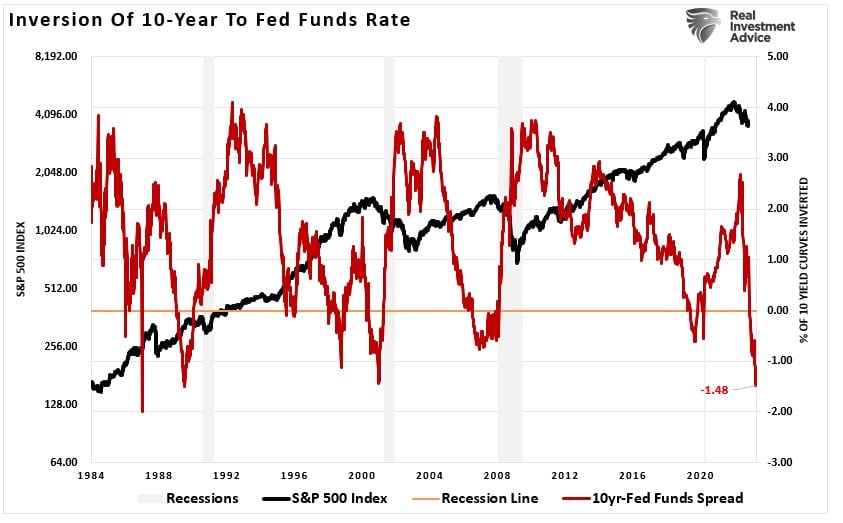

En el último Informe Alcista-Bajista, comenté que muchos indicadores son indudablemente preocupantes y sugieren la probabilidad de una recesión económica "oficial". La reversión del tipo de los fondos federales con respecto al Tesoro de Estados Unidos a 10 años es la más invertida desde 1986 (aproximadamente 10 meses antes del desplome del mercado de 1987).

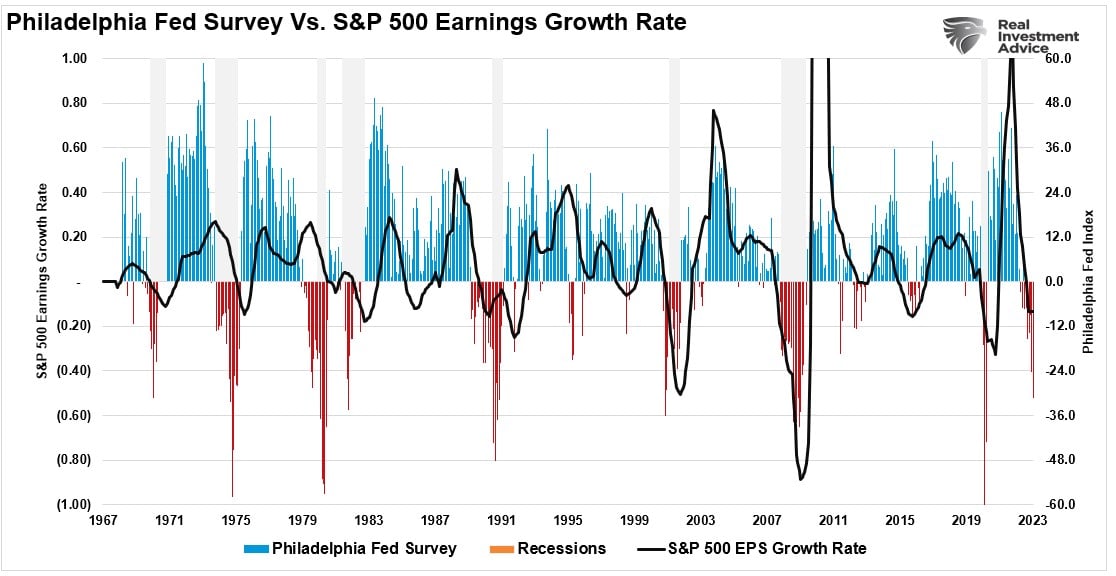

Además, la última lectura del índice manufacturero de la Reserva Federal de Filadelfia mostró un fuerte desplome de la confianza, lo que sugiere una corrección más pronunciada de lo que representan actualmente los resultados. Históricamente, estas lecturas del índice de la Fed de Filadelfia se asociaban a recesiones económicas más duras, no más suaves.

Sin embargo, a corto plazo, prestamos más atención a la evolución técnica de los precios. Esto se debe a que la acción de los precios representa la psicología del mercado. Esos indicadores técnicos fueron los principales impulsores de la reducción de la exposición a los mercados en febrero y del aumento de nuevo en marzo. Las líneas verticales representan cada señal de "compra" y "venta " del año pasado.

Aunque estas señales no son indicadoras de sincronización para "estar dentro o fuera" del mercado, han proporcionado sistemáticamente buenas señales para aumentar y reducir la exposición al riesgo accionario en consecuencia. Estos indicadores sugieren que a los inversores les convendría "vender en mayo " y volver más tarde.

La Fed se dispone a subir los tipos

Aunque los indicadores técnicos pueden ser por sí solos advertencia suficiente para reducir el riesgo de cara a mayo, conviene recordar que la Fed tiene previsto volver a subir los tipos el día 5. Con cada subida de tipos, estamos más cerca de que la Reserva Federal rompa algo en el plano económico o financiero. Así ha ocurrido repetidamente a lo largo de la historia, y dada la agresividad de la campaña de subidas de tipos durante el último año, no sería de extrañar un resultado negativo.

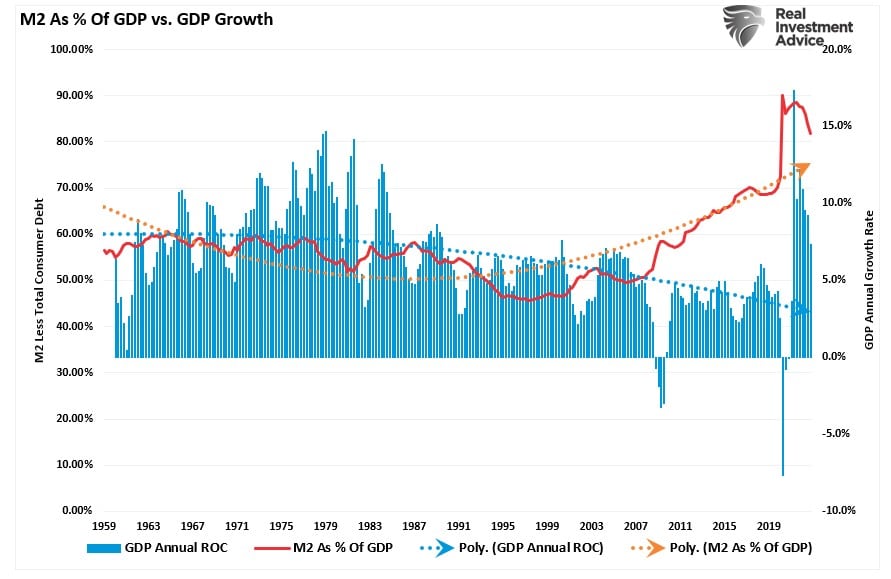

Hasta ahora, los mercados han aguantado la subida de los tipos mucho mejor de lo previsto. Sin embargo, la mayoría de esas subidas de tipos no han calado en el sistema económico. Además, la economía se ha mantenido a flote gracias al aumento masivo de la masa monetaria, que sigue respaldando la actividad económica. Pero ese apoyo también se está desvaneciendo a medida que finalizan los últimos vestigios de los programas de apoyo para combatir la pandemia.

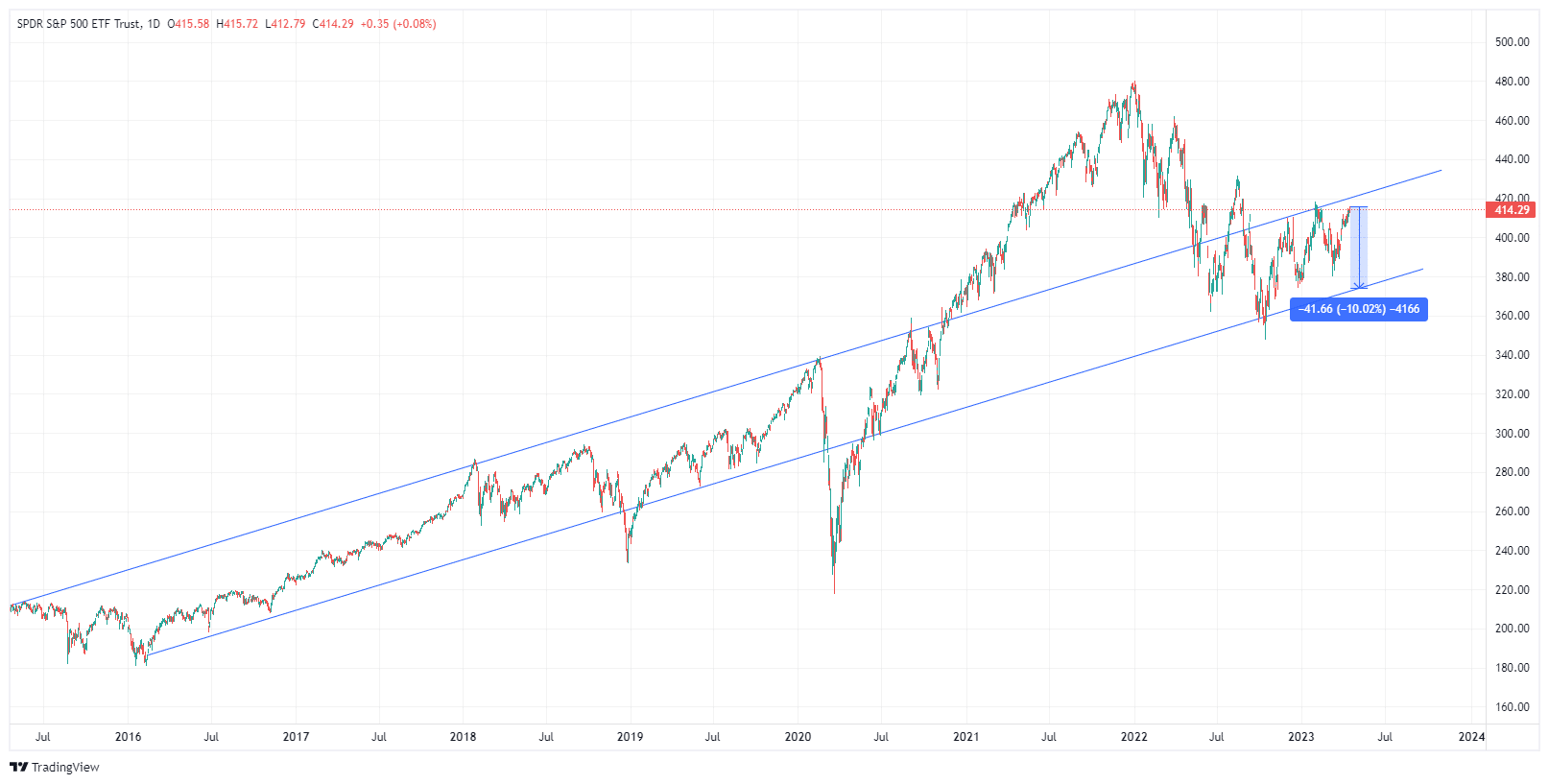

A medida que nos adentramos en los meses de verano, tradicionalmente débiles, debemos señalar que la tendencia alcista del mercado permanece intacta. Sin embargo, como concluía este pasado fin de semana

"Hay que reconocer y esperar una corrección. Una caída del 10% llevaría a otro retroceso hasta los mínimos del canal de tendencia alcista, como se ha señalado anteriormente. Si ese nivel de soporte se mantiene, ése sería un lugar lógico para añadir exposición a activos de riesgo desde un punto de vista puramente técnico".

Por estas razones, hemos aumentado el efectivo y reducido el riesgo accionario en las carteras a medida que nos adentramos en los meses estacionalmente débiles del verano. ¿Podríamos equivocarnos al "vender mayo " y marcharnos hasta más tarde? Ciertamente es posible, y si ése es el caso, añadiremos exposición en consecuencia cuando sea necesario.

Sin embargo, ser prudentes de cara al verano puede reportar más dividendos.